历史收益,不代表未来收益

多样化,通常被说成投资的“免费午餐”:在长期上得到可观安全的回报。然而,事实真的是这样吗?

过去7年,全世界的主动管理基金,都在向投资者们道歉,为什么?

因为不管再怎么多样化投资组合,都赶不上美国股市的表现。下图的5行,从上到下分别是标普500,激进投资组合,增长型投资组合,平衡型投资组合,和保守型投资组合。可见没有一个投资组合类型可以赶上标普500大盘的回报:

主动管理基金的客户最常问的一个问题是:为什么我们不持有更多的标普500股票?你不知道这是回报最好的资产吗?猴子都知道这点。

确实,猴子都能看明白,标普500的收益最好。Burton Malkiel(美国经济学家,主张市场有效论,即主张有效市场下,主动投资无效)曾经说:一只猴子随便向报纸的金融板块一指,选出来的资产组合都会比基金经理们细心专业选出来的投资组合的回报要好。

然而,事实真像Burton Malkiel说的这么简单吗?

自从2012年,美国股市就一路狂飙,涨幅150%,大大超过全球除美国股市的55%:

相对债券的收益回报差就更大了,最大的美国债券ETF $(AGG)$从2012年开始平均每年蜗牛似地上涨1.9%,而标普500大盘同期是平均每年15.3%:

所以知道为什么不是每个人都多样化投资组合了吗?

因为多样化,意味着总有一个金融资产可以赛过你的投资组合表现。今天,这个金融资产是美股,“害怕落后”,成了大家只投美股的原因。

过去7年,所有的主要金融资产回报都落后于美股:国际债券,美国投资级别债券,美国国债,亚太股票,欧洲股票,新兴市场股票。

在iShares的各类ETF投资组合中,美股在最激进投资组合ETF $(AOA)$中只占41%,在最保守投资组合ETF $(AOK)$中只占16%。所以,不管你持有怎样的投资组合,都很难跟上美股势不可挡的步伐:

这是否意味着,投资者应该放弃多样化投资组合的策略,而屈服于“害怕落后”,把100%的资金都放在标普500吗?这有3个前提:

-

只有当你100%确信,未来7年的股市表现会和过去7年类似(很难,因为历史上美国标普500表现好过世界股市表现的年份只占50%多一点,根据均值回报理论,很难继续超额表现)

-

只有当你可以应付越来越高的股市波动时(从2012年开始,美国标普500的平均波动是13%,而平衡型投资组合ETF AOM的波动性只有6%。而13%,已经是美股历史上最低波动的区间)

-

只有当你可以应付超高股市调整的时候(标普500在2008年下行37%,而同期的40/60 股票债券投资组合只跌10%)

当然,没有人可以预测未来7年会发生什么,也没有人喜欢超出他们风险承受力的股市下行幅度。

这也是我们要多样化投资组合的最初目的:对未来的未知,所以要做好防范。所以因此而来的牛市表现低过单纯地投资股市,也是无可厚非。

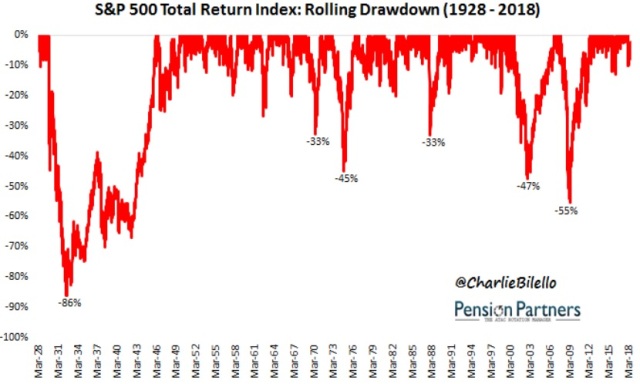

所以各种主动投资的基金经理,或投资顾问,可以根据客户喜欢轻易地把客户的钱全投资于标普500股市。可是,更负责任地更专业地,是要坚持多样化,并向客户耐心解释,多样化的重要性:保护未来的你,来免于像历史上的股市大崩盘造成的伤害:

(数据出自Pension Partners)

相关文章:

2. 怎样发现不可持续回报?

公众号:晚十点财富优化课堂

微博:谢文宇_CFA

精彩评论

只是组合里不应该只配置股票