2025 年 10 月起,多家银行将集中调整理财产品规则,直接影响普通投资者的资金灵活性与收益预期。本文梳理核心调整内容、背后原因及实用应对策略,助您提前规划理财布局。

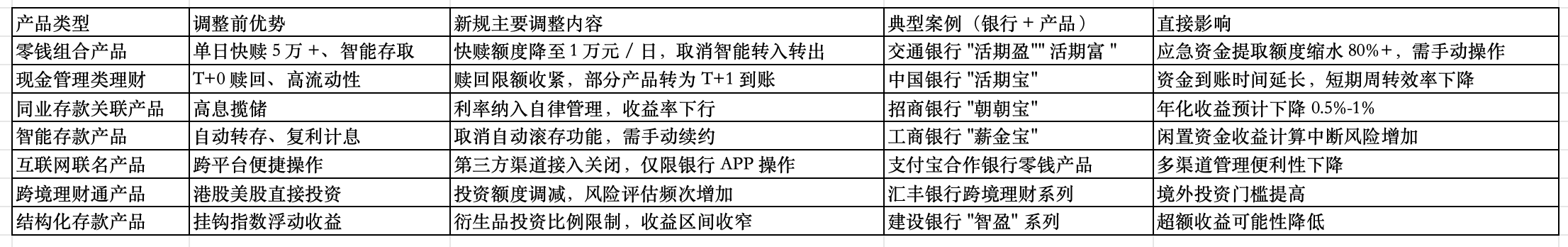

一、新规核心调整:7 类产品关键变化对比

二、两大核心调整逻辑解析

(一)监管层:筑牢金融安全防线

流动性风险防控:2024 年《理财公司内部控制管理办法》要求,单个现金管理类产品快赎额度不得超过净资产 10%,避免集中赎回引发挤兑风险。

利率市场化规范:非银同业存款利率纳入自律管理(2024 年 12 月生效),遏制银行通过高息揽储进行期限错配,引导资金回归实体经济。

(二)银行端:平衡安全与盈利

负债端压力缓解:存款搬家至理财导致银行付息成本上升,通过降低快赎额度,可将短期资金转化为中长期负债,匹配信贷资产周期。

产品结构优化:逐步压降 "类存款" 理财,推动投资者接受净值型产品,符合资管新规 "打破刚兑" 的长期导向。

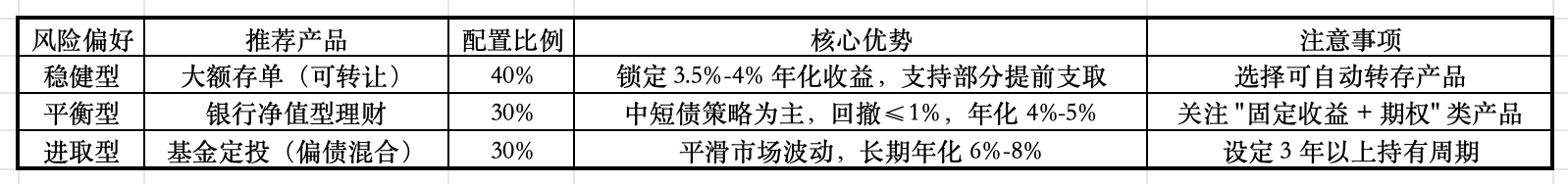

三、投资者应对策略:分场景资产配置方案

(一)短期应急资金(1-3 个月使用)

保留 20% 活期存款:确保即时到账的应急储备

分散配置 3-5 只货币基金:单产品快赎额度 1 万 ×5=5 万元 / 日,满足多数紧急需求(如余额宝、零钱通等)

替代方案:国债逆回购(节假日收益飙升,1 天期可覆盖周末资金空置)

(二)中期闲置资金(6 个月 - 2 年)

(三)长期资金(3 年以上)

保险理财:增额终身寿险(复利 3.5% 锁定终身,可减保取现)

REITs 产品:基础设施公募 REITs(年分红 4%-6%,抗通胀)

养老金账户:个人税收递延型商业保险(年缴费 1.2 万,享受个税减免)

四、操作小贴士:3 步规避新规风险

全面排查持仓:登录银行 APP,导出 "我的理财" 清单,标注快赎额度、到账时间、费率变化

建立预警机制:设置日历提醒(如每月 5 日查看产品公告),关注 "银行理财登记中心" 官网异动通知

动态再平衡:每季度根据资金使用计划调整配置,例如春节前将货币基金比例提升至 40% 应对用款高峰

面对理财环境的结构性变化,投资者需从 "单一产品依赖" 转向 "全周期资产配置"。建议用不超过 50% 资金配置低波动产品(如存款、货币基金),30% 布局中风险理财(净值型、债券基金),20% 以内尝试权益类资产(基金定投、REITs),在保障流动性的前提下追求稳健增值。记住,理性规划永远比追逐短期收益更重要。

精彩评论