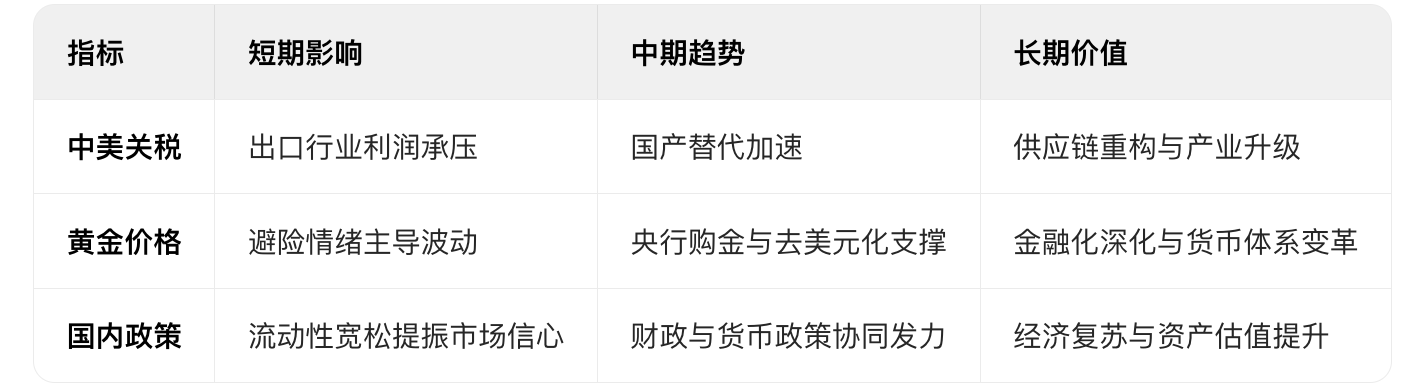

一、中美关税政策变化与行业分化

【核心逻辑】:

关税政策直接影响出口企业利润空间与供应链稳定性,同时加速国产替代进程。

行业冲击: 美国对华加征关税(如 2025 年整体税率达 65.7%)导致机械、家电、纺织服装等出口依赖型行业成本上升,订单减少。例如,中化国际对美出口收入占比超 20%,关税成本传导能力较弱,股价承压。

国产替代机遇: 半导体、医疗设备等领域因政策支持 “科技自主可控”,叠加关税壁垒倒逼技术突破,相关企业估值重构。例如,半导体行业在 2018 年贸易战后已开启国产化浪潮,2025 年政策进一步推动技术突破。

投资策略:

短期规避:出口链(机械、家电、纺织)、转口贸易及海外供应链依赖度高的行业。

中期布局:国产替代(半导体、医疗设备)、内需消费(食品饮料、地产)及科技前沿(AI、量子计算)。

二、黄金价格的金融化与避险属性

【核心逻辑】:

黄金加速金融化,其价格受实际利率、央行购金、地缘政治三重因素驱动。

传统定价机制: 实际利率与黄金价格的负相关性减弱,2023 年以来出现背离。例如,尽管美联储加息导致实际利率上升,但黄金价格仍持续走高,反映市场对 “滞胀” 风险的担忧。

新驱动因素:

央行购金:2024 年四季度全球央行购金量达 333 吨,中国一季度增持黄金 12.75 吨,强化黄金作为战略储备资产的地位。

地缘政治:

中美贸易摩擦、中东冲突等地缘风险推升避险需求,黄金价格于 2025 年 4 月突破 3500 美元 / 盎司,创历史新高。

投资策略:

短期波动:5 月金价受美联储政策不确定性(如降息预期推迟)和地缘风险影响,可能面临宽幅震荡,需警惕市场情绪高位切换。

长期配置:黄金 ETF(如 SPDR 黄金信托)和黄金期货的流动性提升,可作为对冲通胀与货币贬值的工具。

三、国内财政与货币政策协同发力

【核心逻辑】:

财政赤字扩大与货币政策宽松形成 “双轮驱动”,支撑经济复苏与市场流动性。

财政政策: 2025 年中央财政赤字率提高至 4%,赤字规模较 2024 年大幅增加,特别国债、地方政府专项债等工具发力基建投资。例如,如东县获批超长期国债项目 33 个,资金额度 5.2 亿元,重点支持新能源、现代农业等领域。

货币政策: 美联储降息周期开启后,中国央行政策空间扩大,可能通过降准(如释放万亿流动性)、下调 LPR(如 5 年期 LPR 降至 3.85%)等方式降低融资成本。例如,招联金融预计 2025 年全面降准 0.25-0.50 个百分点,政策利率下降 10-15 个基点。

市场影响:

流动性改善:财政资金与信贷投放增加,利好基建、消费等政策受益板块,如食品饮料、地产。

估值修复:A 股整体估值处于五年均值以下,股权风险溢价显著,低估值蓝筹(如金融、电力)和高股息资产(如银行)受资金青睐。

四、三大指标的动态平衡

投资建议:

行业配置:

规避出口依赖型行业,布局国产替代(半导体、医疗设备)、内需消费(食品饮料、地产)及黄金 ETF。

资产组合:

配置 30% 黄金 ETF 对冲风险,40% 政策受益板块(基建、消费),30% 高股息资产(银行、电力)。

风险控制:

关注 5 月美联储议息会议与地缘政治事件,适时调整仓位。

免责声明:

本文内容基于网络公开信息整理,力求及时准确但不对完整性、时效性作担保,所述观点仅为作者个人见解,与任何机构无关,不构成投资建议。市场有风险,决策需谨慎,任何投资行为均属读者自主选择,收益或亏损由当事人自行承担。本文不含广告推广、产品营销及利益关联内容,仅供学习交流参考,请理性甄别,谨慎决策。

精彩评论