一.基本概念

比率价差(Ratio Spreads):期权多头头寸数量与期权空头头寸数量不一致的期权价差。其中,“比率”的意思也就是指期权空头与多头头寸数量的比值,常见的比率有2:1、3:2等。

比率价差主要可以分为四种:垂直比率价差、水平比率价差、对价比率价差以及比率反向价差。

二.比率价差的作用

比率价差策略的基本目的是为了进一步降低或消除策略的成本,甚至变成贷方价差,若真的变成了贷方价差,则即使在标的资产往与预期相反的方向运动,也有可能赢利。

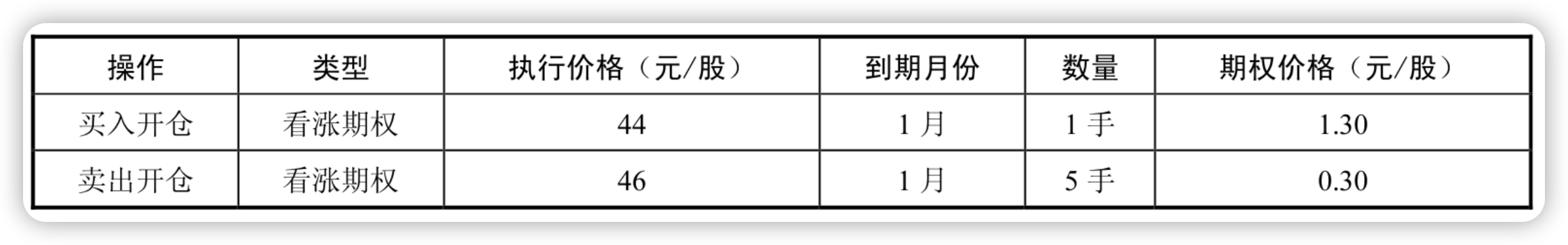

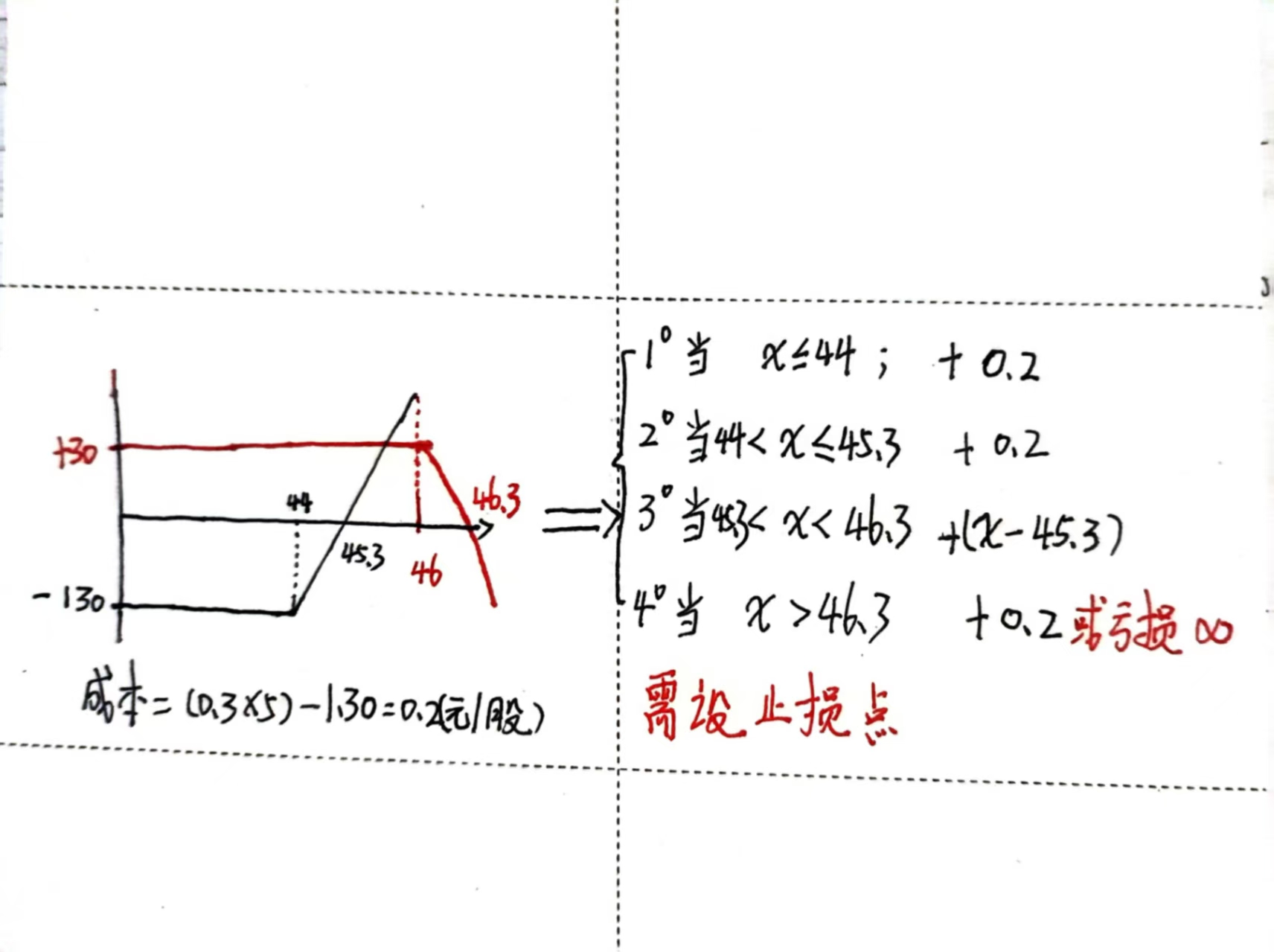

垂直看涨期权比率价差的例子:假设股票ABCD的当前价格是44元/股,其一月份到期执行价格为44元/股的看涨期权价格为1.30元/股,其一月份到期执行价格为46元/股的看涨期权价格为0.30元/股。如表3-5所示,我们构建该策略时收到净权利金为(0.30×5)−1.30=1.50−1.30=0.20(元/股)。如果股票ABCD的价格上涨到46元/股,则执行价格为44元/股的看涨期权价值为2元/股。执行价格为46元/股的看涨期权价值归零。总头寸收益为2.00+1.50−1.30=2.20(元/股)。如果股票ABCD的价格保持不动或者跌破了44元/股,则执行价格为44元/股和46元/股的看涨期权到期均为虚值期权。总头寸的收益是策略构建时收到的权利金0.20元/股。

Q1:为什么买入平值看涨期权一手,而卖出虚值看涨期权5手,而不是其他手,根据什么因素决定的?

答:根据delta对冲平衡来决定的。例如44的平值的detla是+0.8,而46的虚值delta是-0.2,那么就需要卖出4手46的看涨期权。原因是因为delta决定标的的资产价格变动1美元时,对应期权价格变动的情况(如果44涨到45,那么44的期权价格就为2.1,卖方46的期权价格就为0.1)

Q2: 看涨期权比率价差期权策略分析?

答: 通过上面的例子我们可以看到,该策略在三个方向都可能赢利。是不是很强大?唯一的问题与风险在于:如果股票价格快速大幅上涨超过了期权空头的执行价格(46元/股),该策略的赢利会快速回吐,如果继续上涨,还有可能陷入大幅亏损的境地,所以使用该策略时一定要设置一个止损点。

Q3:比率价差策略的优缺点

优点:

- 在卖出近期期权时可以减少保证金占用。

- 能够三个方向赢利。

缺点:

- 需要更多的交易手续费。

- 如果构建成了贷方价差,则会降低潜在最大收益。

- 如果卖出期权数量大于买入同类型期权的数量,则需要履约保证金。

精彩评论