保荐人:中信证券(香港)有限公司 中国国际金融香港证券有限公司

招股价格:18.68港元一口价

集资额:6.83亿港元一口价

总市值:85.33亿港元一口价

H股市值:78.51亿港元

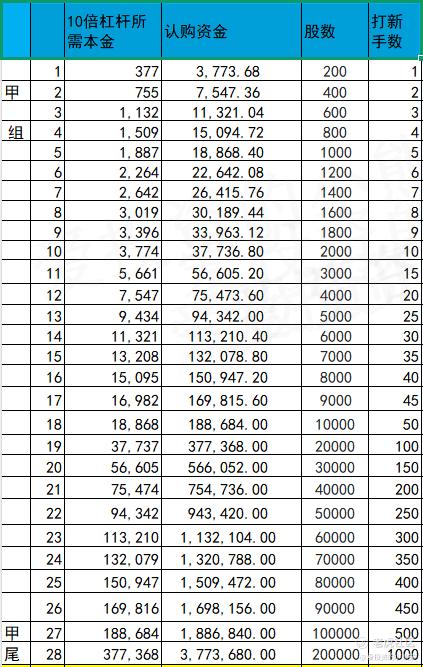

每手股数 200股

入场费 3773.68港元

招股日期 2025年08月07日—2025年08月12日

暗盘时间:2025年08月14日

上市日期 2025年08月15日(星期五)

招股总数 3655.64万股H股

国际配售 3290.06万股H股,约占 90.00%

公开发售 365.58万股H股,约占10.00%

计息天数:1天

稳价人 中信里昂

发行比例 8.00%

市盈率 -45.80

公司简介:

银诺医药是一家专注于糖尿病和其他代谢性疾病创新疗法的生物医药公司,公司核心产品是针对GLP-1R靶点的依苏帕格鲁肽α,一款公司自主研发的人源长效GLP-1受体激动剂,可用于治疗T2D、超重和其他代谢性疾病。

今年1月,公司核心品种依苏帕格鲁肽α获批上市,用于治疗二型糖尿病。银诺医药也由此结束了自成立以来连续10年零收入的状态。

除依苏帕格鲁肽α外,公司在研管线包括5个候选药物,涵盖糖尿病、MASH(代谢功能障碍相关脂肪性肝炎)、阿尔茨海默病等领域。

其中,进展最快的YN014用于治疗阿尔茨海默病,计划2026年申报临床批件。但这些早期项目充满不确定性,短期内难以改变公司独苗支撑的局面。

截至2024年12月31日止两个年度2023、2024及2024、2025年前5个月:

银诺医药收入分别约为人民币0亿元、0亿元、0亿元及0.38亿元;

毛利分别约为人民币0亿元、0亿元、0亿元及0.34亿元;

研发分别约为人民币-4.9亿元、-1.03亿元、-0.46亿元及-0.77亿元,2024年同比增长率为-79.17%,2025年前5月同比增长率为66.36%;

净利润分别约为人民币-7.33亿元、-1.75亿元、-0.62亿元及-0.98亿元,2024年同比增长率为-76.18%,2025年前5月同比增长率为58.14%;

研发占亏损比分别约为67.10%、58.68%、74.35%及78.22%。

来源:LiveReport大数据

公司2024年未实现商业化,无主营业务收入,2024年净亏损也随研发开支的减少而同比大幅收窄。

公司核心产品依苏帕格鲁肽α作为单药治疗及联合二甲双胍治疗T2D的BLA已于2025年1月获NMPA批准。公司于2025年2月在中国商业化推出了用于治疗T2D的依苏帕格鲁肽α。截至2025年5月31日止五个月,在中国销售依苏帕格鲁肽α产生收入人民币3810万元。同时,2025年研发开支和销售开支(促销)增加,导致净亏损同比增加。

截至2025年5月31日,公司存货0.33亿,初始期限超过三个月银行存款0.46亿,经营活动现金流为-0.65亿,账上现金5.57亿。

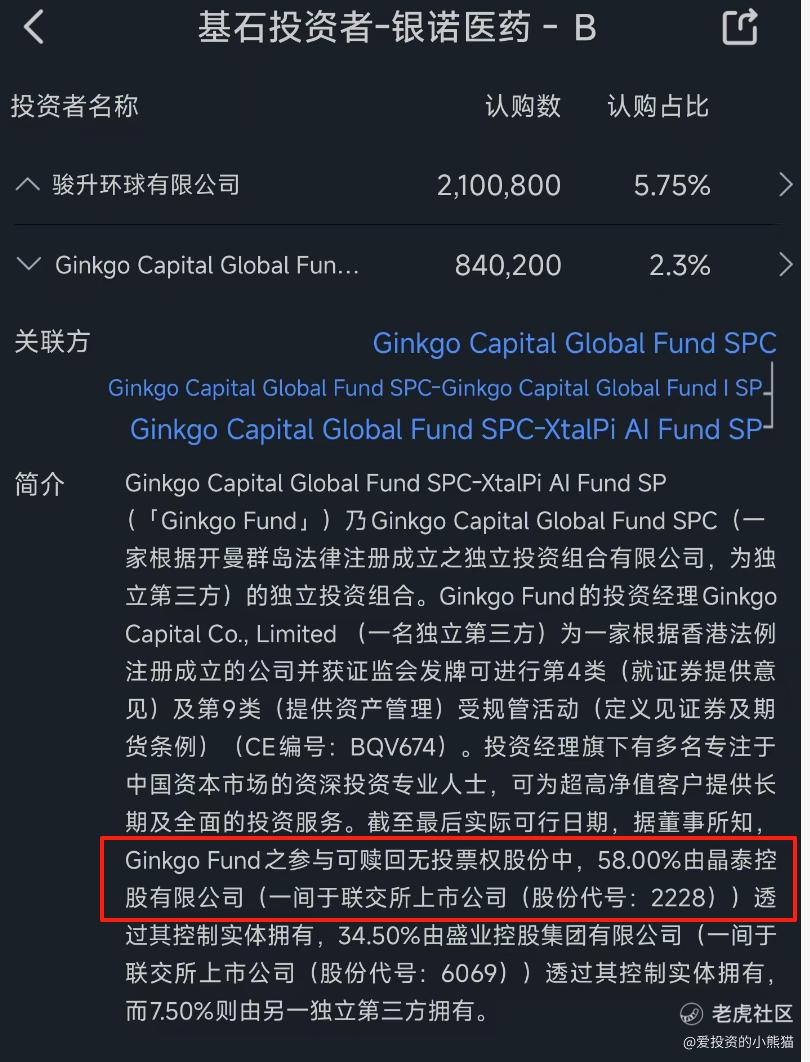

二、基石投资者

基石投资者有5家,认购占比11.50%,这个基石也是比较一般般的。

共有13家承销商

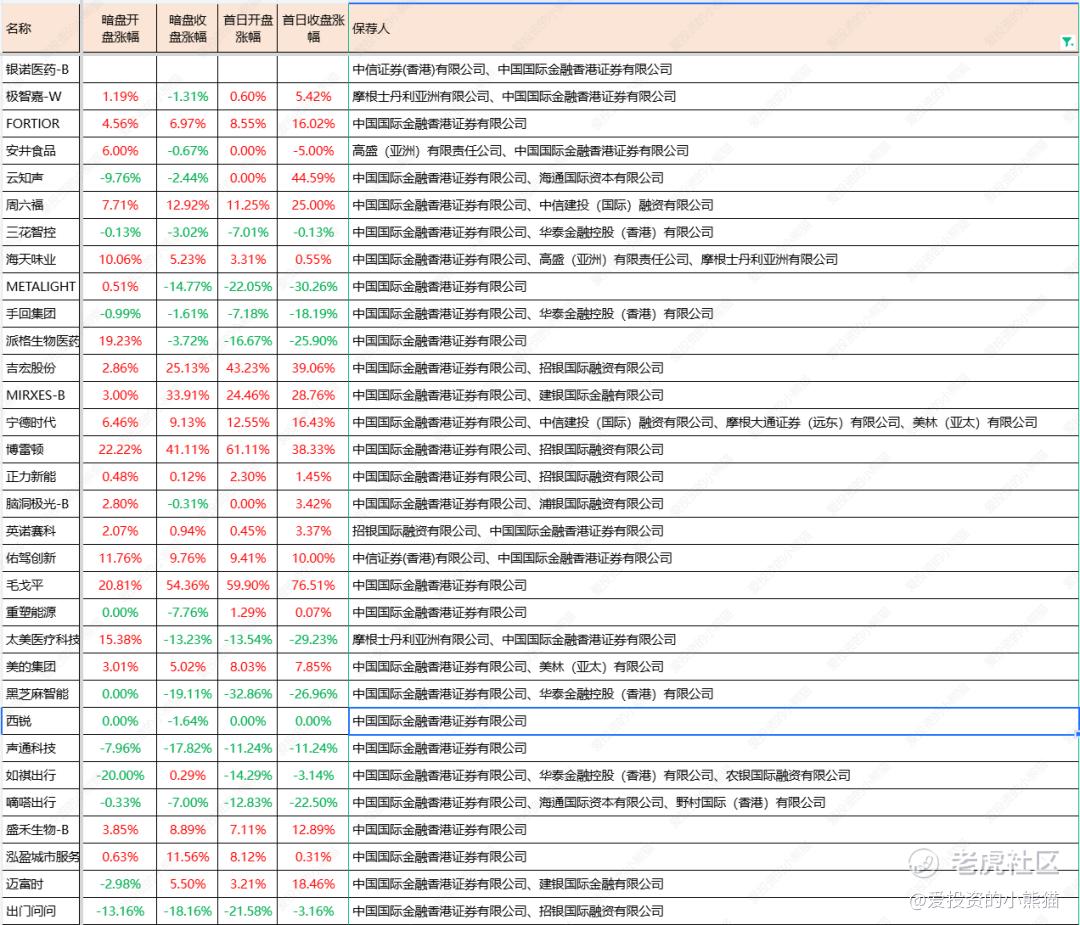

保荐人历史业绩:

中信证券(香港)有限公司

中国国际金融香港证券有限公司

2.中签率和新股分析

(来自AIPO)

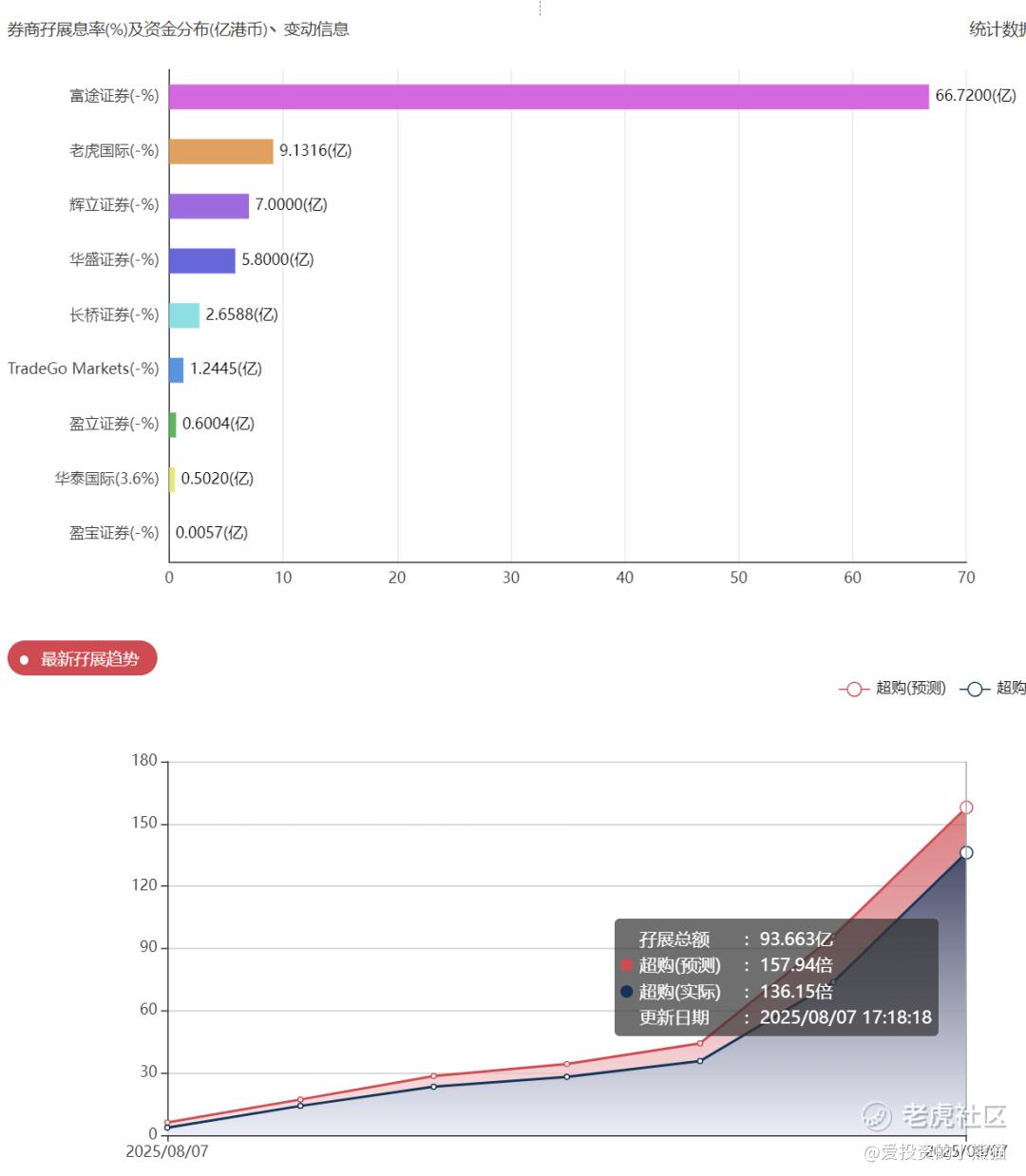

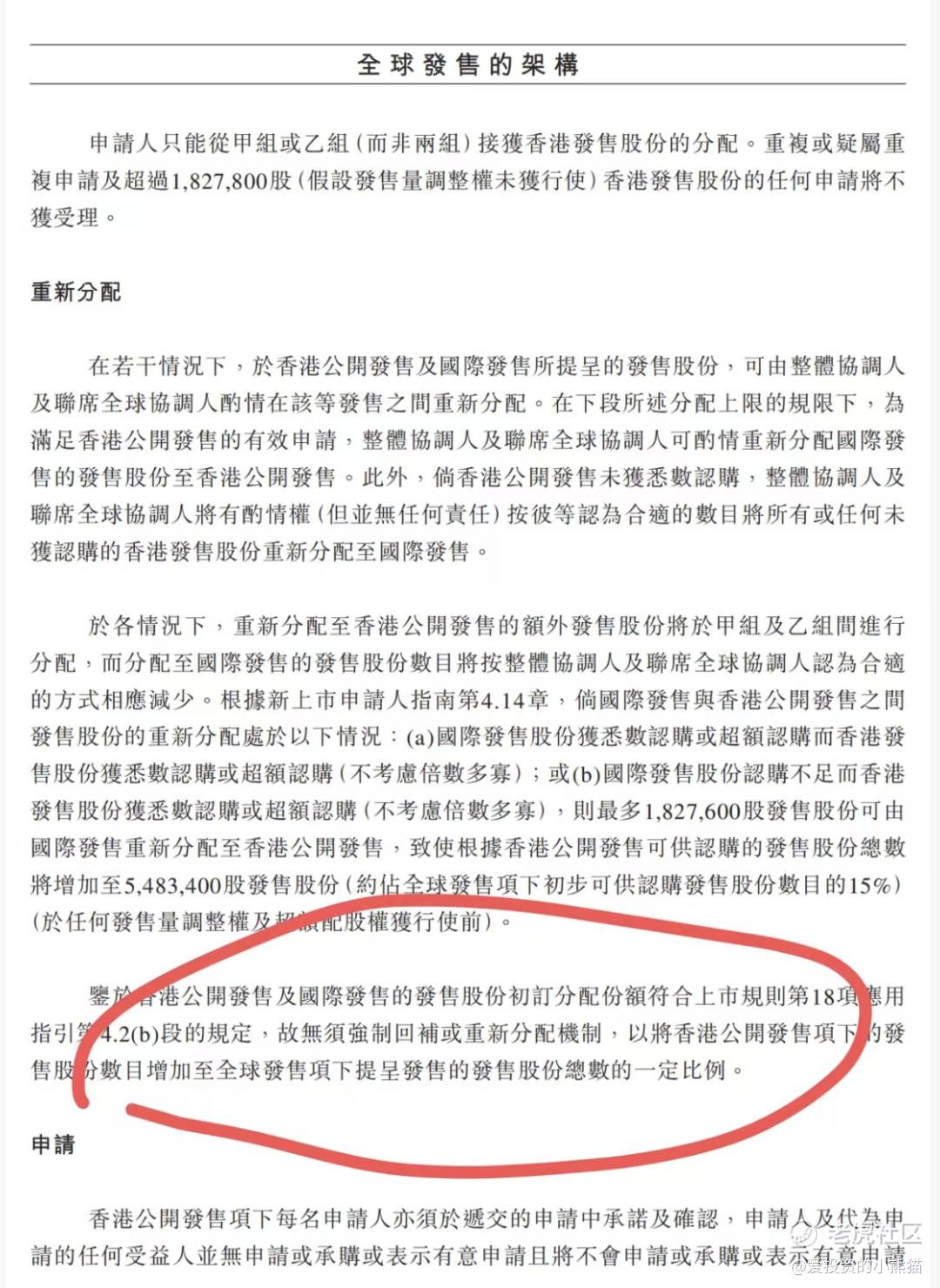

目前展现的孖展已超购136倍,,现在是再也没有回拨机制了。

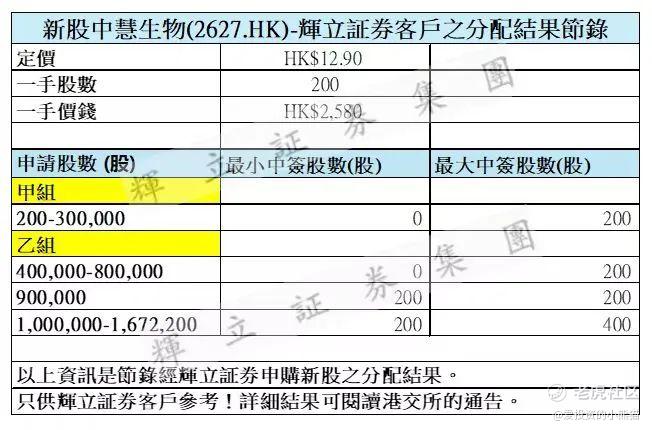

中签率分析

关于一手中签率方面,根据2025年8月4日生效的港交所IPO新规,目前这个新股孖展无论多少倍,都是回拨10%,按照10万人来参与预估一下,一手中签率情况好的时候能有个5%不错了,保不准1%或者千分之几中签率了。甲组所有档位都抽签,乙组顶头可能也就1手。中惠只回拨20%中签率都这么低了。更何况这个银诺只有回拨10%,中签率再次减半。

根据2025年8月4日生效的港交所IPO新规,核心改革聚焦定价机制优化、投资者结构平衡、上市门槛分层管理三大方向,与旧规相比呈现以下系统性调整及显著优势:

一、核心新规内容及新旧对比

(一)新股分配机制:机构主导与散户公平性再平衡

1. 建簿配售比例强制化

☆ 新规:要求至少40%的发售股份分配给建簿配售部分(机构投资者),较原建议的50%进一步下调 。

☆ 旧规:无明确下限,热门新股可能因回拨机制导致机构获配比例不足10%(如散户超额认购100倍时,机构仅余10%份额) 。

☆ 好处:稳定机构投资者参与度,避免散户过度追捧导致的定价偏差。例如,机构投资者在定价过程中可通过40%的份额主导供需平衡,降低破发风险 。

2. 公开发售双轨制选择

☆ 机制A(带有限制性回拨):

☆ 初始公开发售比例5%,超额认购倍数触发回拨上限为35%(旧规为50%) 。

☆ 例:超购200倍时,散户最终获配35%(旧规为50%)。

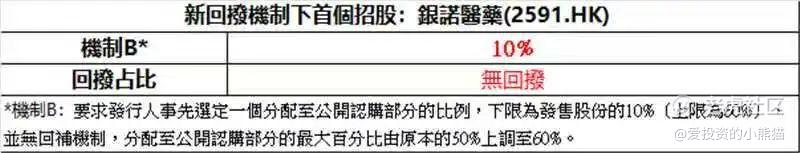

☆ 机制B(固定比例无回拨):

☆ 发行人可设定公开发售比例10%-60%,无回拨机制 。

☆ 例:若设定10%,无论超额多少,散户仅获10%。

☆ 旧规:单一回拨机制,最高回拨至50%,且未允许发行人主动设定比例 。

☆ 好处:

☆ 机制A通过降低回拨上限(35%)限制小市值公司“恶意回拨”;机制B为机构主导型IPO提供灵活工具,例如科技公司可设定10%公开发售比例,减少上市首日抛压 。

比如这次银诺就是10%

甲组的各档融资所需要的本金还有融资金额对应如下表:

乙头需要认购资金567万,乙组的各档融资所需要的本金还有融资金额对应如下表:

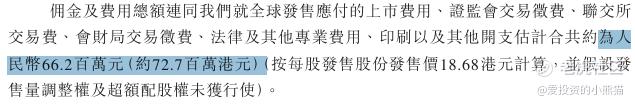

然后这个票招股书上按发售价18.68港元计算,公开的上市所有开支总额约为7270万港元,募资额约6.83亿港元,占比约10.64%,开支相比募资额算是一般化了。

这票打不打?且看我下面的分析:

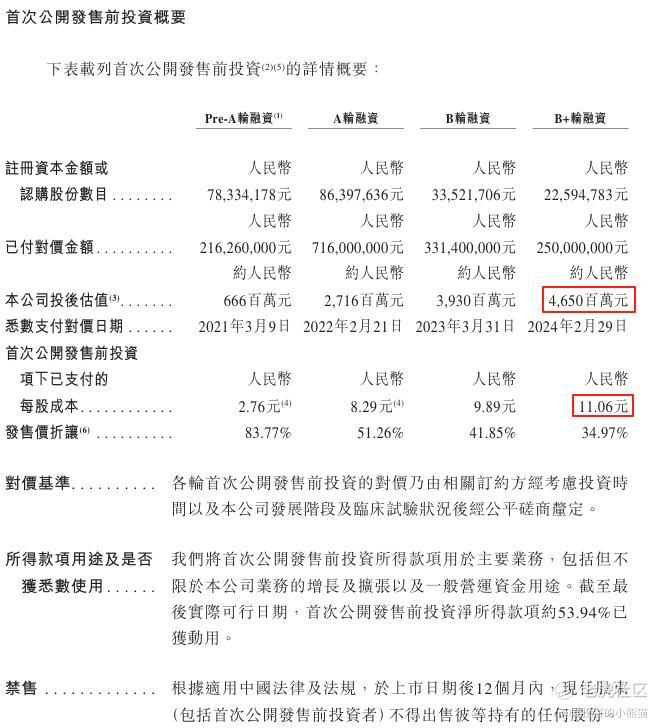

银诺医药在上市前完成四轮融资,累计融资额达人民币15.14亿元,估值从Pre-A轮的6.66亿元增长至IPO前的46.50亿元,增幅达6倍 :

1. Pre-A轮(2021年3月):

- 融资金额:2.16亿元

- 投后估值:6.66亿元

- 投资者:KIP、博远资本、中金资本等 。

2. A轮(2022年2月):

- 融资金额:7.16亿元

- 投后估值:27.16亿元

- 投资者:同创伟业、兰亭投资、广州产投等 。

3. B轮(2023年3月):

- 融资金额:3.31亿元

- 投后估值:39.3亿元

- 投资者:BioTrack Capital、汇莘投资等 。

4. 2024年2月融资:

- 融资金额:2.5亿元

- 投后估值:46.5亿元

- 投资者:Cowin China Fund II、中深新创等 。

最后一轮融资每股成本为人民币11.06元,较发售价折让34.97%。

银诺医药这次招股一口价:18.68港元,集资额:6.83亿港元,总市值:85.33亿港元,H股市值:78.51亿港元,对于2026年3月份的调整(数据检讨期为:2025/1/1-2025/12/31,未发生的交易日以最新市值填充计算),新纳入港股通的市值门槛快速上升至88亿港元,这个是港股通的预测,港股通这个差的不多哦,稍需拉一下就可以进通,不过这一期港股通检测时间点是12月30日离现在还早。上述这点我们也是站在公司项目发行的角度思考的,总是有人说,看我们新股分析动不动就是港股通,能不能有点别的,说到底别的东西全是扯淡的,讲故事的话就不说那么多了,不是所有的新股都要看基本面,更多的是筹码逻辑,港股通只是一个很基础的门槛能解决大股东减持以及流动性的问题,公司上市也不是做慈善家,说到底还是来市场圈钱的。

这票又是中信保荐人,又是IPO新规第一股,旧规则的最后一股以及新规则的第1股都被中信给占了。希望都能表现不错吧,散户只拿了10%的筹码,剩下90%全在机构专家手里。以前的规则套路回拨也才只有20%的筹码给散户啊,现在倒是好了,直接定好回拨比例的筹码,这坐庄控筹码也太过明显了,想要货的定90%的国配留给自己,不想要货的直接定60%的回拨比例,把筹码留给商户,这以后新股的玩法又要变了。另一方面也是看着医药股最近都普涨了

、

银诺医药是亚洲第一家、全球第三家将GLP-1受体激动剂推进到注册审批阶段的公司,核心产品依苏帕格鲁肽α(怡诺轻)于2025年1月获批治疗2型糖尿病,成为中国首个国产超长效GLP-1药物 。全球GLP-1市场83%份额由诺和诺德、礼来垄断,国内有51款竞品在研,银诺医药需在肥胖、MASH等适应症上加速临床以差异化竞争 。实话讲,基本面方面比中慧要好,但是比起映恩那些还是差很多的,我们这类票,机构应该也不会形成共识抢货吧?

说的更直接点,这个票就不用看什么基本面了,就是赌我之前文章里说的庄股逻辑。然后看看这个基石,之前又有迈富时,又有晶泰科技参与,都是24年上市的公司,赚到钱了然后又来投2025年的新股。

结合看一下之前发的这个文章,就知道那些新股能玩,哪些不能玩了,现在不用看回拨了。这一类票就属于文章里面情况①了,胜率情况和之前总结的一样的,大家自己可以结合一下自身情况考虑要怎么玩。

精彩评论