今天推送的是

九维狐

的策略周报。

每周周日我会给大家复盘一下上周的市场。

📈 市场回顾

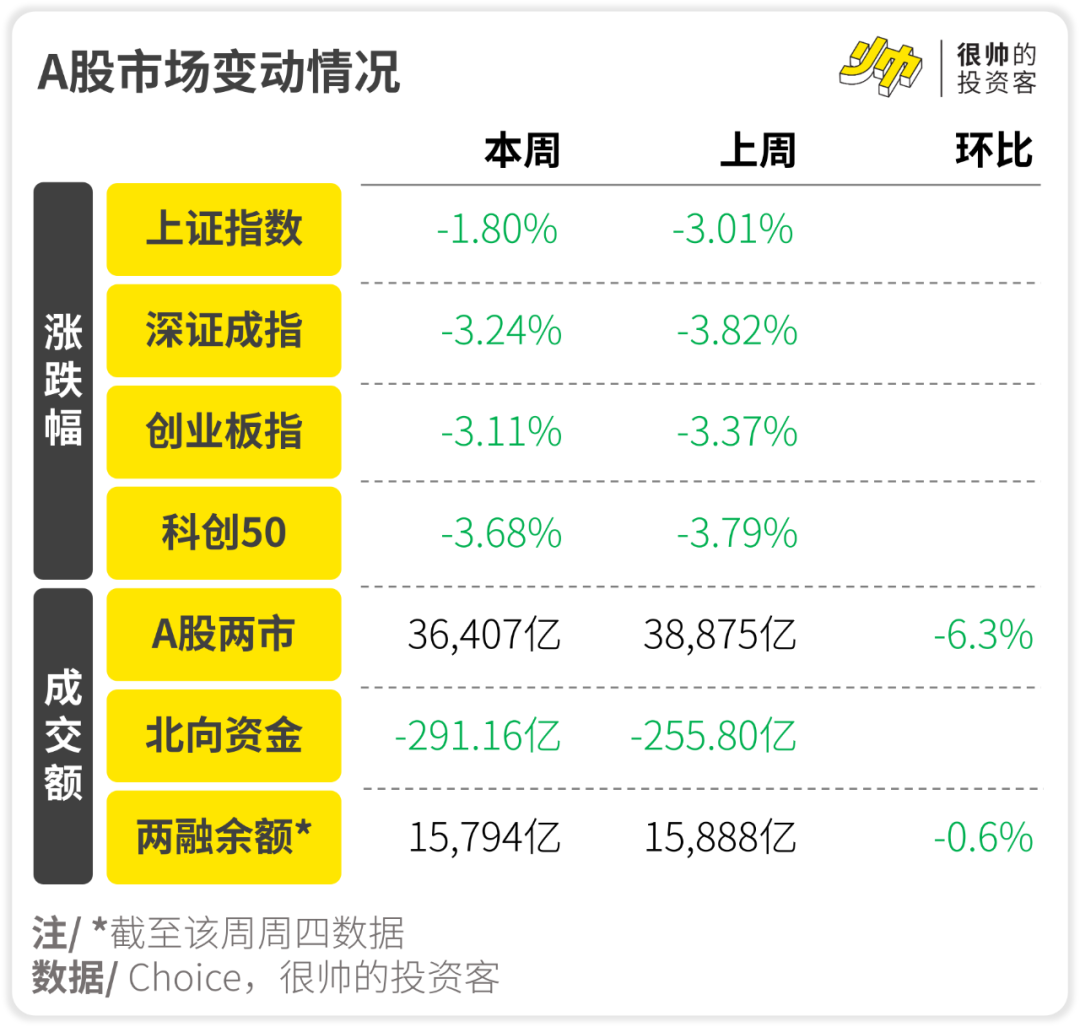

先来看看指数和交易数据——

连续绿了两周,大伙都没了脾气。

北向资金(通过沪深港通来A股扫货的外资)周净流出都接近300亿了。

这也难怪——我瞄了眼美国银行全球基金经理调研问卷的结果,“做空中国”的策略排在第二(第一是“做多大科技企业”)。

货币政策方面——

二季度的央行报告出来了,里面提到了要保卫好人民币汇率,坚决防止超调风险。

同时央行又不介意降息,用实际行动证明保货币和松货币可以同时进行。

目测周一大概率LPR会再下调10个基点(1基点=0.01%,也就是降息0.1%)。

无奈降了息+开了这么多会,股市还是不买帐,掉到了年内新低。

中金的策略团队算了市盈率、风险溢价、换手率、成交额各种指标,股市都已经在估值的底部了。

为什么大家不买帐呢?

除了经济形势不乐观,市场还担心中国再次掉入流动性陷阱——也就是再怎么宽松货币也没有什么信贷的需求。

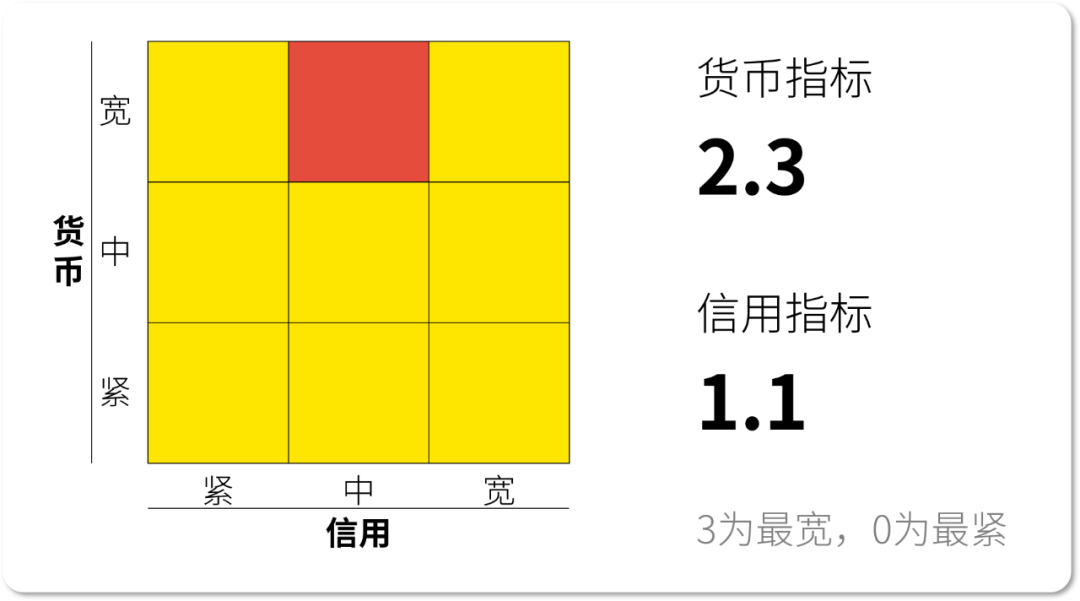

这在我们最近的信号里也有所体现:货币指标已经进入宽松区间了,信用指标还是没止跌,在紧缩的区间边缘试探。

这时候光靠货币的宽松已经不够,还需要财政花钱跟上才能真正地刺激需求。

周五的国务院全体会议还是偏平衡的语调,不像是要走大规模刺激财政的路子。

在没有刺激的情况下,如果信用指标不幸掉到了紧区间,就需要更保守的资产配置了。

目前,从估值、宏观指标和盈利等一系列框架来看,市场更像是磨底的行情,进一步下跌的风险不大。

🌡️ 指标情况

九维狐策略是基于货币信用框架的大类资产轮动的量化策略。

“货币信用框架”是比“美林时钟”更符合国情的大类资产配置框架,其核心逻辑是“周期论”。

通过对大量历史数据的统计,这个框架按照货币与信用两个维度,挖掘了不同阶段回报率最高的资产类别。

目前的货币与信用指标如下——

🤑 货币指标:2.3

受税期影响,隔夜利率上扬,但央行意外降息,再加上大规模净投放,货币指标继续维持在宽松区间。

通胀和信贷的数据都继续走弱,为进一步货币宽松打开了空间。

降息后,降准的可能性还在,时点上可能要等到9月了。

年内货币指标一个偏松没跑了。

💳 信用指标:1.1

7月 社融 新增不到万亿,仅刚刚超过5,000亿。

存量增速继续下滑到了8.9%,信用指标走弱到1.1,在紧信用边缘徘徊。

要防止信用指标不掉档,财政政策必须加大力度。

9月底前地方专项债要发行完毕的指令能帮助社融增速低位企稳。

信用指标预计有惊无险,未来几个月触底反弹。

⚔️ 定投操作

经济复苏大幅转弱。

政治局发声,加大宏观政策调控力度,着力扩大内需、提振信心、防范风险。

央行降息后,货币指标突破了宽松区间,信用指标年底也有望转为宽松,整体政策环境利好风险资产。

本期继续新增投资10,000元(通过定投功能完成,具体步骤可以参考 这里 的Q6)。

精彩评论