今天推送的是

九维狐

的策略周报。

每周周日我会给大家复盘一下上周的市场。

复盘前先说两个好消息:

首先是,证监会出来说,会统筹一二级市场平衡,会优化IPO、再融资监管安排。

比如说让上市的节奏慢一些,这样就不会分流太多的资金。

还有一个消息是,财政部、税务总局出了个大招——今天(周日)发布了《关于减半征收证券交易印花税的公告》。

从明天(周一)开始,证券交易印花税实施减半征收。

这是十五年来第一次。

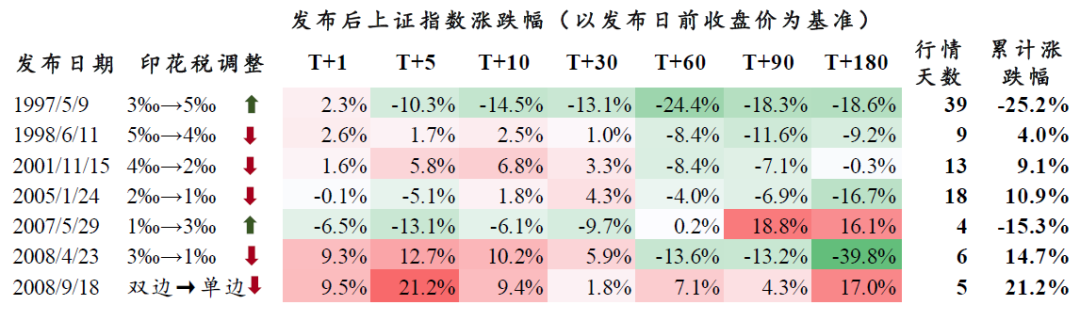

毕竟之前几次下调印花税的时候,指数都涨得还不错。

所以呢,明天大概率是高开的。

截图/ 中银证券

不过我们也需要留意:虽然印花税下调在短期内股市会反弹,不过如果基本面没什么改善的话,很快也会跌回去(比如08年4月份的那次)。

所以我们还是要盯着基本面才行,我后面展开说说。

📈 市场回顾

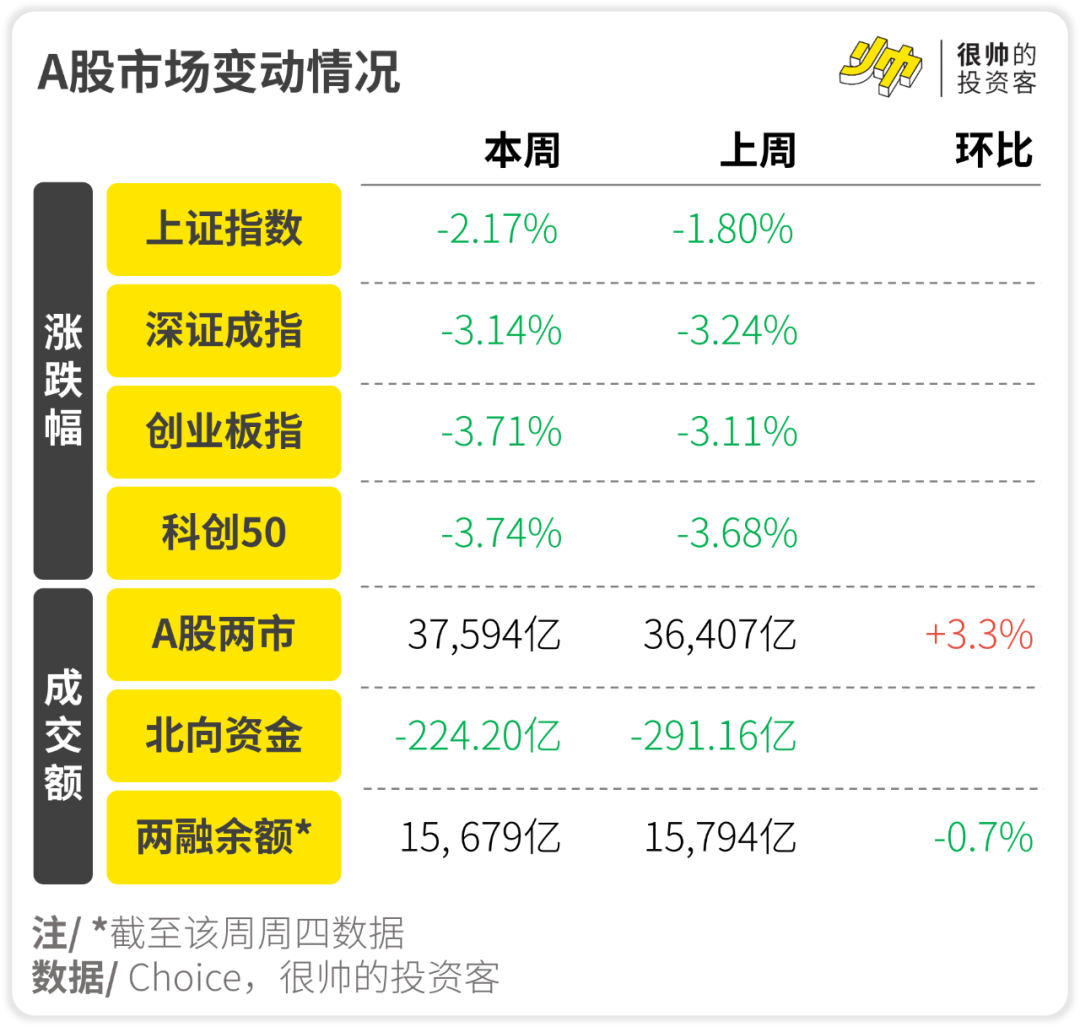

先来看看指数和交易数据——

市场还在跌,政策还在松。

金融上,中央在这周对地产终于有点实在一些的政策了。

但……说来说去也不会突破新发展模式。

上期我们提过,在没有刺激的情况下,如果信用指标不幸掉到了紧区间,就需要更保守的资产配置了。

目前,从估值、宏观指标和盈利等一系列框架来看,市场更像是磨底的行情,进一步下跌的风险不大。

回到开头的问题,目前基本面的情况怎么样了?

1-7月份,工业企业利润总额同比下降15.5%。

虽然是同比下降,不过降幅好歹比1-6月份收窄了1.3个百分点。

41个行业中,只有13个行业利润同比去年增长了。

上市公司比较多的行业里按涨幅排序,盈利还在增长的有公用事业(51.2%)、电气机械和器材制造业(33.7%)、通用设备制造业(14.5%)、专用设备制造业(2.1%)和汽车制造业(1.0%)。

传统行业(例如建材和金属冶炼)遇上销售不行外加原材料成本居高不下,利润空间被挤压到了极致。

也就是说,在整体经济很低迷的情况下,还有行业是在赚钱的,而且基本上都是和经济转型相关的新行业。

坚守股市并不是完全没有基本面支撑。

熊市还有熊市赚钱的方法。

🌡️ 指标情况

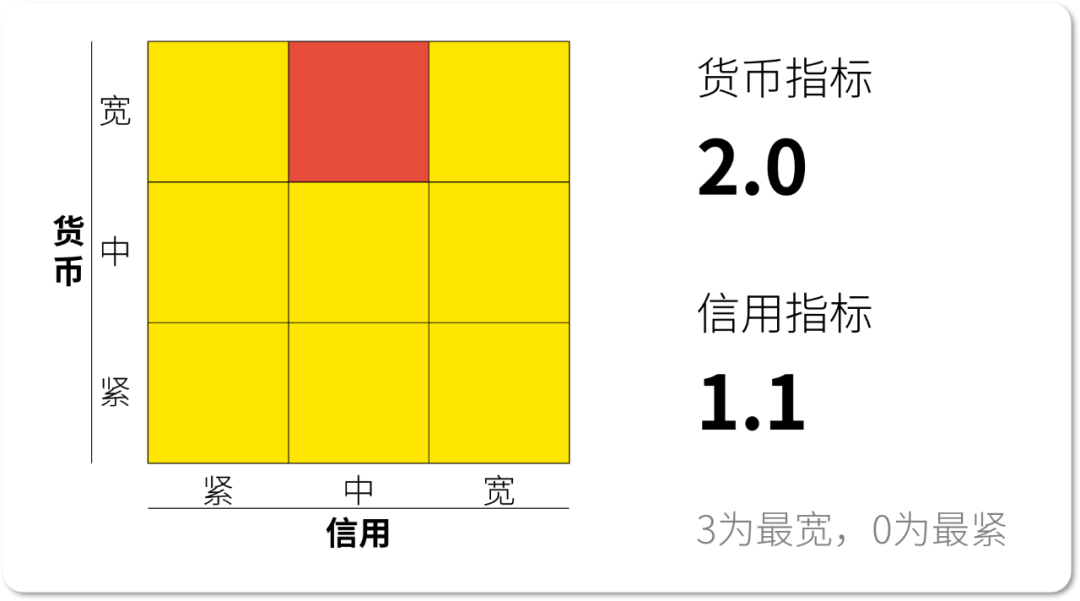

九维狐策略是基于货币信用框架的大类资产轮动的量化策略。

“货币信用框架”是比“美林时钟”更符合国情的大类资产配置框架,其核心逻辑是“周期论”。

通过对大量历史数据的统计,这个框架按照货币与信用两个维度,挖掘了不同阶段回报率最高的资产类别。

目前的货币与信用指标如下——

🤑 货币指标:2.0

专项债发行增多,隔夜利率继续上行,冲销了央行 不对称降息 带来的宽松,货币指标小幅下跌,但继续维持在宽松区间。

通胀和信贷的数据都继续走弱,为进一步货币宽松打开了空间。

降息后,降准的可能性还在, 时点上可能要等到9月了。

年内货币指标一个偏松没跑了。

💳 信用指标:1.1

7月 社融 新增不到万亿,仅刚刚超过5,000亿。

存量增速继续下滑到了8.9%,信用指标走弱到1.1,在紧信用边缘徘徊。

要防止信用指标不掉档,财政政策必须加大力度。

9月底前地方专项债要发行完毕的指令能帮助社融增速低位企稳。

信用指标预计有惊无险,未来几个月触底反弹。

⚔️ 定投操作

经济复苏大幅转弱。

政治局发声,加大宏观政策调控力度,着力扩大内需、提振信心、防范风险。

央行降息后,货币指标突破了宽松区间,信用指标年底也有望转为宽松,整体政策环境利好风险资产。

本期继续新增投资10,000元(通过定投功能完成,具体步骤可以参考 这里 的Q6)。

其中100%投资至“九维狐权益”组合,0%投资到“九维狐固收”组合(恢复权益的定投)。

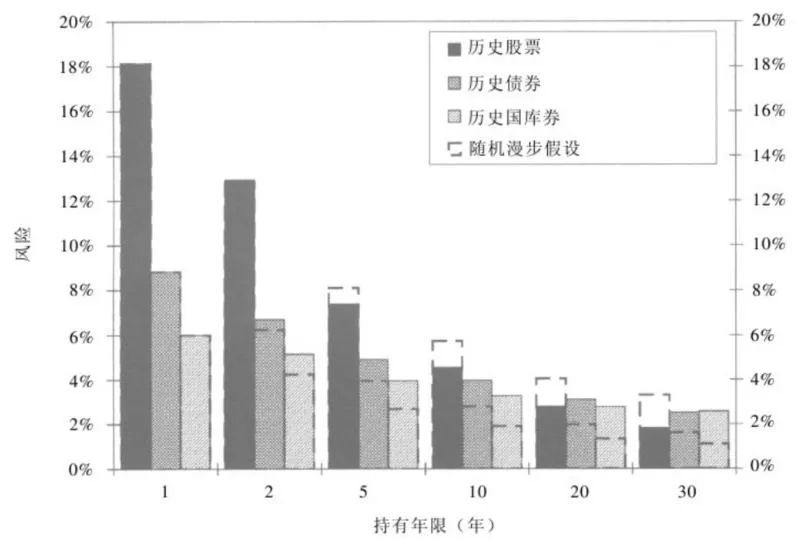

另外,也提醒下:投资股票等风险资产,自然还是尽量用长期资金的好。

学术上来看也是有依据的——

Wharton的教授Jeremy J. Siegel在《Stocks for the long run》一书中统计了过去200年股票、债券和国债的风险(用的是标准差),发现如果持有期限足够长(20+年),那么持有股票的风险反而更小。

图/ 《Stocks for the long run》

🤑

“Greed is good.”

⚠️ 风险提示:外围风险加剧市场波动;策略模型失效。

📌 免责声明:以上方案仅为示例,投资者应根据自身的资金情况、风险承受能力,合理安排投资计划。市场有风险,投资需谨慎。投顾机构不保证以上基金投资组合策略一定盈利以及最低收益,也不做保本承诺。

精彩评论