MicroStrategy $MicroStrategy(MSTR)$

作为企业界的比特币先驱,已将数字资产整合进其资产负债表,并引领了公司层级的加密货币采用趋势。这种策略是否会在2025年持续发酵?Wintermute的分析师认为,企业需求可能成为加密货币市场的重要驱动力,但企业投资比特币是否真能为公司带来长期收益?同时,这一策略是否会被其他企业大规模仿效,从而影响整个市场的动态?在全球经济和政策环境不确定性的背景下,美股投资者应如何评估这一趋势带来的投资机会?

MicroStrategy自2020年开始大规模购买比特币,其策略一方面旨在对抗通胀,另一方面也提升了市场对其作为科技领导者的认知。2024年的数据显示,MicroStrategy的比特币持仓已达到14万枚,价值超过45亿美元,占其总资产的80%以上。Wintermute的分析指出,企业层级的采用不仅能稳定比特币价格,还可能扩大市场规模,使其从单一的投机性资产演变为多元化投资组合的一部分。根据《2024年全球数字资产趋势报告》,约15%的S&P 500公司表示有意将比特币或其他数字资产纳入资产负债表,这表明企业层级的需求正在迅速增长。

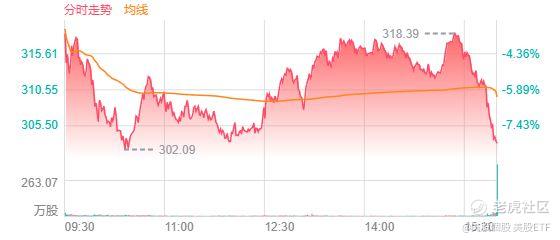

然而,这种策略并非毫无风险。比特币的高波动性使得企业财务报告可能面临较大的盈亏波动。例如,MicroStrategy在2024年第二季度因比特币价格下跌,录得超过5亿美元的亏损,尽管全年仍然维持盈利。企业将比特币作为储备资产是否会对其财务稳定性构成威胁,仍需进一步观察。Wintermute分析指出,企业层级的采用是否能持续,将取决于比特币市场的成熟度以及监管环境的稳定性。

监管政策的影响不可忽视。2024年,美国证券交易委员会(SEC)对加密货币的监管政策有所放宽,但对企业层级的采用仍然存在一定的限制。许多企业对于将比特币纳入资产负债表仍持观望态度,主要担心监管政策的突然转变可能导致资本损失。此外,比特币的税务处理也对企业构成挑战。根据最新税法规定,企业需为持有的比特币支付资本增值税,而这可能进一步降低其投资回报。

从市场竞争的角度来看,其他企业是否会效仿MicroStrategy的策略仍需观察。尽管Tesla等科技巨头已经部分采用了类似的策略,但更多的传统企业仍然偏好保守的资产配置方式。Wintermute的分析强调,企业层级需求的增长可能集中于特定行业,例如科技、金融和能源领域,这些行业对创新和资本回报的需求更为迫切。然而,传统行业如制造和零售,对于采用比特币的态度则显得更为谨慎。

对于美股投资者而言,如何评估这一趋势带来的潜在机会与风险,是一个关键问题。首先,比特币作为一种高波动性的资产,适合寻求高回报的投资者,但也需要承担相应的风险。其次,投资者应关注那些已将比特币纳入资产配置的企业的财务表现,特别是在市场波动时期的抗风险能力。此外,比特币的采用是否能对企业的核心业务产生积极影响,也是评估其投资价值的重要因素。例如,MicroStrategy因其比特币投资策略而提升了市场关注度,但其核心业务增长相对平缓,这可能影响长期投资者的信心。

全球宏观经济形势和货币政策的变化也是影响企业需求的关键因素。2024年的全球通胀压力有所缓解,但主要经济体的利率水平仍处于高位。这意味著企业可能更倾向于持有现金或低风险资产,而非进一步增持高波动性的比特币。然而,如果2025年全球经济复苏,利率下降,企业需求可能会再次升温。

回到最初的三个问题,企业层级需求是否能成为比特币市场的主要驱动力?从目前的数据来看,这种趋势正在形成,但尚未达到足以改变市场结构的程度。企业投资比特币是否能带来长期收益?这在很大程度上取决于市场的波动性以及企业本身的投资能力和风险管理策略。其他企业是否会大规模效仿MicroStrategy的策略?答案是可能,但需要更多的成功案例来建立市场信心。

总体而言,企业层级的比特币需求是一个潜力巨大的市场,但成功实现需要多方努力,包括技术、监管和市场教育。对于美股投资者来说,理解这一趋势并抓住其中的机会,是一个充满挑战但也充满希望的旅程。在未来的市场环境中,企业层级需求能否真正成为比特币市场的支柱,将是影响投资决策的重要因素之一。

精彩评论