一、引言及西方石油介绍

欢迎来到美股研报站。2024年12月,伯克希尔·哈撒韦公司(BRK)再度增持西方石油公司(OXY)约900万股,使其持股比例超过28%。这一举动吸引了市场的广泛关注。本文将从伯克希尔的投资逻辑、OXY的公司价值及行业环境等多个角度,详细分析巴菲特为何对OXY充满信心,以及普通投资者是否可以从中受益。

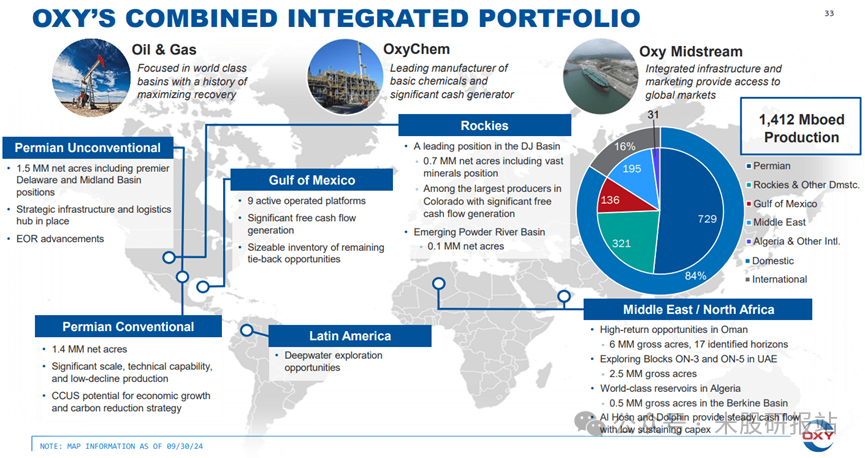

公司简介:西方石油公司(Occidental Petroleum Corporation,NYSE: OXY)是全球领先的石油和天然气企业之一,总部位于美国得克萨斯州休斯敦。公司业务涵盖上游勘探与生产、中游基础设施及下游化工等领域,重点布局于北美的二叠纪盆地以及中东和北非地区。自1920年成立以来,OXY凭借其强大的技术能力和资源储备,成为美国能源行业的重要参与者。近年来,公司在碳捕获与储存技术领域取得显著进展,这为其在能源转型中的战略定位提供了长期竞争优势。

二、伯克希尔增持西方石油的背景

1 伯克希尔·哈撒韦公司(BRK)自2019年首次投资西方石油以来,已通过优先股和普通股的形式累计投入大额资金:(1)2019年:伯克希尔向西方石油提供100亿美元的优先股融资,用于其收购阿纳达科石油公司(Anadarko Petroleum Corporation),优先股年股息收益率高达8%。(2)2022-2024年:伯克希尔逐步增持普通股,目前总持股量已超过2.64亿股,占西方石油流通股比例超过28%。(3)认股权证:伯克希尔持有按每股62.50美元价格购买8000万股普通股的认股权证,为未来进一步持股提供灵活性。

2 核心投资逻辑(1)优先股收益吸引力:伯克希尔持有的优先股每年为其贡献约6.8亿美元的现金流,这使其在油价波动的背景下依然能获得稳定回报。(2)长期价值判断:巴菲特认为西方石油的内在价值远高于市场价格,其多次增持显示出对公司未来前景的强烈信心。(3)对管理层的认可:巴菲特曾公开称赞西方石油首席执行官维姬·霍卢布的管理能力,认为其在提升公司效率和价值方面表现出色。

三、能源行业环境分析

1 全球供需动态(1)需求增长:2024年全球石油需求增长84万桶/日,预计2025年将进一步加速至110万桶/日。(2)供应收紧:OPEC持续的限产政策使市场供应偏紧,美国出口虽有所增长,但整体供需缺口依然存在。

2 市场价格前景在供应收紧和需求稳步增长的背景下,石油价格中长期有望保持高位,为西方石油等能源企业提供了良好的市场环境。

3 竞争优势西方石油在二叠纪盆地的资源和生产优势明显,这一地区是美国最重要的石油生产基地,具有低成本、高产量的特点,使OXY在行业竞争中占据有利地位。

四、西方石油的核心价值分析

1 财务健康状况西方石油的资产负债结构显示出较高的稳健性:(1)总负债:270亿美元。(2)股东权益:339亿美元,负债股权比率为0.79,显示财务杠杆适中。(3)流动比率:1.015,流动资产覆盖短期负债能力较强。(4)现金储备:17.6亿美元,足以支撑一年半的日常运营需求。

2 盈利能力西方石油在能源行业中的盈利表现优于同行,其主要盈利指标如下:(1)毛利率:62%。(2)净利润率:16%。(3)息税前利润率(EBIT):21%。(4)杠杆自由现金流利润率:13.7%。(5)股本回报率(ROE):15%。这些数据均显著高于行业平均水平,体现出其在成本控制和运营效率上的竞争力。

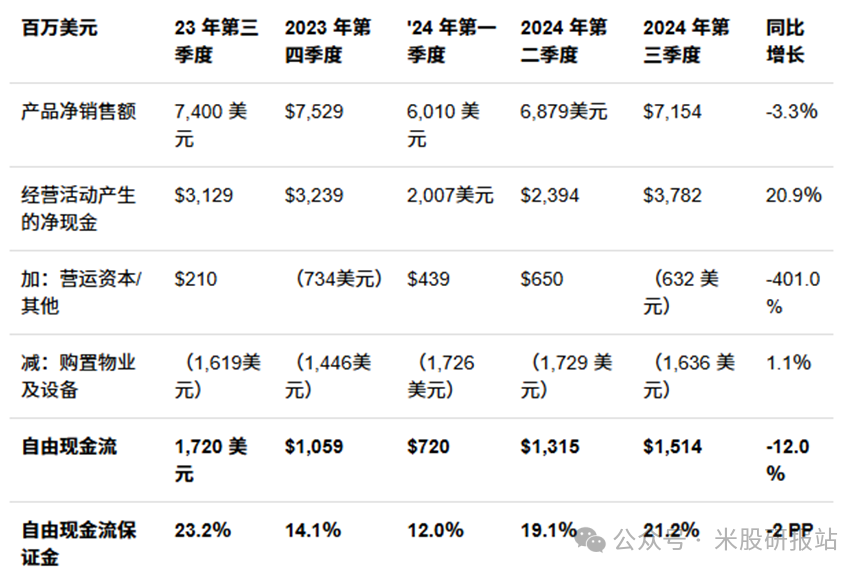

3 增长潜力(1)短期表现:尽管过去12个月收入下降7%,每股收益下降20%,但2024年第三季度自由现金流增长了30%。(2)长期表现:过去五年,公司收入年复合增长率为7.3%,息税前利润年复合增长率为13%,每股收益年复合增长率高达23%。

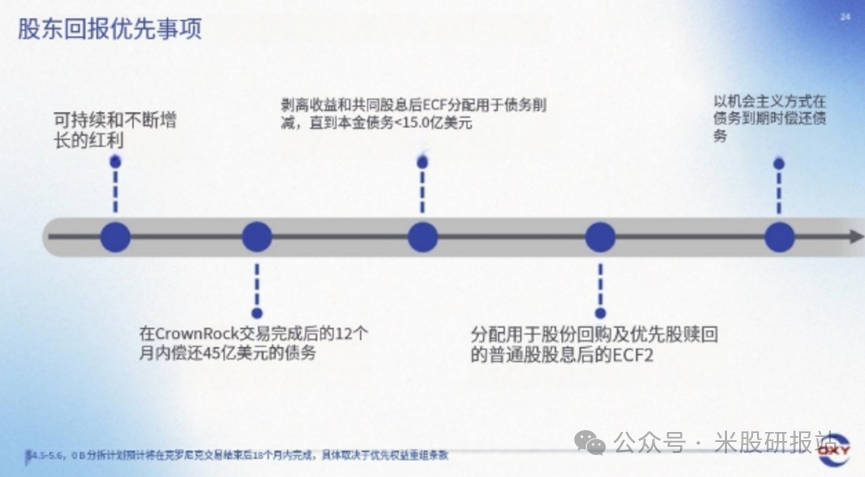

4 资产优化2024年,西方石油完成了对CrownRock的收购,进一步增强其在二叠纪盆地的资源储备。此举不仅提升了其生产能力,还优化了成本结构,有望在未来几年内带来显著的现金流增长。

五、伯克希尔的长期投资策略

1 稳定的优先股收益伯克希尔通过持有优先股获取每年8%的收益,这一稳定的现金流是其不急于全面收购西方石油的主要原因。

2 灵活的普通股增持巴菲特以市场低迷时增持为策略。例如,2024年12月伯克希尔以40多美元的价格增持900万股,展现了逢低买入的典型价值投资风格。

3 未来可能的操作随着优先股赎回条件的逐步满足,伯克希尔可能会在合适的时机行使认股权证,进一步增加普通股持仓比例,以提升整体投资回报。

六、投资者的启示

1 长期价值投资的典范巴菲特的投资策略再次证明了“价值投资”的核心理念,即专注于企业的长期内在价值,而非短期市场波动。这一策略对普通投资者具有重要借鉴意义。

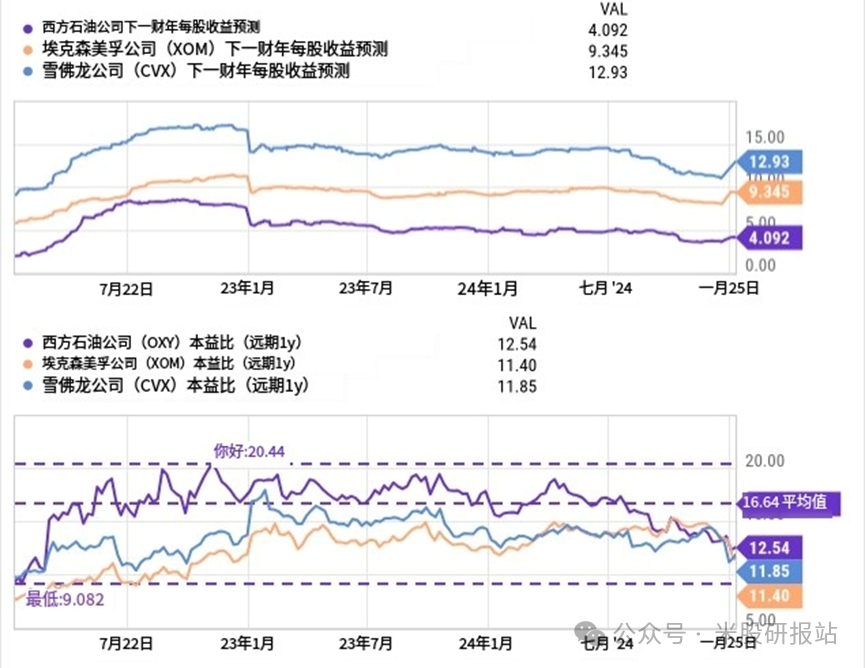

2 OXY的投资吸引力虽然西方石油的市盈率略高于行业平均水平,但其在盈利能力、资产优化和市场竞争力上的表现,使其成为能源行业中不可忽视的优质标的。

3 风险提示(1)油价波动风险:西方石油的业绩与油价高度相关,需警惕能源市场的不确定性。(2)整合风险:CrownRock等收购资产的整合可能在短期内对成本结构带来压力。

七、总结与关注

巴菲特持续加码西方石油,凸显了“股神”对这一能源巨头长期发展的强烈信心。在全球能源需求增长和供应趋紧的背景下,西方石油凭借其优质资产和出色的盈利能力,为投资者提供了长期增长的潜力。普通投资者可以从巴菲特的投资逻辑中学到如何在不确定的市场环境中抓住确定性的价值机会。

欢迎关注**“美股研报站”**,我们将为您提供更专业、更前瞻的投资研报和市场洞察!

精彩评论