随想30:DPZ——披萨快餐王者

Domino's Pizza, Inc.(股票代码: $达美乐比萨(DPZ)$ )是全球最大的披萨外卖和配送连锁品牌之一,总部位于美国密歇根州安娜堡。作为披萨行业的领导者,Domino's以其创新的商业模式和强大的数字化能力闻名,尤其是在在线订购、外卖和配送方面的技术创新。自1960年成立以来,Domino's已经在全球90多个国家开设了超过20,000家门店。

在投资者眼中,由于DPZ商业模式现金流强劲、利润率高,许多投资者称其为“现金奶牛”。公司的特许经营模式让其承担的资本开支相对较低,同时又能从全球门店收入中获得稳定的特许经营费用。与此同时,DPZ在数字化和数据驱动方面的卓越表现,使一些市场观察者将其比作披萨行业的Amazon。其领先的App技术、快速配送承诺和个性化服务策略帮助其建立了独特的竞争壁垒。

DPZ的主要产品和服务包括:

-

披萨:这是达美乐的核心产品。公司提供各种口味和尺寸的披萨,包括手工饼底和薄脆饼底等不同选择

-

外送服务:达美乐以快速热送的披萨外送服务而闻名,这是其主要业务模式之一

-

副食品:除了披萨,达美乐还提供鸡翅、面包条等副食品

-

饮料:公司销售多种饮料搭配披萨

-

特许经营:达美乐通过特许经营模式在全球扩张,约98%的门店由独立特许经营商拥有和经营

-

供应链服务:公司为其特许经营商提供原材料和设备供应链服务

达美乐通过这些产品和服务,建立了一个全球性的披萨连锁店网络,专注于为当地社区提供便利的披萨外送服务。 公司不断创新菜单和服务,如推出新口味披萨、改进外送技术等,以保持竞争力

快餐和外卖都是竞争白热化的市场。DPZ面临的最具挑战性的竞争对手主要包括:

-

必胜客(Pizza Hut)

必胜客是达美乐最大的直接竞争对手之一。作为百胜餐饮集团( $百胜餐饮集团(YUM)$ )旗下品牌,必胜客在全球拥有超过18,000家门店,提供多样化的菜单选择和堂食服务。必胜客的品牌知名度高,全球覆盖范围广,对达美乐构成强有力的竞争。

-

棒约翰(Papa John's)

棒约翰( $棒约翰(PZZA)$ )是另一个主要的竞争对手,以强调高品质原料和特色大蒜酱著称。棒约翰在全球拥有超过5,000家门店,专注于客户满意度和创新营销,对达美乐形成有力竞争。

-

小凯撒(Little Caesars)

小凯撒(家族公司Ilitch Holdings旗下品牌)以其"Hot-N-Ready"比萨和实惠价格闻名,在全球拥有超过6,000家门店。其独特的商业模式和有竞争力的定价策略对达美乐构成挑战。

-

麦当劳(McDonald's )

虽然不是直接的披萨竞争对手,但麦当劳作为全球最大的快餐连锁企业,在快餐市场上对达美乐构成间接竞争。麦当劳拥有庞大的全球门店网络和强大的品牌影响力。

-

第三方外卖平台

如Uber Eats、DoorDash等第三方外卖平台的兴起也对达美乐的外卖业务形成挑战。这些平台提供多样化的餐饮选择,可能分散消费者对专业披萨品牌的注意力。

这些竞争对手凭借各自的优势,如品牌知名度、全球覆盖、多元化菜单、创新营销或技术应用等,对达美乐在不同方面构成挑战。达美乐需要持续创新和改进,以维持其在竞争激烈的披萨行业中的领先地位。

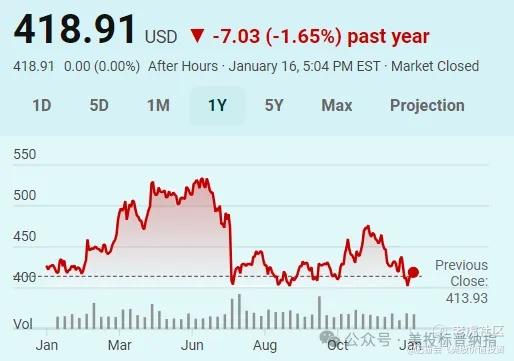

DPZ在过去五年经历了显著波动。2020年和2021年表现强劲,特别是2021年股价接近50%的涨幅。然而,2022年出现了大幅回调。五年总回报率约为46%,低于同期的SPY的总回报率约78%。

在过去一年里,DPZ股价表现疲软。其52周最高价为542.75美元,最低价为396.06美元。截至2025年1月16日,DPZ当前股价为416.08美元,较52周高点下跌了约23%。年初至今股价下跌了2.84%。过去一个月股价下跌了10.20%。

最近DPZ股价下跌的主要原因包括:

-

业绩增长放缓:2023年Domino's Pizza收入为44.8亿美元,同比下降1.27%。增长放缓可能引发投资者担忧。

-

市场竞争加剧:快餐和外卖行业竞争日益激烈,可能影响Domino's的市场份额和盈利能力。

-

通胀压力:原材料和劳动力成本上升,可能挤压公司利润率。

-

宏观经济不确定性:经济增长放缓和消费者支出谨慎,可能影响快餐行业整体表现。

-

估值调整:之前股价可能被高估,现在正经历估值回调。

-

分析师降级:部分分析师对DPZ股票评级下调,如Barclays将其评级降为"减持"。

接下来,我们来分析能不能接这家快餐龙头的飞刀。

一、净利润率

尽管从绝对数值来说,DPZ的净利润率并不算惊艳,但考虑到快餐行业的平均净利润水平约为2-4%,DPZ明显高于93%的同行业公司。这表明DPZ在行业中具有较强的竞争优势和成本控制能力。与此同时,DPZ的净利润在过去几年还呈现出波动上升的趋势。

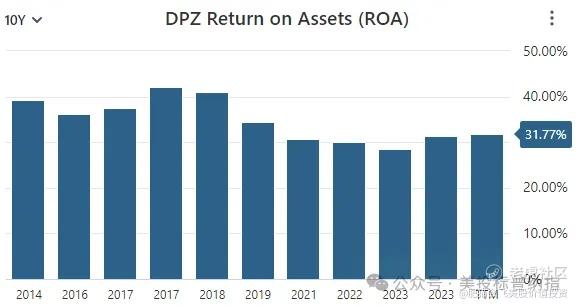

二、资本效率

由于DPZ的股东权益为负值,我们通过分析ROA来评估资本效率。快餐行业平均ROA通常在5-15%之间,而DPZ的ROA为31.8%,远高于行业平均水平。这显示出公司卓越的运营能力和资产管理效率。这种高效率可能源于DPZ的特许经营模式、有效的成本控制以及强大的品牌影响力。

三、增长率

DPZ在各项财务指标上都表现出不俗的增长势头,特别是在长期表现上。

四、债务水平

DPZ的债务水平高于肥猫君的一般要求(<5)。然而,DPZ以相似的债务水平已经运营多年,说明公司在债务管理和现金流生成方面保持了相对平横的状态。另外,快餐行业的平均Debt/FCF比率通常在5~15之间,DPZ处在行业中等水平。投资者需要继续关注DPZ的债务水平控制,但暂时无需过度担心。

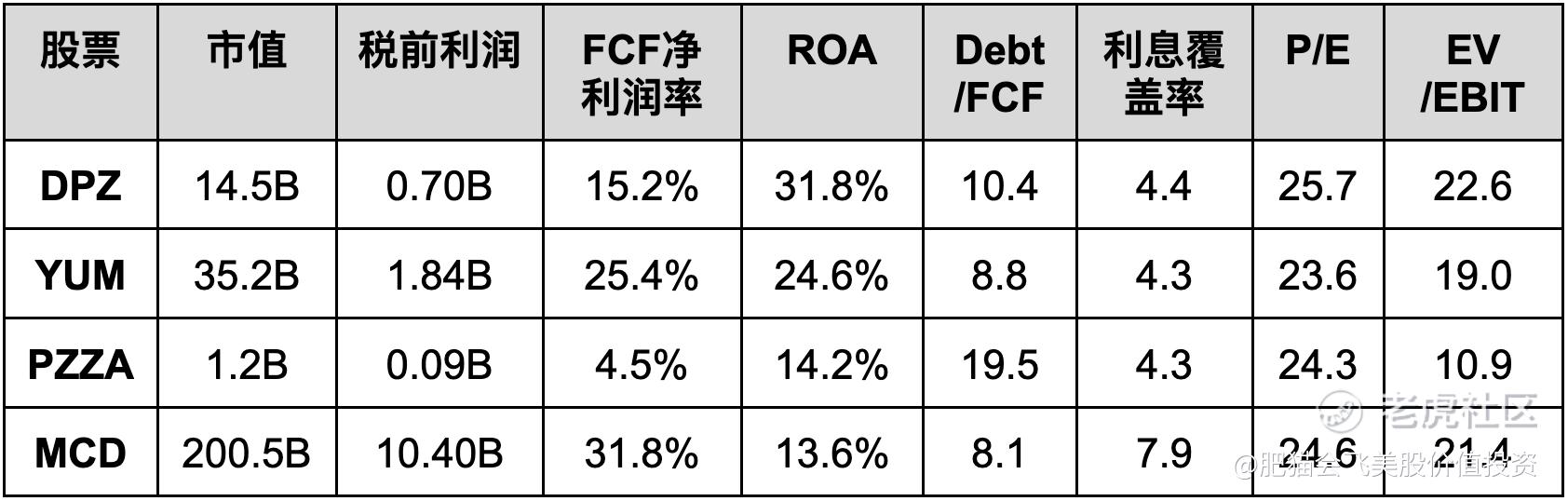

五、竞争对手横向比较

-

DPZ的市值规模小于YUM,大于 $棒约翰(PZZA)$ ,在竞争者行列中处于中等规模。

-

DPZ的利润率低于 $麦当劳(MCD)$ 和YUM,高于PZZA;但DPZ的ROA在四家公司中最高。

-

DPZ的利息覆盖率与YUM和PZZA相当。

-

DPZ的估值相对于其他三家公司略高。

六、估值水平

DPZ过去10年的PE中位数值约为33.7,当前25.7的水平与之相比,约有31.1%的安全边际。从这一角度看,当前的价格或许具有投资的价值。

考虑到当前的股市比较动荡,肥猫君只会在当前的价位建立很小的仓位,并在后续逢低买入。同时,投资者应控制总体仓位,尽量不超过5%。此外,肥猫君认为DPZ不适合长持,而更适合逢高卖出。

免责声明:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。

精彩评论

在追读,从竞争对手横向比较看出,不管体量还是ROA、PE、利润,都没有优势,MCD明显作为头部不是更好的标,我在回去看了盘,自20号DPZ涨了8%, MAC涨了15%