随著迪士尼 $迪士尼(DIS)$

预计于 2 月 5 日公布财报,专业投资者正密切关注。由于近期在串流策略上的改变、乐园业务的乐观展望以及恢复派息,该公司似乎正准备迎接强劲的一年。然而,尽管有些人可能期待财报后的股价跳涨,真正的价值在于迪士尼的长期基本面。以下是为什么在一月购买迪士尼股票可能是一个明智之举的原因。

这一消息是否可能成为显著价格波动的催化剂?

当迪士尼在 2 月份公布财报时,投资者可能会关注两个关键指标:串流业务的盈利能力和乐园收入。在过去的一年里,以 Disney+ 为核心的迪士尼串流部门经历了重大转型。在 2024 年,迪士尼专注于盈利能力而非订阅者增长,调高无广告订阅方案价格,并推出支援广告的选项以扩大收入来源。根据该公司 2024 年第三季财报数据,Disney+ 的每用户平均收入 (ARPU) 增加了 16%,显示此策略的成功。

乐园业务是迪士尼另一个表现优异的领域。尽管有宏观经济担忧,迪士尼乐园凭借高消费需求和策略性定价稳定提供强劲业绩。在 2024 年,乐园、体验与产品部门创造了 320 亿美元的收入,同比增长 10%。预计这一增长将在 2025 年继续,因为迪士尼的邮轮和主题乐园的未来预订量仍然强劲。

尽管这些指标表明 2 月 5 日的财报可能推动股价,但投资者应对短期波动保持谨慎。历史分析显示,迪士尼股票的财报后表现好坏参半,往往受到更广泛市场趋势的影响。因此,真正的故事在于长期潜力。

影响是暂时的还是长期的?

对投资者而言,关键结论是迪士尼的近期举措旨在创造长期股东价值。例如,其朝向串流业务盈利的转变,表明已不再执著于 2020 年代初期困扰许多媒体公司的「不惜一切代价追求增长」心态。这一改变与更广泛的行业趋势一致,因为投资者越来越重视可持续的商业模式,而非单纯的订阅者数量。

此外,迪士尼的乐园部门提供稳定且高度盈利的收入来源,可减轻其串流业务相关的风险。在 2024 年,乐园部门的营业利润率为 29%,远高于媒体部门的 12%。随著包括巴黎迪士尼乐园和佛罗里达迪士尼世界的扩建计划等新项目的推出,乐园部门在 2025 年的增长前景乐观。

迪士尼在 2024 年底恢复的派息进一步强调了其对股东回报的承诺。在疫情期间暂停派息后,迪士尼宣布每季支付 0.30 美元的股息,并计划随著现金流的改善提高分红。此举不仅表明财务稳定,也让迪士尼对于注重收益的投资者更具吸引力。

这一消息如何适应整体市场背景?

迪士尼的策略转变发生在媒体和娱乐行业经历重大变革的时刻。像 Netflix 和华纳兄弟探索等竞争对手也专注于盈利,但迪士尼的独特地位——凭借来自乐园、电影和授权的多元收入来源——赋予了其竞争优势。根据市场研究公司 Statista 的数据,全球串流市场预计将以 11.7% 的年复合增长率 (CAGR) 增长至 2027 年,为迪士尼扩大市场份额提供了充足的空间。

在消费者方面,即使面临更高的利率和通胀,旅行和体验支出的韧性依然存在。根据美国旅行协会的数据,2024 年美国国内休闲旅行支出达到 1.3 兆美元,比前一年增长 8%。这对于直接受益于这些趋势的迪士尼乐园和体验部门来说是个好兆头。

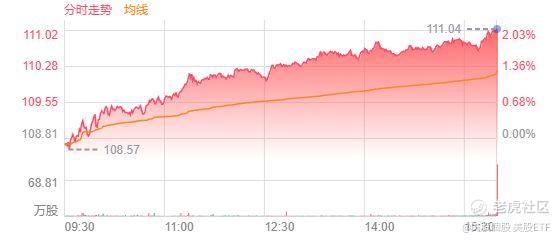

在更广泛的市场背景下,迪士尼股票目前的估值也具吸引力。截至 2025 年 1 月 23 日,迪士尼的股价为 108.75 美元,预期市盈率 (P/E) 为 18.5,低于行业平均值 20.2,对于价值导向型投资者来说是一个诱人的选择。

这一消息是否带来新的投资机会?

对于投资者来说,迪士尼目前的发展方向带来了多种机会:

串流盈利能力:随著盈利明朗化,Disney+ 有望成为公司盈利的重要来源。投资者应关注即将到来的财报会上有关 ARPU 和流失率的更新。

乐园扩展:迪士尼乐园和体验部门的持续增长提供了稳定的收入基础。2025 年将于东京迪士尼乐园开放的「冰雪奇缘」主题园区等新项目预计将带来额外收入。

股息增长:迪士尼恢复的股息为股东提供了实际回报,随著自由现金流的改善,分红预计将增加。

是否存在未预见的后果或风险?

尽管迪士尼的前景令人鼓舞,但投资者应考虑潜在风险。首先,该公司对消费者支出的依赖使其容易受到经济衰退的影响。2025 年可能出现的经济衰退可能会抑制对旅行和串流订阅等非必需活动的需求。

其次,串流市场的竞争格局依然激烈。尽管迪士尼在盈利能力上取得了进展,但仍面临来自 Netflix $奈飞(NFLX)$ 和 Amazon $亚马逊(AMZN)$ Prime Video 的压力。在内容策略或定价上的任何失误都可能侵蚀其市场份额。

最后,地缘政治风险可能影响迪士尼的国际业务,特别是在中国,该公司通过上海迪士尼乐园和票房收入拥有大量曝光。

是否存在未解决的问题或未补充的拼图?

随著迪士尼准备公布财报,仍然存在几个问题:

串流增长:Disney+ 是否能在 2025 年重新获得订阅者增长动能,还是将因专注于盈利而限制增长?

乐园前景:新景点和体验将如何影响入园率和收入?

股息政策:迪士尼将如何快速提高股息分红,这对其现金流优先事项有何影响?

投资者应在 2 月 5 日的财报会上寻求这些问题的答案。

结论

迪士尼股票为长期投资者提供了引人注目的投资机会。随著串流盈利的重新聚焦、稳健的乐园业务以及恢复派息,该公司准备为股东创造价值。尽管像 2 月 5 日财报这样的短期催化剂可能会带来一些波动,但真正的故事在于迪士尼的行业领先地位和长期增长潜力。

对于专业投资者来说,讯息很清楚:不要等到财报公布后才行动。通过在一月购买迪士尼股票,您可以受益于其正在进行的转型以及媒体和旅游行业的更广泛利好因素。如往常一样,在做出任何决定之前,请考虑您的风险承受能力和投资目标,但迪士尼的未来比以往任何时候都更加光明。

精彩评论