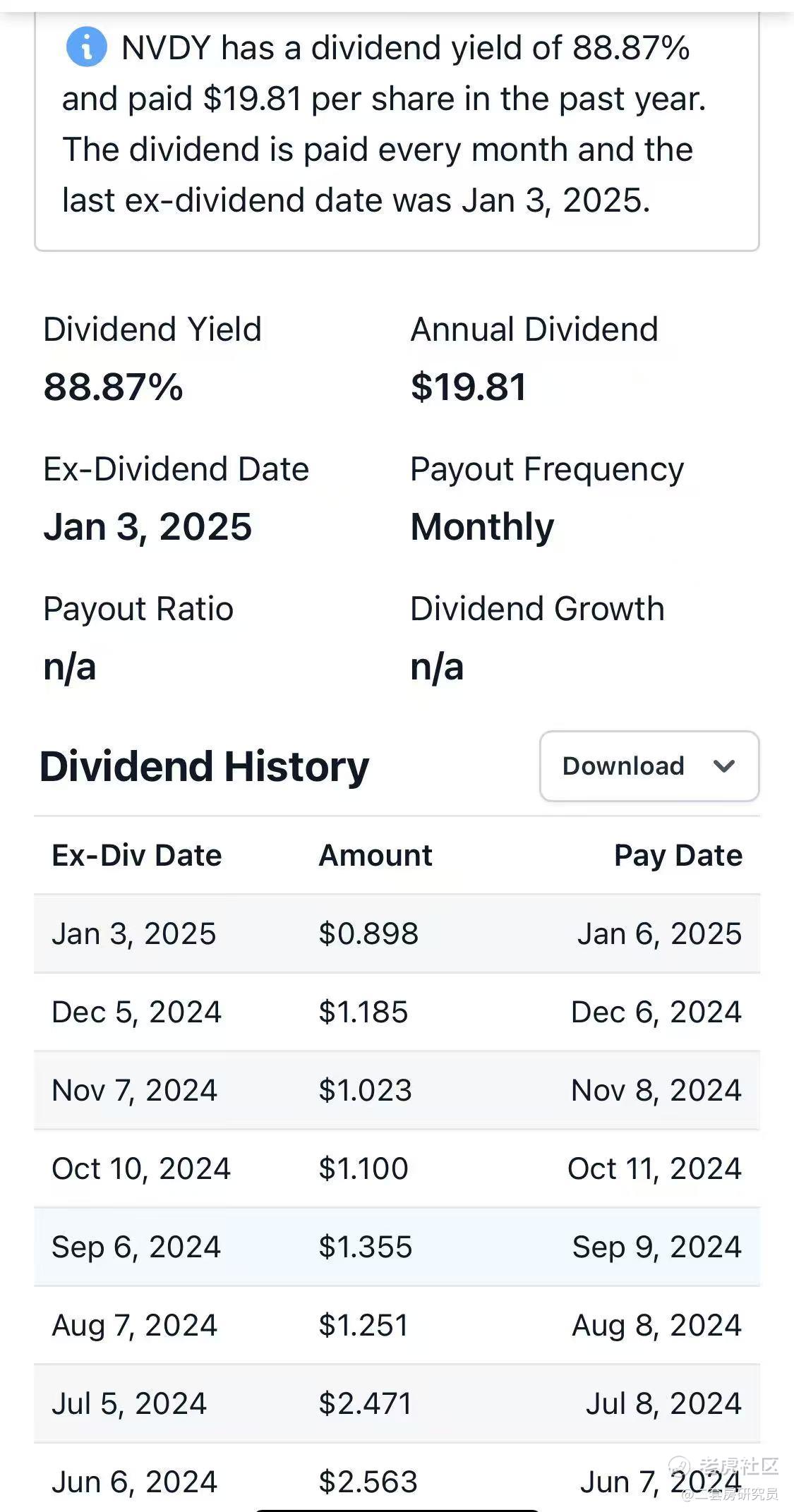

前两天在投资群里看到有人发了张图,说发现了一只超高分红的英伟达ETF,股息率居然高达89%~

这个数字着实抓眼球,毕竟现在标普500的股息率也就1.5%左右。而且,不仅股息高,还每个月稳定分红~

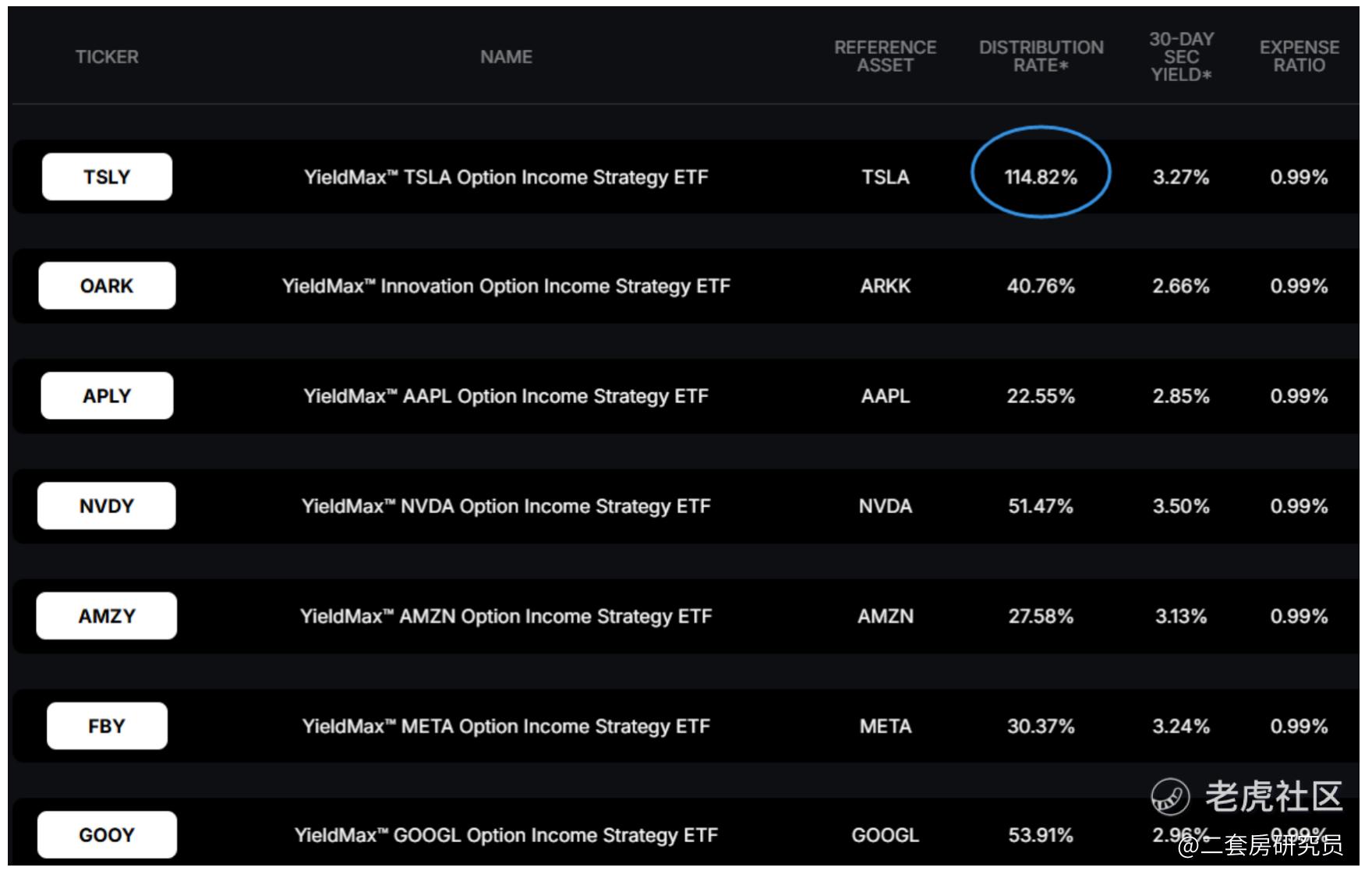

带着好奇心,我去查了下这只ETF的详细资料,发现这是YieldMax旗下的个股期权收益策略系列ETF

这是个主动型个股系列ETF,标的产品不仅有英伟达(NVDY)、还有特斯拉(TSLY)、苹果(APLY)、亚马逊(AMZY)、Meta(FBY)、谷歌(GOOY),微软(MSFO)等

热门科技股可以说是一个都没落下,而且股息率都很高,其中以特斯拉为标的的TSLY截至12月26日的股息率竟然高达114.82%!

股息率为什么会这么高?这样的高股息是否可持续?以及,这个系列的ETF值不值得入手?带着这些问题,我仔细扒了扒YieldMax个股系列产品,背后的玩法还挺有意思~

以NVDY为案例,简单总结下这系列产品的特点:

– NVDY不是传统的英伟达股票ETF,它的首要投资目标是通过期权溢价收益来实现股息收入

– NVDY的第二个投资目标才是参与英伟达股价的表现,而且是间接参与,也就是并不直接持有英伟达股票,而是采用所谓的“合成备兑期权策略”,通过买卖期权来达到持有正股的效果

– NVDY高分红背后是有收益上限的

有耐心的小伙伴可以接着往下看,我尽量用最通俗的语言解释这只ETF是怎么运作的~

为什么股息率能这么高?

1. 合成备兑期权策略

我们在之前的文章里,给大家介绍过摩根大通旗下的网红ETF-JEPI

JEPI也是一只主动型ETF,采用备兑期权(Covered Call)策略,80%的资产投入一个主动管理的股票组合,20%的资产投资于模拟标普500指数看涨期权空头走势的ELN,出售标普500指数的虚值看涨期权,通过权利金的方式实现了月度分红

NVDY的核心策略也是备兑期权,但区别在于,它不是简单地买入NVDA的股票,而是用了一个专业术语叫"合成备兑认购"(Synthetic Covered Call)的策略。听着很复杂?具体来说,基金的操作是:

第一步:通过买卖期权合成多头,模拟持有正股效果

基金同时做了两件事:

买入认购期权(相当于买入未来可以按约定价格买入NVDA的权利)

卖出认沽期权(相当于承诺未来可能低价买入NVDA的义务)

这两个操作组合起来,效果就像直接持有NVDA股票。

第二步:卖出认购期权赚取权利金

在第一步的基础上,基金又卖出了一个认购期权,相当于承诺:如果NVDA涨到某个价格,就以约定价格卖出。作为这个承诺,基金每月都能收到一笔权利金。

这样操作的好处是:

不用一次性投入大量资金买入NVDA股票

每月都能通过卖出期权获得稳定的权利金收入

这些权利金就是我们看到的高分红的主要来源

2. 高分红背后的市场逻辑

为什么现在这个策略能获得这么高的收益呢?主要有两个市场条件特别有利:

第一是英伟达股票的高波动性,

英伟达作为AI龙头,股价经常大起大落

股价波动越大,市场越愿意付高价买入期权(就像地震带的房屋保险更贵)

以最近为例,NVDA股价经常一天涨跌几个点,这种高波动性让期权买家愿意支付更高的权利金:

高权利金 = 基金的高收益 = 投资者的高分红

第二个是当前的高利率环境,

高利率会推高期权的定价(因为买家可以用这些钱去买高收益债券)

另外,基金必须持有一部分短期国债作为抵押,这部分也能赚取不错的利息收益

投资这只ETF要注意什么?

1. 收益上限问题

备兑期权本质上通过出售看涨期权获得权利金,当英伟达股价不涨或者小跌的时候,光靠收权利金,收益反而比单纯持有英伟达股票要高

这种“下行保护”提供了一定的防守能力,而付出的代价是,在英伟达上涨幅度超过看涨期权行权价后,组合的收益存在上限,基金将会错失超过行权价格部分的收益~

而且如果英伟达股价大跌,基金净值也会跟着下跌,虽然有期权收入对冲部分下跌,但保护作用有限

举个例子来解释:

假设你现在把房子租给租客,同时给了他"50万买房权"

如果未来房价涨到60万,租客一定会用50万买走房子

你虽然每月多收了一笔权利金,但损失了10万的升值收益

如果房价涨到70万、80万,你的收益还是被锁定在50万加上前期收到的权利金

对应到NVDY ETF:

基金卖出的认购期权相当于给了别人一个"限价买入权"

如果NVDA涨得太多,这些期权就会被执行

超出约定价格的部分收益就会被抵消

所以分红虽然稳定,但是会错过大涨机会!

2. 费用和风险:

费用问题,

管理费率1.01%,比普通ETF高

为什么高?因为要持续操作期权,交易成本和管理成本都更高

换手率问题,

基金要经常调整期权仓位(平均每月都要换)

高换手意味着更高的交易成本

在美股账户中可能产生更多的税费问题

谁适合买这只ETF?

说了这么多,来个实用的投资建议,帮大家判断要不要买:

特别适合的投资者:

(1)看好NVDA但觉得短期涨幅有限的投资者:

比如觉得NVDA估值已经不低的投资者

认为NVDA会震荡上行而不是暴涨的投资者

(2)需要稳定现金流的投资者:

比如理财型投资者

需要固定收入补充生活开销的投资者

对分红收益比资本增值更在意的投资者

不适合的投资者:

(1)期待NVDA股价还能暴涨的投资者:

如果你觉得NVDA还能翻倍,直接买股票更合适

因为ETF的收益上限会让你错过大部分涨幅

(2)无法承受复杂期权策略风险的保守投资者

如果看不懂期权是怎么运作的

不建议冲着高分红就买入

最好选择更简单的投资产品

(3)想要长期持有NVDA获得资本增值的投资者

这只ETF是收益策略产品,不是成长策略

长期来看,如果NVDA持续上涨,直接持有股票可能收益更好

最后再啰嗦一句:投资有风险,入市需谨慎。希望这篇文章能帮助小伙伴们更好地理解这类备兑期权ETF产品的特点,做出适合自己的投资决策~

$英伟达(NVDA)$ $YIELDMAX NVDA OPTION INCOME STRATEGY ETF(NVDY)$ $特斯拉(TSLA)$

精彩评论