前言

StoneCo(NASDAQ: STNE)作为巴西领先的金融科技公司,过去一年股价大幅下跌,主要受巴西经营利率上涨问题影响,而非公司自身经营上升问题。然而,StoneCo业务面稳健,盈利能力相当相当,且市场估值已处于历史低位。本文将深入分析StoneCo的业务模式、财务状况、市场竞争格局,并计算2025年目标价,探讨投资机会。

一.公司简介

1.主要业务 StoneCo成立于2012年,总部位于巴西,是一家金融科技公司,专注于为中小微企业(MSMB)提供支付、信贷及金融服务。公司主要收入来源包括:

(1)支付解决方案:提供POS终端、二维码支付、NFC无接触支付等服务。

(2)金融服务:包括信贷、预收应收款、银行账户存款、投资服务等。

(3)软件业务:POS终端管理软件、企业资源规划(ERP)、客户关系管理(CRM)等SaaS解决方案。

2.行业地位 StoneCo是巴西支付行业的重要参与者,尤其是在MSMB领域享有领先地位。公司通过认可金融产品及支付服务,建立了稳定的客户群体。其竞争对手包括PagSeguro(PAGS)、Mercado Pago以及PIX(巴西央行推出的即时支付系统)。

3.公司主要产品

(1)POS终端:支持信用卡、借记卡、PIX及二维码支付。

(2)Stone Bank:提供数字银行账户、支付结算及信贷支持。

(3)ABC平台:一站式SaaS解决方案,涵盖财务管理、库存管理、销售数据分析等功能。

下图:公司管理层

下图:STNE发展史

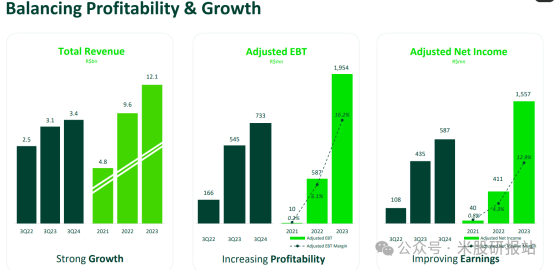

二、近期业绩表现

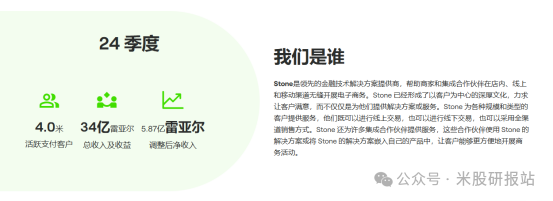

2024年Q3业绩

营业额:34亿雷亚尔,同比增长8%。

增量:5.87亿雷亚尔,同比增长35%。

总交易量(TPV):1140亿雷亚尔,同比增长20%。

ROE:14%,行业平均10%。

增长驱动因素

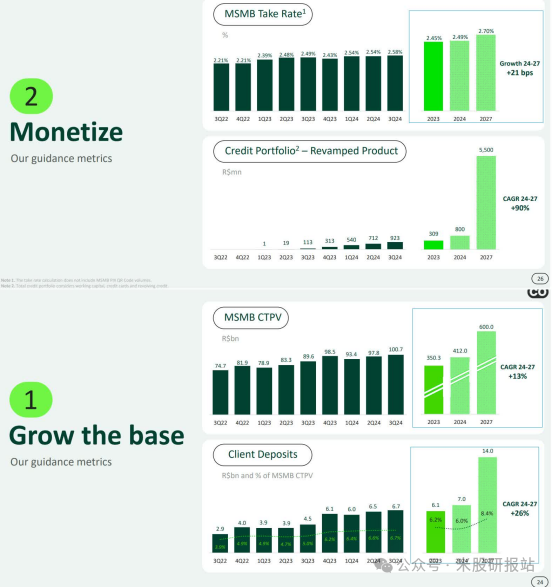

(1)处理支付量增加:TPV增长15%,反映MSMB业务需求发票。

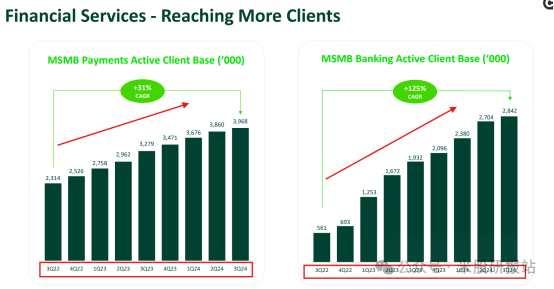

(2)金融服务收入增长:贡献30亿雷亚尔,同比大增,主要受信贷及银行业务推动。

(3)成本控制:管理费用仅增长5%,显着低于原有收入,有效提升盈利能力。

股东回报

(1)2023年11月完成10亿雷亚尔回购计划。

(2)2024年批准新的回购计划,规模达到20亿雷亚尔。

下图:2024年3季度表现

三、投资机会与风险

投资机会

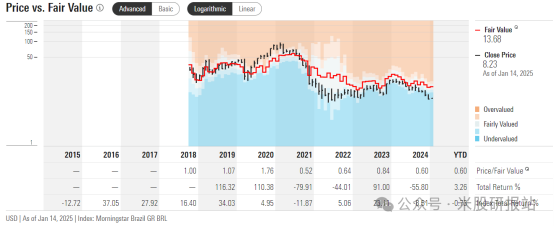

1.估值低估

(1)目前StoneCo市盈率仅为7.3倍,较行业均值折让40%。

(2)PEG仅0.38,显示其未来增长潜力远超市场定价。

下图:STNE估值图显示目前的股价存在大幅折价

2.盈利能力优于同行

(1)StoneCo运营效率显着着PagSeguro,TPV贡献利润为单位2倍。

(2)2024年Q3利润率上升,息税前利润(EBIT)同比增长35%。

3.巴西经济基本面仍具支撑

(1)巴西GDP保持稳定,2024年预计为2.2%。

(2)降至7.6%,处于历史低位,有助于提振消费需求。

下图:MSMB 付款或银行客户群指标即使按季度计算也继续表现良好

下图:Stne 保持了正现金流,同时为其信贷组合的扩张提供资金

四、2025年目标价计算:多模型估值分析

为了更准确地评估StoneCo(STNE)的2025年合理估值,我们采用市盈率法(P/E)、PEG估值法、EV/EBITDA估值法和DCF贴现模型进行计算,并取加权汇率作为最终目标价。

1. 市盈率法(P/E)

·2025年预测收入(EPS):1.1美元

·行业平均市盈率:12倍

·由于巴西宏观经济风险,我们给予15%估值折让,目标市盈率设定为10.2倍

·目标价 = 1.1 × 10.2 = 11.2 美元

2. PEG 估值法

·未来3年EPS复合增长率(CAGR):19.5%

·以PEG=1.0为基准,考虑StoneCo适用PEG为0.8(新兴市场折让)

·计算目标市盈率 = 19.5 × 0.8 = 15.6

·目标价 = 1.1 × 15.6 = 17.2 美元

3. EV/EBITDA 估值法

·2025年预测 EBITDA:35 亿雷亚尔

·近五年行业平均EV/EBITDA倍数:8.0倍

·StoneCo估值折让15%,目标EV/EBITDA设定为6.8倍

·计算企业价值(EV)= 35 × 6.8 = 238 亿雷亚尔

·净债务,计算股权价值,对应目标价11.5美元

4. DCF贴现现金流模型

假设 2024 年自由现金流(FCF)= 1.6 亿美元,未来 5 年年均增长 15%,永续增长率 3%,折现率(WACC)12%。

未来 5 年自由现金流贴现:

DCF=8.7亿美元

终值计算:

TV=37亿美元

终值贴现后 21 亿美元,企业价值 29.7 亿美元,扣除净债务 1.2 亿美元,股权价值 28.5 亿美元,每股目标价:

28.5/2.97=9.6美元

2025 年目标价 9.6 美元

5.目标价加权平均

·市盈率:11.2美元(权重30%)

·PEG法:17.2美元(权重30%)

·EV/EBITDA法:11.5美元(权重20%)

·DCF法:9.6美元(权重20%)

目标价=(11.2×0.3)+(17.2×0.3)+(11.5×0.2)+(9.6×0.2)=12.74美元

结论: StoneCo 2025年目标价为12.74美元,较当前9.1美元股价有43.1%上涨空间。短期虽然受到利率上升影响,但估值已严重低估,长期投资价值凸显。

五、未来展望

1.增长策略

(1)持续扩大中小微市场贡献:通过优化支付方案、提供增值金融服务,提高客户留存率。

(2)加速信贷业务增长:2024年Q3信贷组合已达到9.23亿雷亚尔,超过去年目标,2025年预计进一步增长。

加强SaaS业务:推动ABC平台渗透,提升软件收入。

2.催化因素

(1)利率下行预期:若2025年巴西央行利率加息,StoneCo资金成本将改善,利润率有望进一步提升。

(2)巴西资产回暖:2025年1月,巴西主要股票指数EWZ反弹,市场对新兴市场资产需求回升。

六.结论

StoneCo目前受巴西宏观经济环境影响,股价承压,但公司基本面稳健,长期增长逻辑未变。低估值、高增长潜力及股东回报计量,构造具备相当的投资吸引力。尽管短期利率环境仍具挑战,但随着宏观环境改善,StoneCo预计将在2025年预期估值修复。

欢迎关注“美股研报站”,获取更多美股投资分析!

精彩评论