千呼万唤,雪王终于迎来招股时刻,闭门不出的三年,也是被“你爱我,我爱你,蜜雪冰城甜蜜蜜”支配的三年,那年夏天…………

巴拉巴拉很多人有话说,有人说原踏的三年,有人说怀念的三年,有人说失去的三年,有人黯然,有人风光……,而雪王拿着冰淇淋魔杖,成功敲开了港交所的大门,成为最受欢迎的仔!

蜜雪冰城股份有限公司成立于1997年,是中国领先的现制饮品企业,以高质平价的果饮、茶饮、冰淇淋和咖啡为主打产品(单价约6元人民币)。截至2024年9月30日,公司通过加盟模式在全球拥有超45,000家门店,覆盖中国及海外11个国家。按门店数和终端零售额计,蜜雪冰城为中国及全球最大现制饮品企业,2023年市场份额中国占11.3%、全球占2.2%。2023年收入203亿元,净利润32亿元,2024年前九个月收入187亿元,净利润35亿元,保持稳定增长。

公司以加盟模式为主,超99%为加盟店,收入核心来自向加盟商销售食材、包材及设备(占收入95%以上),而非加盟费(仅占约2%)。通过标准化管理、数字化运营和供应链支持,与加盟商利益绑定,降低开店成本(单店设备开支逐年下降至6.8万元)。

公司利用端到端供应链优势:1.在采购方面,覆盖全球38个国家,规模化采购降低成本。2.在生产方面,五大生产基地年产能165万吨,自研自产全品类食材。3.在物流方面,27个仓库覆盖中国下沉市场,配送网络深入县乡。4.在研发与品控方面,应用与基础研发结合,确保产品创新与质量。

核心业务品牌矩阵:1.蜜雪冰城:主打果饮、茶饮及冰淇淋,价格2-8元,贡献95%以上收入,拥有超级IP“雪王”,品牌认知度很高。2.幸运咖:现磨咖啡品牌,价格5-10元,尚处拓展阶段,贡献较小。在市场覆盖方面,中国下沉市场渗透率高(57.2%门店位于三线及以下城市),海外重点布局印尼、越南(占海外收入70%)。

本次募集资金用途如下:

1.供应链扩建与产能提升(占比约66%)

生产基地扩建:扩大现有五大生产基地(河南、海南、广西、重庆、安徽)的产能,计划新增年产能约65万吨,覆盖核心食材(如乳制品、糖浆、茶叶、水果制品)及包材生产。仓储物流网络优化:在中国下沉市场及海外重点区域(如东南亚)增设仓库,提升配送效率,降低加盟商物流成本。设备研发与采购:升级自动化生产线,提升核心设备(如制冰机、封口机)的自研能力,进一步降低加盟商开店成本。

2. 品牌IP与市场推广(占比约12%)

“雪王”IP深化运营:通过联名营销、主题门店、周边产品开发(如盲盒、文创产品)增强品牌年轻化形象。下沉市场渗透:针对县域市场加大广告投放,强化“高质平价”定位,巩固下沉市场优势。海外品牌推广:在东南亚、东亚等目标市场开展本地化营销,提升“Mixue”国际知名度。

3. 数字化体系升级(占比约12%)

全链路数字化:优化供应链管理系统(SCM)、门店运营系统(POS)及会员体系,实现加盟商订货、库存、销售数据实时监控。AI与大数据应用:通过消费数据分析精准预测需求,指导产品研发(如区域化口味调整)和营销策略。自动化设备研发:探索智能调配设备、无人收银系统等,提升门店运营效率。

4. 全球化业务拓展(未明确占比,但为战略重点)

海外供应链布局:在印尼、越南等东南亚国家建设本地化供应链,减少跨境运输成本。分拆海外业务:计划将海外业务独立运营,灵活应对区域市场差异,加速门店扩张(目标未来3-5年海外门店占比超10%)。

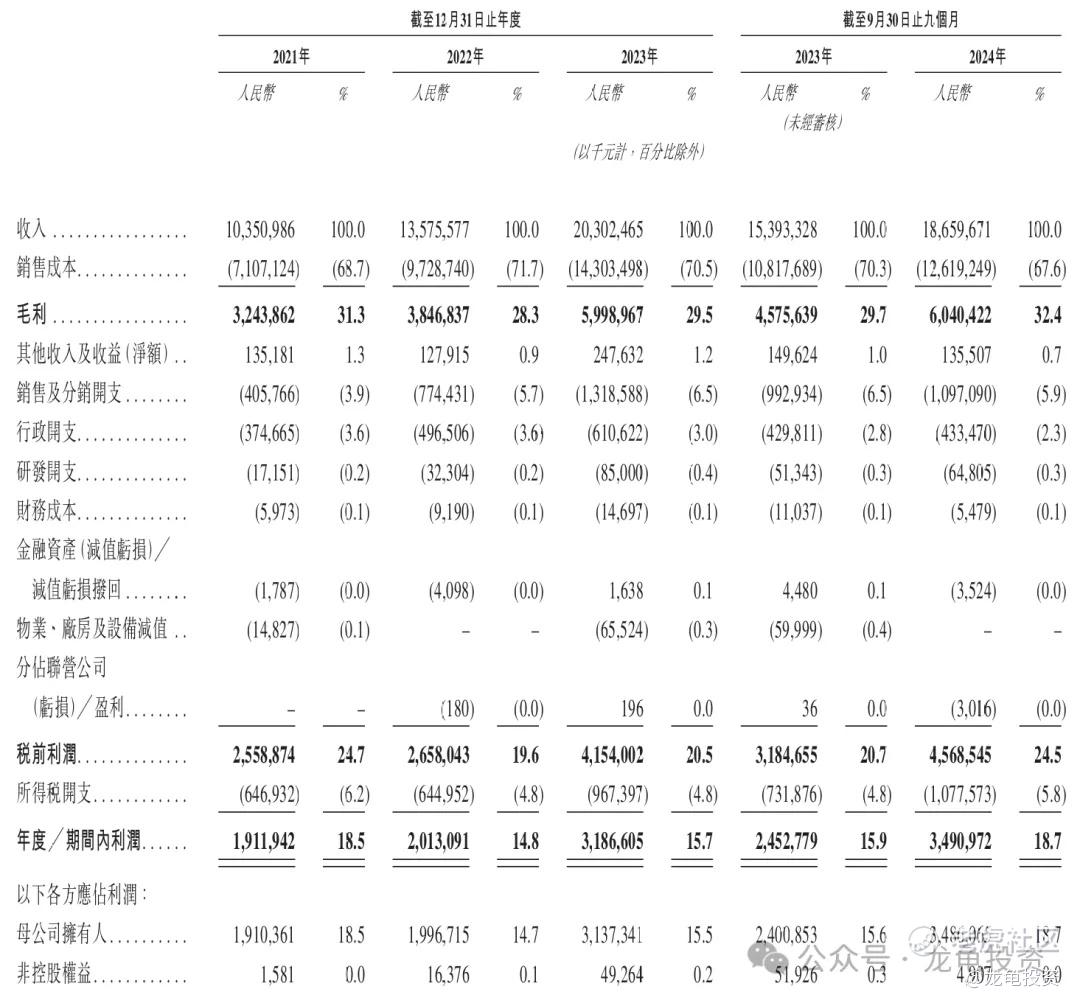

财务情况:

营收:2021年营收103.5亿人民币,2022年营收135.75亿人民币,2023年营收203.02亿人民币,截止2024年9月30日最近12个月营收235.68亿人民币。

毛利:2021年毛利32.43亿人民币,2022年毛利38.46亿人民币,2023年毛利59.98亿人民币,截止2024年9月30日最近12个月毛利74.63亿人民币。

年内亏损:2021年净利19.11亿人民币,2022年净利20.13亿人民币,2023年净利31.86亿人民币,截止2024年9月30日最近12个月净利42.24亿人民币。

招股信息及一手中签率:

公司全球发售股数1705.99万股,每手股数100股,截至发稿,超购1272.74倍,回拨50%,甲乙组各42649.75手,预计12W-18W人参与,一手中签率15%左右,按目前的热度,参考布鲁可,甲组大概率没法稳中一手,甲尾中签率80-90%。

这类大热票,也有可能采用平均分配机制,假设最终平均分配,则一手中签率2%左右,申购200手稳中一手。

关于乙组中签率测算,人数参考布鲁可,当时布鲁可28120人,布鲁可单手赚钱效应,会带活一些沉睡的账户,并且经过一个春节后,新增人数也会有相应的增加,假设这里新增用户和老账户激活用户30%算,则会增加8000人左右,这里毛估估按3.6万人算。

即乙组一档每手中签率为0.3%左右,乙组一档总中签率75%-95%之间,乙组二档500手应该可以稳一手。所以资金量够的用户尽量打乙组二档以上。

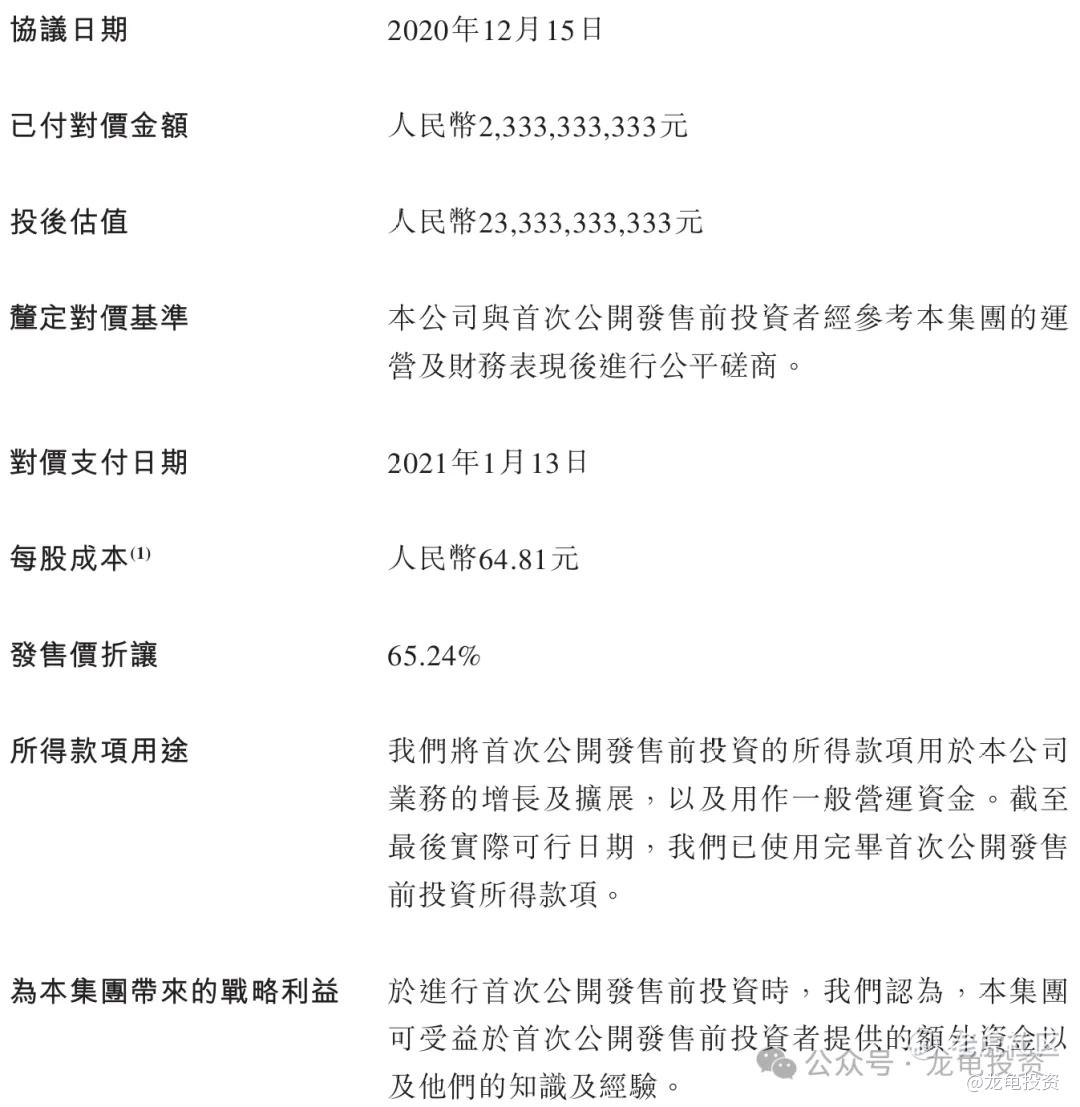

IPO前投资者和基石:

公司IPO前投资协议日期2020年12月,投后估值233.33亿人民币,每股成本64.81人民币,较发售价折让65.24%,禁售期一年。

本次公司引入五位基石投资者,认购金额2亿美元,约合15.54亿港元,基石占比45.09%;禁售期6个月。

保荐人:

本次公司由美林、高盛和瑞银联席保荐,稳价人由美林担任;三家都是国际知名大机构,最近几个项目都不错,美林做为稳价人,已经有2年没有稳过价,历史项目都以小涨小跌为主。

综合点评:

公司主要以加盟模式运营,现制茶饮赛道大家都很熟悉,也没必要过分分析,市场现有上市的竞品有古茗、茶百道,奈雪的茶模式差异,就不拿来对比了。截至最新数据,蜜雪冰城门店数45000家,最近12个月营收235.68亿人民币,净利润42.24亿;古茗门店数9778家,营收85.46亿人民币,净利润11.86亿人民币;茶百道门店数8385家,营收54.39亿人民币,净利润7.95亿人民币;

这里简单粗暴的进行估算,算法1.按净利润算,雪王是古茗的3.56倍,古茗总市值235.63亿港元,简单相乘市值839亿港元;对比茶百道则是5.31倍,茶百道总市值136.83亿港元,则市值727亿港元;因茶百道业绩是处于下滑状态,拿茶百道的市值显然有失偏颇,而拿古茗的市值做为对价,本身也有失偏颇,但是做为底价下限,我认为可以参考。那么839/763.55=9.88%的底线涨幅应该没问题

算法2.茶百道TTM-PE15.86倍,不管营收还是净利都处于下滑态势;古茗TTM-PE17.76倍,营收增速15.62%,净利润增速11.75%;雪王TTM-PE16.87倍,营收增速21.22%,净利润增速42.33%;从业绩增速来看,雪王TTM-PE高于古茗应该是合理的,也就是20倍TTM-PE;则45.26*20=905亿港元。即905/763.55=18.52%中线涨幅。

算法3.雪王做为现制茶饮赛道绝对的龙头企业,对标瑞幸咖啡的估值也算合理,当前瑞幸咖啡TTM-PE23.60倍,则雪王45.26*23.6=1068亿港元。即1068/763.55=39.87%极限涨幅。

以上只是很粗略的算法,但是算法2我认为比较合理,另外行业龙头+情绪面+市场面+惜货(中签率低,拿货少),涨幅可以适当上浮10-15%,即25-35%区间都算合理,最终以市场为准。

申购计划:

全力申购

最近经常有打新的朋友,后台咨询打新群,从21年下半年港新市场进入熊市开始,各类打新群进入静默状态,其实建群的意义也不大。随着港股打新市场的回暖,创建一个港股萌新交流地,是值得考虑的建议。可以添加rssrex,后续拉你进打新交流圈。

免责声明:投资有风险,参与需谨慎,文中涉及标的,仅为个人操作记录,并不够成投资建议,如因此投资产生亏损,概不负责!如本文对你有帮助,请帮忙点赞、再看、分享给身边有需要的朋友,非常感谢!

精彩评论