对于一家公司来说,资产负债表是“里子”,营收、利润等数据是“面子”,最好的情况是负债表和营收利润都很好,其它情况都需要酌情看待。

2025年一季度,京东在营收、利润等层面取得了超预期的表现,但现金流、资产负债表则有隐忧,考虑到二季度外卖业务规模扩大支出增加,短期现金流可能进一步承压。

不过,纵观历史,二季度一项是京东现金流表现最好的季度,因为618毕竟是京东首创,今年二季度,外卖投入对它现金流的侵蚀可能还不够烈,三季度或许会是压力最大的时候——如果它持续高强度补贴外卖市场的话。

一个简单的结论:外卖行业价格战,最迟在三季度末进入常态。

不一定对,大家不妨拭目以待。

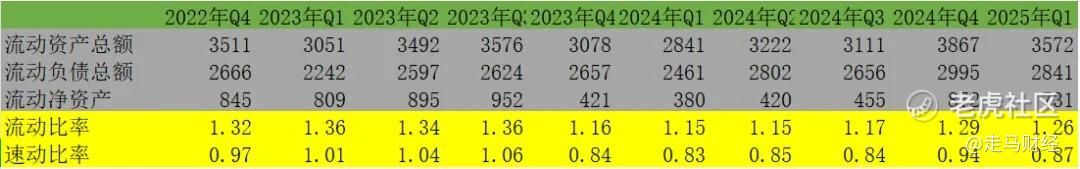

我们先来看看京东的资产负债表状况:

2025年Q1,京东的流动资产总额3572亿元,流动负债总额2841亿,流动资产净额731亿,流动资产是指公司在12个月内可以动用的资产,流动负债是指公司12个月内需要偿还的债务。

流动比率=流动资产/流动负债;

速动比率=(流动资产-存货-预付款)/流动负债。

以上两组数值可以反映公司的资产负债表强劲程度,流动比率和速动比率越大,表明公司偿债能力越强,资产负债表越健康,但也不是越大越好,以流动比率为例,如果这个数值过大,可能意味着公司过于保守,存在资金闲置问题。

通常来讲,零售行业流动比率在1.5-2之间比较好,速动比率在1左右比较好。

京东作为一家互联网零售公司,流动比率和速动比率略低于零售行业是可以接受的,不过,以它自己的历史表现来看,目前的资产负债表处于相对不是那么宽裕的阶段,不过确实已经从底部——2024年Q1——爬上来。

但是这种爬升是不稳定的:

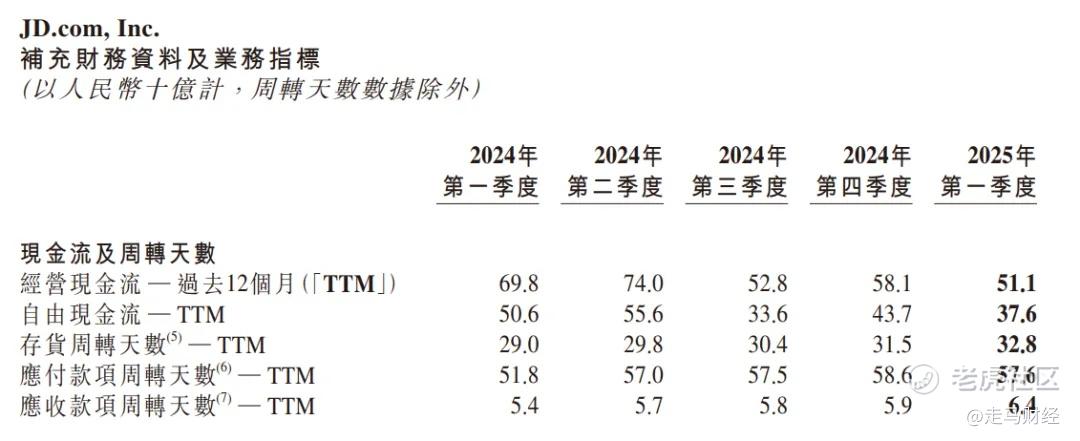

一方面,京东的12个月存货周转天数越来越长,这说明零售业务效率在下降。

另一方面,12个月应付款项周转天数越来越长,去年四季度达到58.6天的史高,本季度略降到57.6天,也是史上第二高,这种小幅下降或许和电商业务的淡旺季转换有关,而不是趋势性的,说明京东对供应商的占款周期进一步拉长了。

与此同时,京东在外卖等新业务上的投入加大,将进一步消耗现金流。

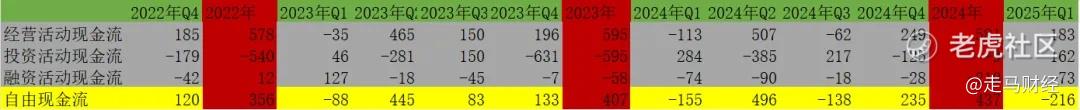

我们再来看现金流情况:

即便在应付款周期越来越长的情况下,京东的自由现金流也并不强劲,2025年一季度是-216亿,当然,由于结算周期的原因,京东的现金流表现呈现很强的季节性,按年计过去3年还是逐渐提升的。

不过,如果按照过去12个月自由现金流计算,京东截止3月底的自由现金流-TTM下降到376亿,目前港股市值3925亿港币,折算人民币3650亿,按照12个月自由现金流计算PE大约9.7倍,谈不上贵,但如果资金进一步消耗,自由现金流进一步下滑,则可能陷入“低估值陷阱”。

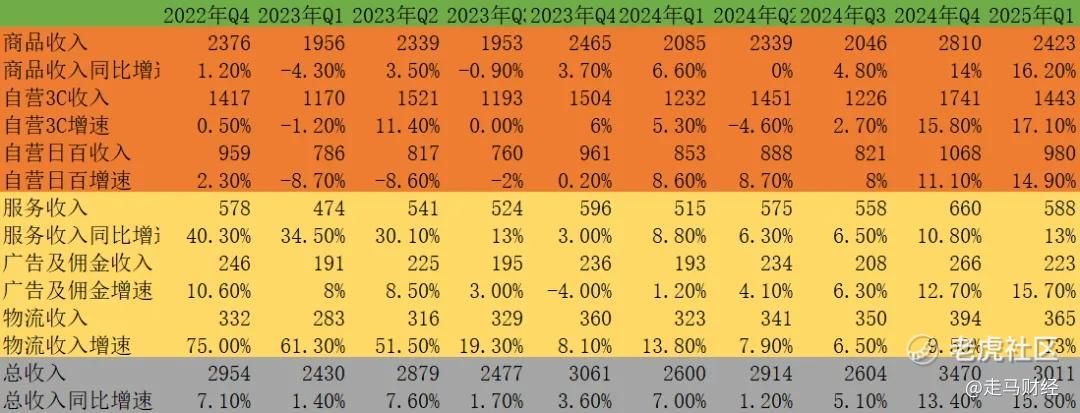

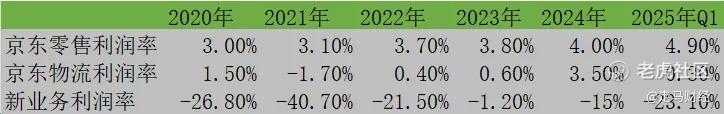

运营业绩层面,京东表现均超预期,堪称优秀。

2025年Q1总收入3011亿,同比增长15.8%,而市场预期是2903亿,超过预期值3.7%。

其中商品收入2423亿,同比增长16.2%,这部分收入估计比GMV增速快6-7个百分点,意味着京东自营GMV增速在10%左右,是远远快于统计局公布的实物网销行业均值5.7%的,国补的威力还是大。

带点品类增速更快,达到17.1%,进一步印证了国补推动效果明显。日百自营增速14.9%,GMV增速可能在8-9%,也快于行业均值。

服务收入增速13%,若这部分增速同样快于GMV增速6个点左右,意味着第三方GMV增速在7%左右,同样超过行业均值,但不多。

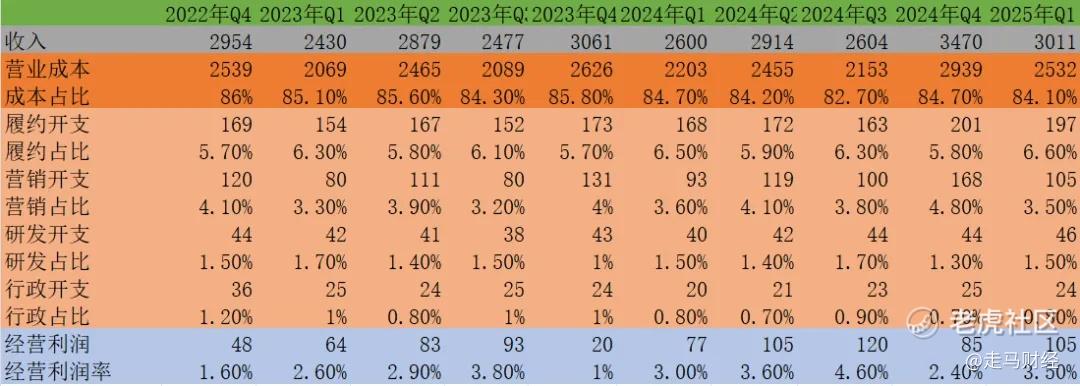

营业成本占收入比重下降到84.1%,京东的成本控制力还是了得。不过履约开支占比环比提升0.8个百分点,同比提升0.1个百分点,可能意味着补贴背景下整体客单价下降的必然,其他支出占比较小影响不大,总体上运营支出还看不出突变的端倪,经营利润105亿,同样远超市场预期的90亿。

总结:

受益于国补,京东交出了一份业绩超预期的成绩单,但是,国补的机会窗口正在逐渐收窄,补贴动能自然衰减,同时其它平台也在逐渐跟上。

二季度最大的看点,可能不是618的表现,而是外卖业务扩大规模对利润和现金流的挤占情况。

京东的自由现金流和资产负债表仍然是稳健的,但仅限于目前情况,如果新业务利润率持续下滑,整体的利润、现金流和负债表会怎么走,是市场目前最关心的问题。

总之,京东一季报并没有多好,也没有多糟,展望未来,没有看到巨大机会,但风险也相对可控,上限不高、下限不低、波动较小。 $京东集团-SW(09618)$ $京东(JD)$

精彩评论