先呈现三张大摩股票清单——

(1)中国市场焦点股票清单

(2)A股主题聚焦股票清单

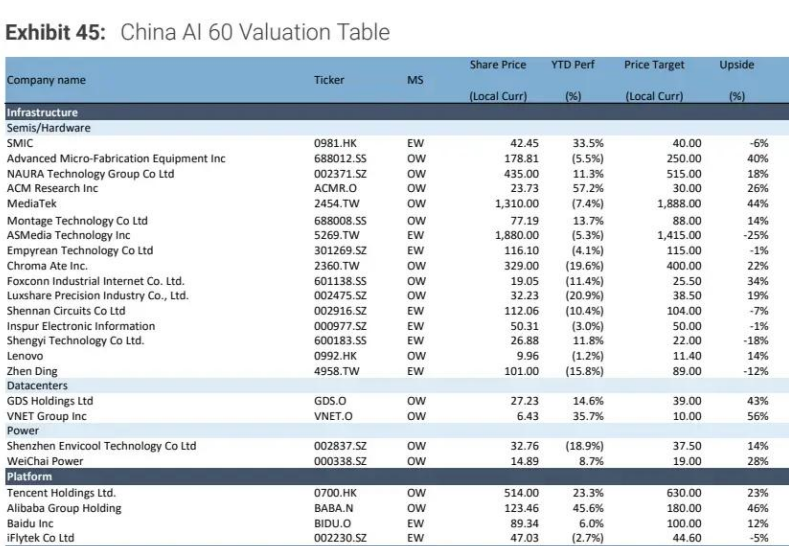

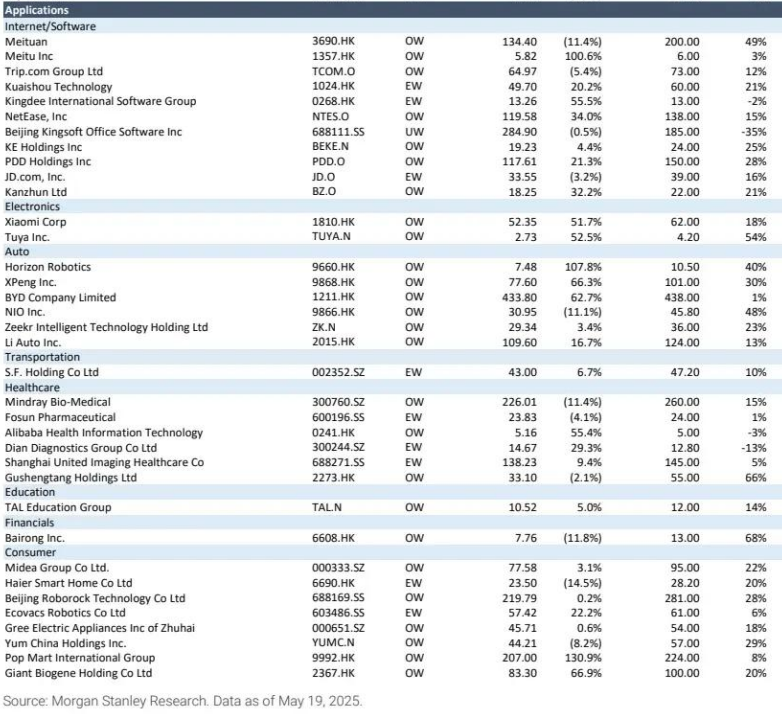

(3)中国AI 60 价值股票清单

基于结构性改善(如净资产收益率、近期盈利、地缘政治紧张局势部分缓和),上调指数目标。摩根士丹利预测人民币走强,且低配的投资者仓位也将提供支撑。然而,宏观通缩挑战犹存,大摩维持中性评级。建议优先选择美国存托凭证(ADR)/ 港股而非 A 股。

大摩核心观点如下:

-

上调指数目标:鉴于中国股市持续的结构性改善、关税及盈利的最新积极动态,上调中国股票指数目标。2024 年下半年以来的核心改善逻辑依然成立:

-

企业自主优化与股东回报提升推动净资产收益率(ROE)趋势性上行,估值体系上移,尤其是优质龙头公司;

-

政府对民营经济的支持政策明确;

-

人工智能(AI)/ 科技 / 智能制造领域涌现技术领军企业,积极参与并引领全球科技竞争。此外,关税谈判取得进展、中国股市盈利修正趋势趋稳,均推动盈利与估值进一步上行。全球投资者的大幅低配仓位及人民币走强也将提供支撑。基准情景下,我们对 2026 年 6 月主要指数的目标如下:

-

明晟中国指数(MSCI China):78 点(上行 5%)

-

恒生指数(Hang Seng):24,500 点(上行 5%)

-

恒生中国企业指数(HSCEI):8,900 点(上行 5%)

-

沪深 300 指数(CSI 300):4,000 点(上行 3%)

宏观挑战犹存,维持中性评级:尽管曙光初现,宏观层面的全面复苏仍具挑战性。预计国内通缩环境至少持续至 2026 年,2025 年下半年财政刺激力度可能边际回落。持续的生产者价格指数(PPI)通缩与消费者价格指数(CPI)低通胀将伴随经济消化高关税冲击及房地产去库存周期。关税争端及其他非关税壁垒可能再度压制投资者情绪及对华配置意愿。因此,在新兴市场(EM)/ 亚太(APxJ)框架下,对中国股市维持中性(EW)评级,聚焦结构性机会以获取超额收益。

偏好离岸市场(港股 / ADR)而非 A 股:鉴于人民币走强及关税紧张局势部分缓和,至少在短期内,更看好离岸市场。A 股市场中受宏观通缩拖累较重的板块(如必需消费、原材料、房地产、能源等)占比更高,而港股有望受益于南下资金的强劲流动性支撑及 A 股在港双重上市活动的活跃。

行业配置建议

-

核心策略:平衡配置优质大盘互联网及科技龙头,减持能源与房地产板块,同时保留部分高股息资产以平滑波动。

-

2025 年下半年关键交易策略:

-

增持港股 / ADR,低配 A 股;

-

关注摩根士丹利中国 / 香港焦点股票组合及 A 股主题组合;

-

选择性布局中国 AI / 科技领军企业。

结构性改善:ROE 回升与科技领军者崛起

自 2024 年下半年以来,中国股市的结构性改善显著,核心驱动力包括:

-

ROE 触底回升:明晟中国指数 ROE 已从 2023 年中的 9.8% 提升至 11.9%,在新兴市场中从第 70 百分位升至第 95 百分位,预计 2026 年有望进一步升至 12.0%(高于当前新兴市场平均的 12.5%)。企业成本控制、回购及杠杆优化等自主优化措施是关键。

-

科技与新经济成为市场引领者:AI / 人形机器人 / 电动汽车(EV)等领域的突破,彰显中国企业的研发实力及全球竞争力。依托庞大工程师红利、数据资源及成熟的互联网生态,中国在 AI / 智能制造领域的结构性机会有望抵御关税及宏观挑战,吸引外资长期配置。

政策与流动性:支持民营经济,财政刺激温和

-

政策转向支持民营经济:2025 年 2 月的民营企业家座谈会释放明确信号,政策从 “整顿” 转向 “振兴”,将民营经济定位为国家竞争力的支柱,为其在当前环境中更自由地运营奠定基调。

-

流动性与财政政策:

-

预计 2025 年下半年中国央行可能降息 15-20 个基点,10 年期国债收益率维持在 1.68% 的低位;

-

财政刺激规模温和,预计 2025 年四季度推出 5000-10000 亿元补充财政计划,重点支持基建及科技领域,而非大规模消费刺激。

估值与资金流动:估值合理,低配仓位修复空间大

-

估值体系上移:明晟中国指数 12 个月远期市盈率(P/E)为 11.1 倍,较新兴市场折价 10%,处于我们预期的 10-12 倍新估值区间内。若宏观通缩缓解或关税进一步减免,估值存在上行动力。

-

资金流动与配置:全球投资者对中国股市仍处于大幅低配状态(超配缺口达 2.4 个百分点),美元走弱背景下,资产多元化需求可能推动资金流入。南下资金 2025 年净流入已达 770 亿美元,成为港股流动性的重要支撑。

风险与催化剂

-

上行风险:宏观通缩提前结束、中美关税进一步减免、房地产销售企稳、科技突破加速。

-

下行风险:中美谈判破裂、地缘政治紧张升级、盈利增长不及预期。

-

关键时点:

-

2025 年 7 月:中美 90 天关税暂停期结束;

-

2025 年 12 月:中央经济工作会议定调 2026 年政策方向。

结论:结构性机会主导,聚焦离岸与科技龙头

尽管宏观挑战仍在,中国股市的结构性改善趋势明确,AI / 科技 / 智能制造领域的领军企业有望引领长期增长。我们维持中性评级,建议超配离岸市场及高股息防御板块,同时把握科技龙头的成长机遇。投资者需密切关注政策落地效果及地缘政治动态,以动态调整配置。

摩根士丹利注:本报告数据截至 2025 年 5 月,涉及的投资建议不构成财务咨询,投资者需结合自身情况决策。

精彩评论