结论:(我)全力参与椰子水,小打一下泰德,放弃云知声。仅是记录,不构成投资建议。

以下是新股分析,摘要说下。

一、IFBH

1、公司简介

一家植根泰国的即饮饮料及即食食品公司,由泰国知名饮料制造商General Beverage分拆国际业务而来,该业务负责 以if 及Innococo 品牌制造及向国际市场(不包括泰国)销售食品及饮料产品(“国际业务”)。

按零售额算,公司2020年起在中国内地椰子水饮料市场连续五年蝉联榜首,2024年市场占有率34%,超越第二大竞争对手7倍以上;2016年起在香港连续9年蝉联榜首,2024年市场占有率60%,超越第二大竞争对手7倍以上。

2、管理层、股权架构

公司的创始人Pongsakorn Pongsak先生直接及通过General Beverage合计持股77.64%;

IPO前投资者,包括FAF2 VCC、Oasis Partners及10BIF,分别持股5.11%、4.23%及1.76%;PP承让人总共持股6.80%;

其他现有股东,包括Piyamas Lertvorapreecha女士(独立第三方)、Metaphon Pornanektana女士(公司的商务总监)及Vipada Kanchanasorn女士(公司的营运总监),分别持股2.67%;0.89%及0.89%。

ipo基石投资者(内、外资(含泰国资本)来了不少),合计占比约28%

(简评:股权结构不错,泰国企业可能国内机构不太好覆盖和跟踪,但能拉到不少基石背书,可靠度提高)

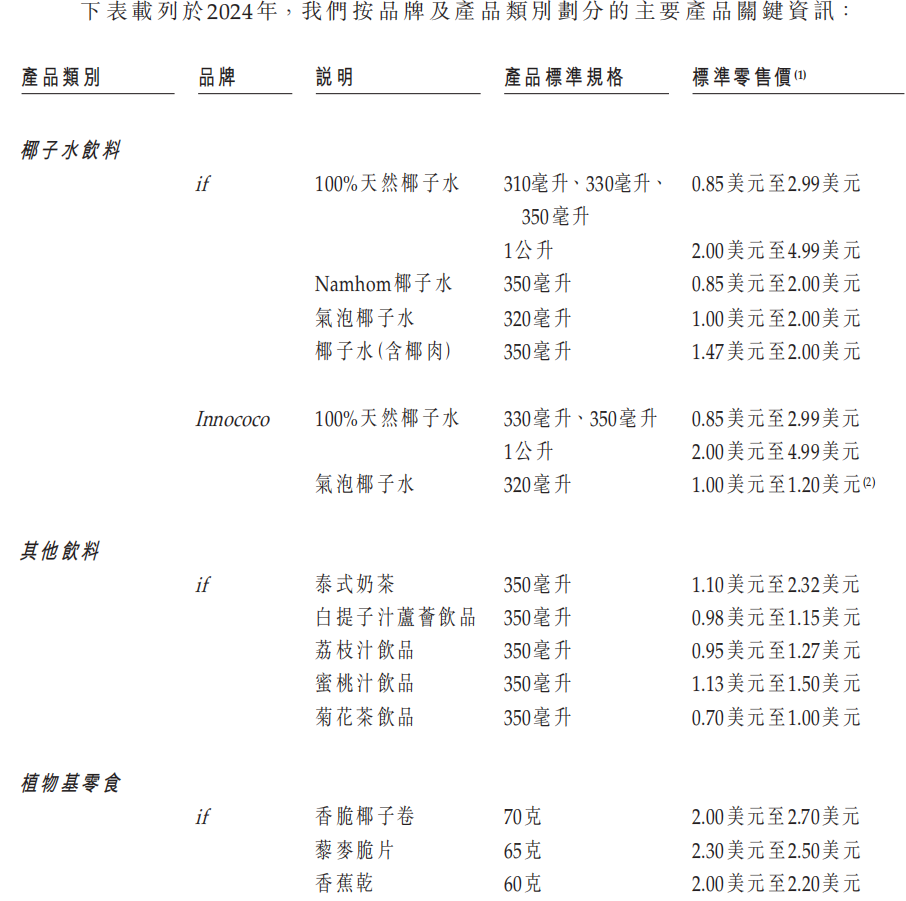

3、行业信息、公司主营业务与产品

全球椰子水饮料自2024年50亿美元以11.1%的年复合增长率增长至2029年85亿美元。

预计大中华区椰子水饮料2024-2029年复合年增长率19.4%,从10.93亿美元增长至26.52亿美元;对应全球市场复合增速11.1%。

IFBH采用轻资产业务模式,只专注于建立及加强if及Innococo品牌的品牌知名度扩大全球市场影响力(泰国除外),完全依赖代工厂来生产产品,物流、分销商也是第三方的。

if专注于提供天然健康的泰式饮料及食品,并针对各式各样的消费者口味设计产品概念;Innococo 则致力提供传统运动功能饮品的健康替代选择。

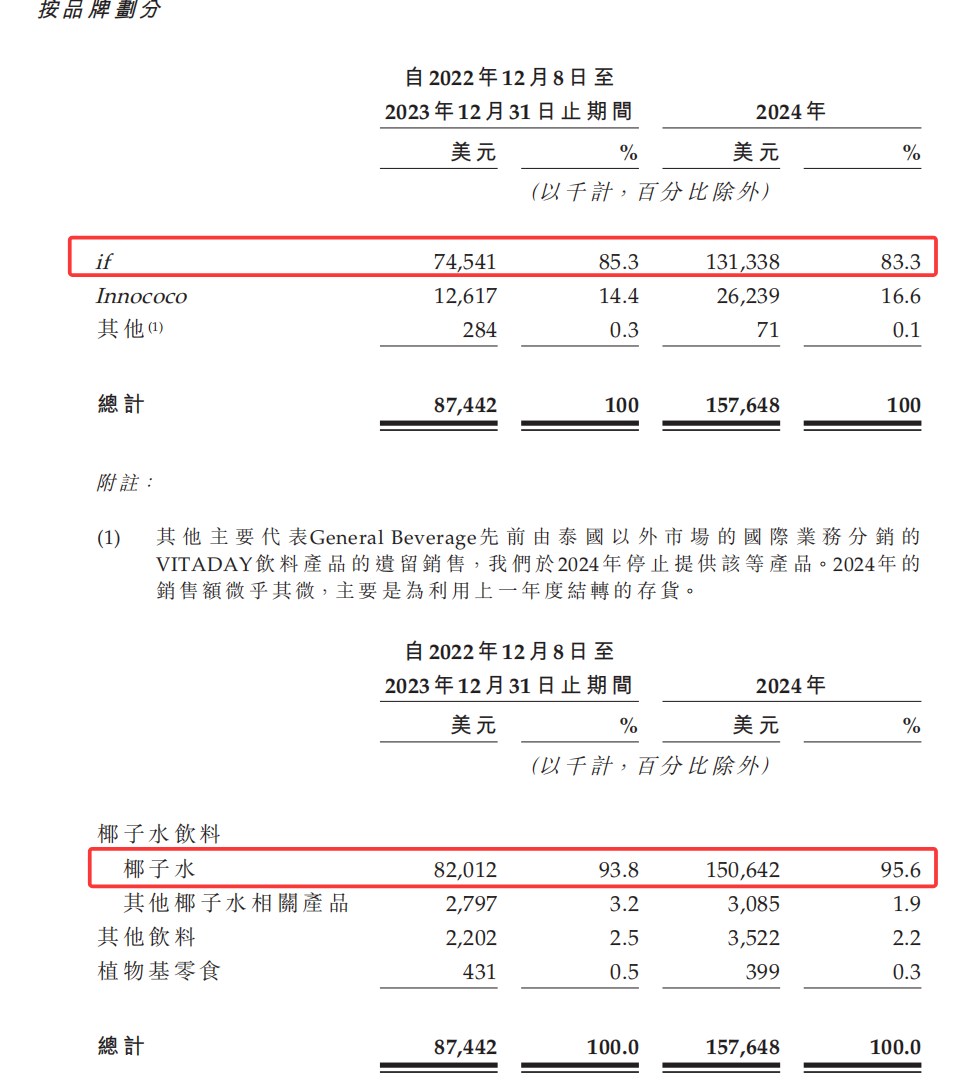

if品牌营收占比83.3%;椰子水单品占比95.6%;中国内地营收占比92.4%。

除了椰子水,公司也在扩展其他产品线,比如椰子汁、泰式奶茶等。

(简评:饮料是个超大赛道。公司大单品椰子水有先发优势,起家且作为基本盘,顺势扩展相关品类(比如多口味椰子水、其他泰式饮料),是潜在增长点)

4、原材料、供应商、客户

所有的椰子均于泰国国内采购。透过与泰国椰农、采集商及代工厂商的紧密协作,不仅稳固椰子水供应,更积累了行业知识与关系网络,在泰国椰子水领域建立起显著竞争优势。

【General Beverage】自2011年9月成立以来主要在泰国从事食品及饮料产品的制造及分销业务,既是控股股东,本身也是一间代工厂商(2024年采购占比18%),也是IFBH仅有的采集商。

主要供应商为代工厂,2024年前五大代工厂占比96.9%。

主要客户为分销商,2024年前五大客户销售额占比97.6%。

(简评:大股东自主把控原材料、采购,其他依赖第三方工厂、物流、分销,极致的轻资产模式。这个模式,需要对合作伙伴强有力的把控以及处理利益关系)

5、财务分析

2023、2024年营收0.87、1.58亿美元(同比+80.3%);毛利0.30、0.58亿美元,毛利率34.7%、36.7%;

2023、2024年内利润0.17、0.33亿美元(同比+94.12%),净利润率19.54%、20.89%(对比2024年东鹏饮料净利润率21%、农夫山泉28.26%);

经调整净利润率稍高一点,2024年21.9%,主要调整项目是上市的一次性开支。

2023、2024年经营现金流净额2694.6、4175.3万美元,高于净利润,回款能力很强。

2023年销售及分销/营销开支合计685万美元、2024年1274万美元,合计销售费用率7.78%、8.06%,

2023、2024年现金及现金等价物1559.9万、5481.8万美金。

2022、2023年、2024年分别派息800万、1150万美元(派息比率67.65%)、2800万美元(派息比率84.85%)。2025年6月4日上市前派发历史保留溢利中的1400万美元,上市前结算。

相当于上市前把现金分光了,这也是不少公司的常规操作了。

公司拟上市后每年派发股息,未预先确定股利支付比率。

(简评:轻资产公司财务比较干净,盈利能力强,有分红能力和意愿。上市前把现金分光观感不好,但也是常规操作了,且并不影响公司运营,勉强接受吧)

6、ipo信息、申购策略

发行市值:67.47-74.13亿港元,按2024年净利润静态pe估值约28倍,假设2025年30%增长PEttm约22倍。

发行比例:15.63%,正常的市场化发行募资比例,基石份额合计28%。雇员预留股份占公开比例约3.6%。超过100倍将回拨至50%。超额配股权已授出,

保荐人&稳价人:中信证券独家保荐、中信里昂稳价,承销商仅中信里昂+中银国际。注意到财务顾问玄龙资产也充当了基石(利好)。

近三年来看中信证券战绩彪炳,知名案例如华润饮料、映恩生物;又或者套路回拨的药捷安康-B。保价入通也是一把好手,比如40倍PE的沪上阿姨。

反面案例也有,天聚地合就套路+反套路了,ipo日从30%砸到-30%,把博弈入通的资金给收割了。

潜在入通:大概率上限定价,74亿已经达到入港股通门槛,维持市值到6月底即可。

申购策略:结合基本面、发行信息、市场喜好/情绪综合分析,IFBH毫无疑问直接全力参与。

但也因为逻辑简单粗暴,直接被市场打到了几千倍孖展,所以也很难中签了。

公司是打新&持股双逻辑。持股需要注意几个风险点:

1、泰国的公司和管理层,调研难度大。

2、单一产爆品椰子水的产品差异化、核心壁垒和护城河不高,需要警惕增长失速。

3、需要警惕饮料巨头是否下场参与导致竞争格局恶化。

二、泰德医药

1、公司简介、股权架构

2024年按收入计,公司是全球第三大专注于多肽的CRDMO,市场份额为1.5%。

公司提供从早期发现、临床前研究及临床开发以至商业化生产的全周期服务。全球专注于多肽的CRDMO市场的两大参与者占23.8%的市场份额,其余市场参与者则较为分散。

截至2024年12月31日,我们的项目管线包括1,217个进行中的CRO项目及332个进行中的CDMO项目。我们战略性地专注于GLP-1领域的管线建设。截至最后实际可行日期,我们与七名客户进行九个NCE GLP-1分子开发项目,开发口服及╱或注射GLP-1分子产品。

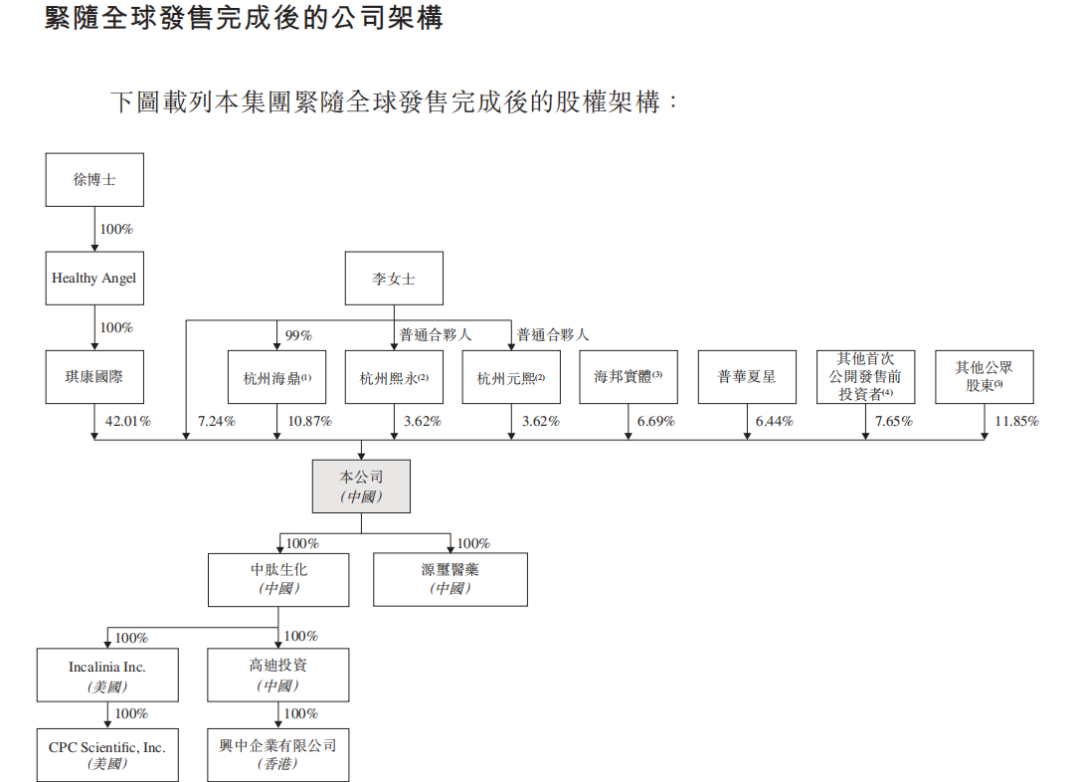

发行完成后,徐博士及李女士合计持股67.37%

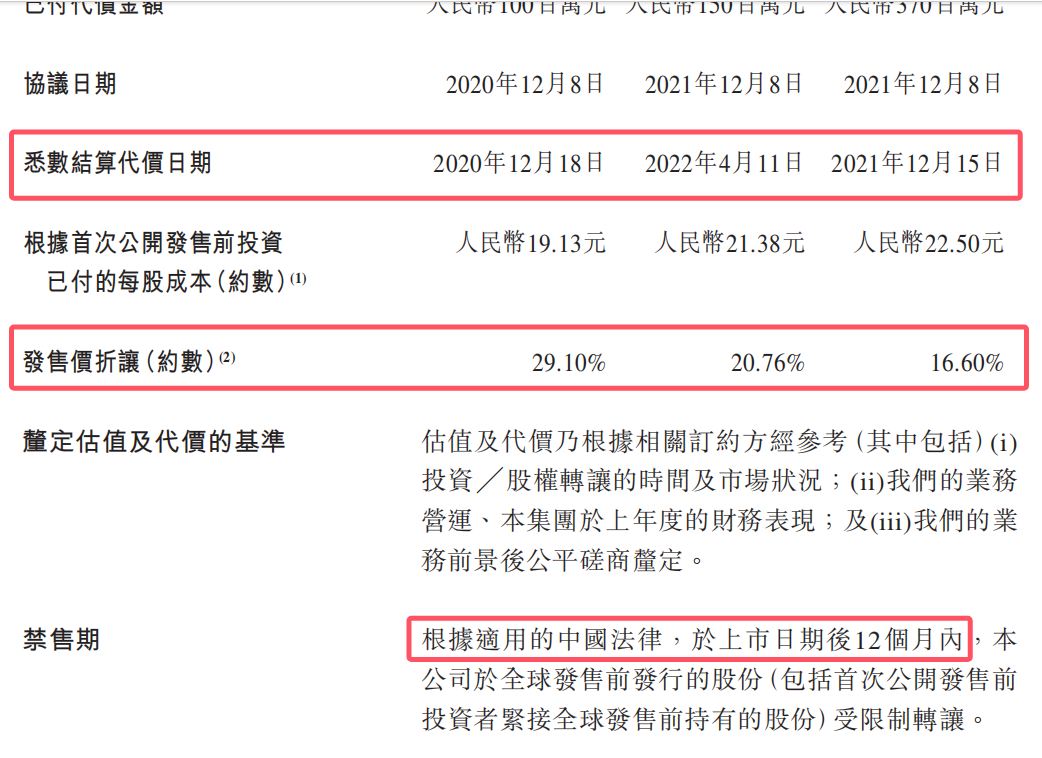

pre前投资者,2021年成本较发行价折价16.6%,禁售12个月

(简评:第三的定语太长了,公司的规模不大、份额其实很小)

2、财务信息

2022-2024年收入3.5、3.37、4.42亿,毛利2.01、1.8、2.4亿,年内利润0.54、0.49、0.59亿;

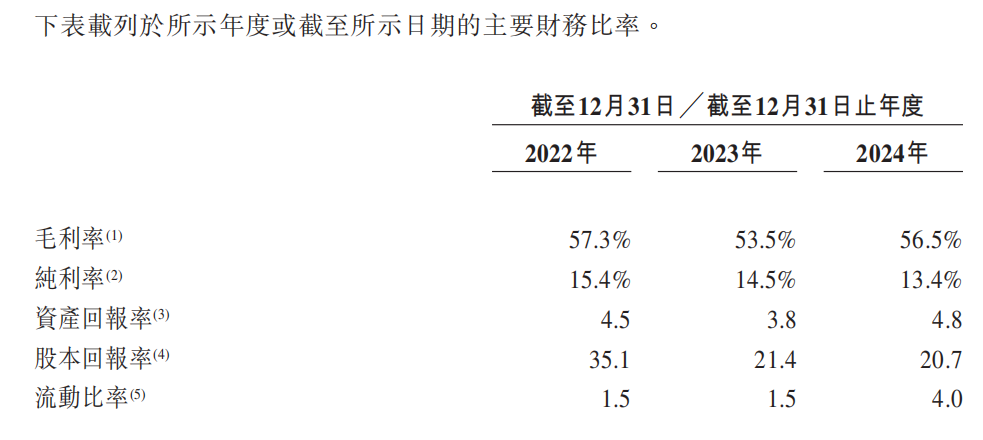

经调整净利润1.23、0.96、1.72亿,2024年营收/经调整净利润增速31.16%/79.17%,毛利率56.5%/净利率13.4%。

2022-2024年经营现金流净额0.68、0.62、0.78亿;

2022-2024年账上现金及等价物2.79、5.31、3.87亿,计息银行借款0、0、4000万。

截至2025年5月30日止首四个月,公司较2024年同期录得收入增长。

(简评:公司的盈利能力、增速都还是不错的,财务也算健康,)

3、ipo信息

保荐人&稳价人:大摩+中信证券保荐,不设绿鞋

发行比例:11.85%。正常的募资比例

发行市值/价格:40.27-43.39亿,其中H股市值20.9-22.52亿。短期难以入通。

基石投资者:2名,份额15.84%。Welight Capital (吴宵光,曾任腾讯电子商务部行政总裁)7.92%+佳曦(石药集团全资拥有)。不够强力。

募资用途(4.11亿):所得款项净额的约76.4%(或314.0百万港元)将用于在美国及中国建设设施(包括罗克林园区、钱塘园区及医药港小镇园区)以进一步扩大我们的服务能力及产能

申购策略:公司的盈利能力和阶段性增速是不错的,就是规模不大。ipo发行比较市场化,整体还不错,但不设绿鞋+pre和基石不够强力,市场认可度不够。我适当参与一些算了。

三、云知声

一家AI解决方案提供商,专注于在中国销售用于日常生活及医疗相关应用场景的对话式AI产品及解决方案。

2024年收入9.39亿,目前还是处于净亏损状态,年末现金只有1.56亿了。

保荐&稳价人:中金&海通,中金是挺能搞事的。

发行市值:117.07-145.45亿,流通市值68-84亿,发行比例只有2.2%。可能会控筹入通,但也没有多少空间。

基石投资者:三名,不知名,合计份额32.86%。

估值太贵,十几倍的PS。

直接PASS了,不参与。

精彩评论