本期内容相对小众奔放地谈谈全球资本帐新时代的改变,以及谈谈为何不做空大A。

PS这期内容源于,读者对上两期内容的追问,25.6.27《双方默契的“泡沫牛”》:今日不做空,不代表来日不做空,可谓风物长宜放眼量。该读者问起,不做空的理由···

公域流量带,简单谈几句“想做空却没有做空”——

策略构建的核心先看对手盘,做空的对手盘——国家队+量化游资。

眼下国家队控盘的强度很高,场外杠杆率显著走高,但态度和15-16年截然不同,并没有大张旗鼓查场外杠杆,反而是不闻不问,以及给出未来政策空间继续摇摆的态度,货币政策空间不断在探索”新工具“,比如此前谈及的买断式逆回购,央妈直接下场化债,提供流动性,去看银行场间DR007、DR014,已经是洪水泛滥了但还没有收口子的态度(这部分在25.6.6《泡沫边沿期》谈及过,不再展开)。

图:银行VS其他板块

看似银行在走名义利率的久期交易(人话:对赌货币政策零利率地板)。

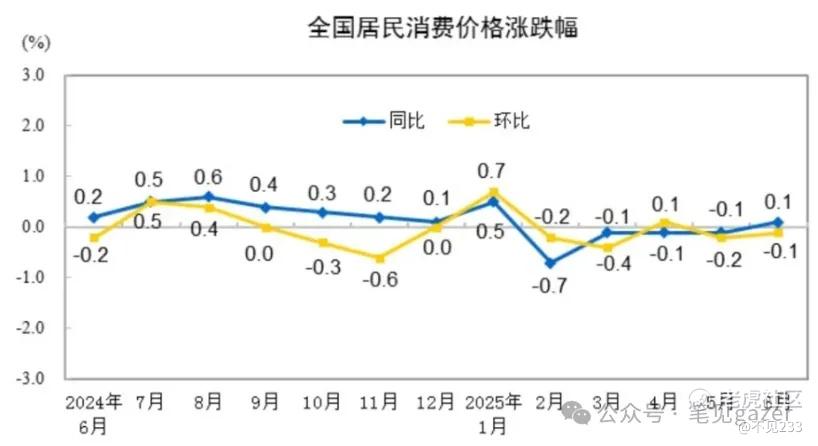

另一部分则是基本面情况,宏观数据环比改善,关税博弈的抢出口+三千亿规模国补、反内卷等,政策效力总会出现的,比如近期市场最乐道的CPI摆脱通缩,回转0.1%,一看结构,三大功臣基期、国补+反内卷、海外大宗飙升抬升工业消费品价格——

分项结构是可选消费继续下行,比如烟酒这种成瘾性行业都无法避免宏观层面的通缩周期力量···

但从策略设计的角度,货币+财政近半年的出力,总不能什么数据都去”否决“做空吧?

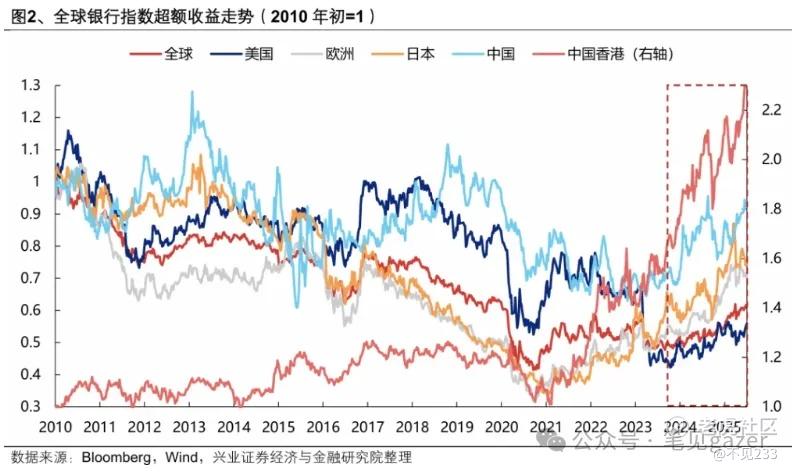

其次笔者前些日子想明白了全球银行股新高的”另一个秘密“,近期和同行们讨论,默识看空但不做空(股指-银行权重过高),也在纠结为什么银行业当作分母端,看净息差+不良率没有改善,但背离名义利率结构不断新高,尤其是中长债端contango下移,久期风险偏好没有显著上升,股债跷跷板失衡问题等···

图:沪深300的股债利差结构

准确来说十五年依赖的共振,自从24.9的行情后开始背离,股债利息差↓+指数↑。

虽失衡,但没有完全”失衡“,而HK-HSI-HKD的表现也值得品味,近两三个月HKD不断触发弱方兑换,港金局不断出手抛售美元+回收港币(银行结余已经下降至近三年低位),相反的是HIBOR并没有显著走高,意味着泄水闸口不在HKD-USD,而在CNY-HKD···

结合HIBOR维持在1%,以及HKD的M2双位数增长,但不得不抛售美元储备回收港币,叠加汇丰对外业务收缩——此刻笔者察觉异味。

图:越是资本逆差经济体,银行涨得越好

近两年涨幅香港(1.6-2.3)>欧洲(1.2-1.5)>日本(1.3-1.6)>中国(1.5-1.8)>美国(1.2-1.3)——好奇心驱使下笔者研究了最近两三年伴随着WEB3同步的,全球税务认证系统(CRS)。

也终于明白为什么Trump这么亢奋推出”美国金卡“系统,原来是为了博个好名声和合法上供渠道。

实际上全球税务认证系统(CRS),为了政府税务管辖扩张,稳固税基的全球互相认证系统,比如A国籍的人在B国赚钱,存入B国银行,那么A国是不知道的,因此无法对此业务收税。

曾经很多大明星通过海外子公司签订劳务协议,从而规避国内工资帽或税务管辖,现在不顶用了,一笔一笔稽核,拿当朝剑斩前朝官。

PS参考某明星、某主播逃税避税案例,在港、美等子公司开设。龙把这个系统认证当作税务扩张的利器,所以近两三年的罚没收入不断新高。

实际上龙银行业务的表内扩张能力,隐含了税务长臂管辖的权限(这是全球独一份的强悍),毕竟大A每年半壁利润都要进银行口袋。

想明白这一层,不难理解大A银行股们不断新高,且抓住了权重基本盘后,故此不能轻举空头。

PS推荐大家回顾金税四期的冷门笔记——23.4.7《房地产税倒计时》23.5.5《周期的新时代开始》。

总结一句:只要保证资本管制有效,不管资产是债股汇房还是什么,只要保证税源久期和税务管辖,迟早都会成为化债的一部分。

精彩评论