零、简评

7月7日,茅台酒销售公司召开半年市场工作会,透露完成上半年既定经营任务。

而8月12号,茅台在龙头酒企中率先发布了半年报:

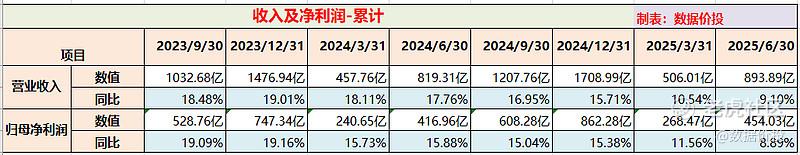

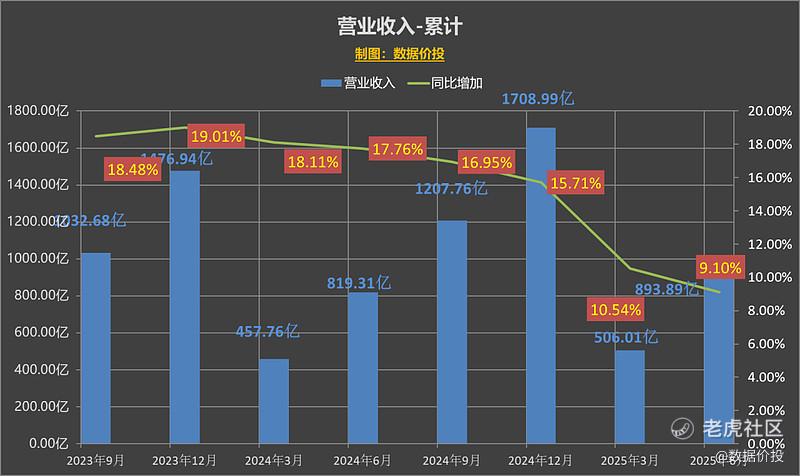

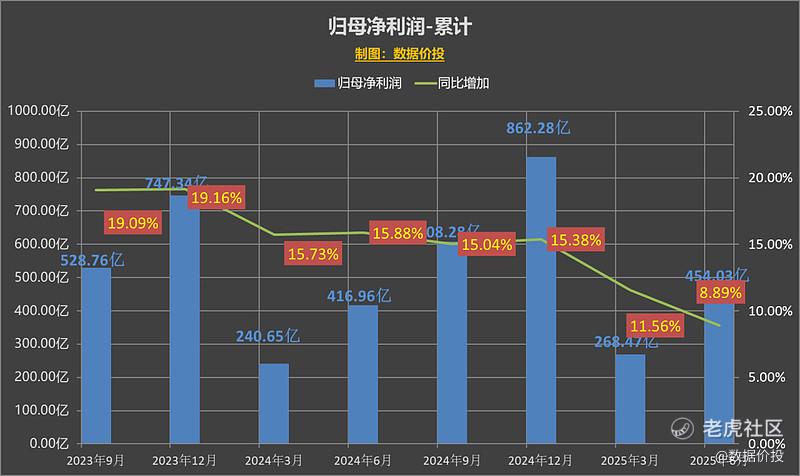

1)按半年业绩来看:

上半年营业收入为893.89亿,同比增9.10%,相比年初时制定的9%的年度目标稍稍超出,算是完成了既定任务;而上半年的归母净利润为454.03亿,同比增8.89%。

不管是和其他白酒相比,或是和其他绝大多数A股上市公司相比,这个业绩仍然是相当稳健的。

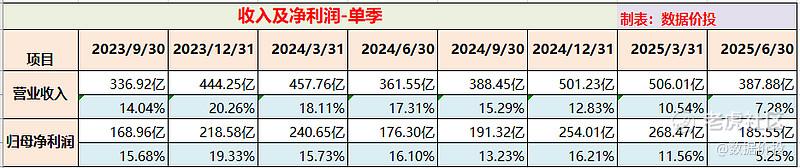

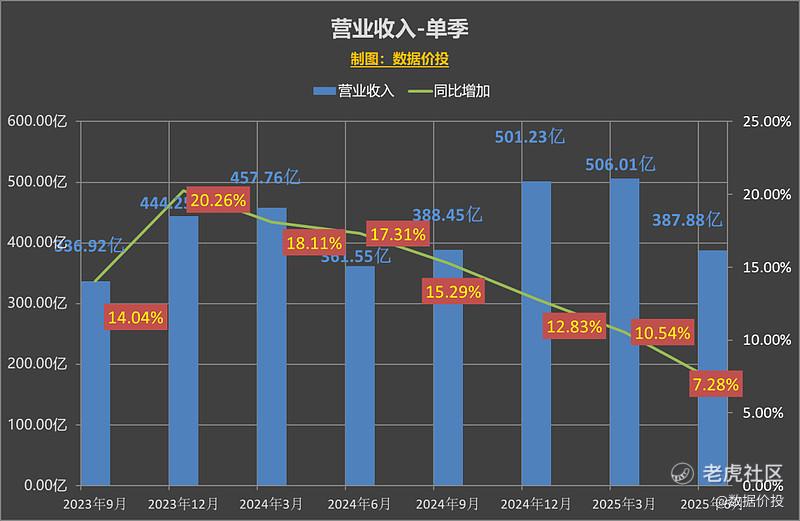

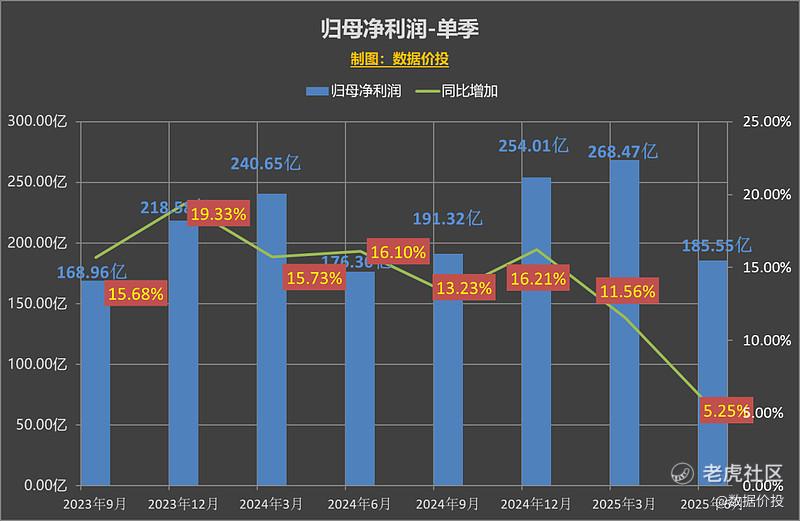

2)按单季业绩来看:

但是如果看Q2的单季业绩,即使强如茅台,也难以摆脱地心引力的影响,体现出了压力:Q2营业收入为387.88亿,同比增加7.28%;Q2归母净利润为185.55亿,同比增加5.25%,几乎低于所有券商的预期,且相比于Q1时加速下降。

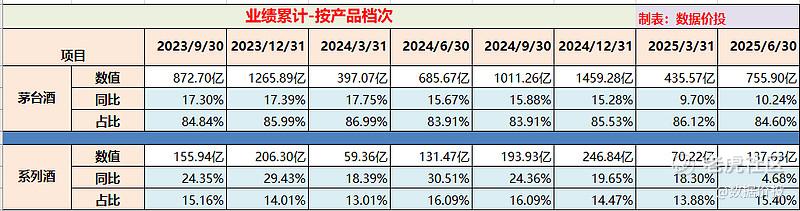

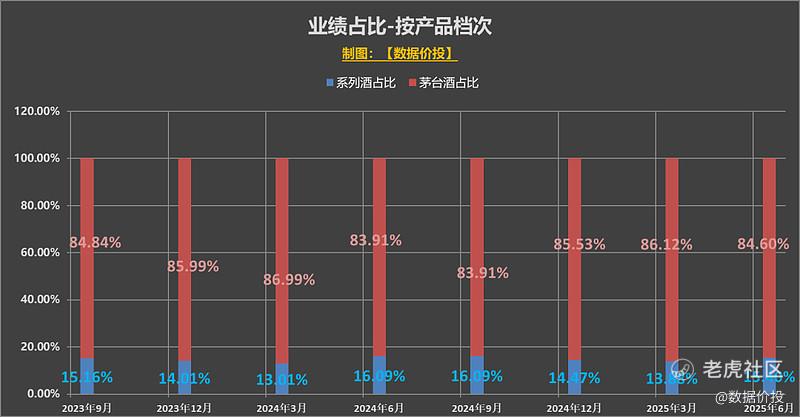

3)按产品档次来看:

茅台酒上半年增速为10.24%,在Q1的基础上稳住且稍有提升;

而系列酒上半年增速仅为4.68%,大幅低于Q1时的18.30%;如果按照单季来算,系列酒Q2时开始负增,降幅为6.53%;

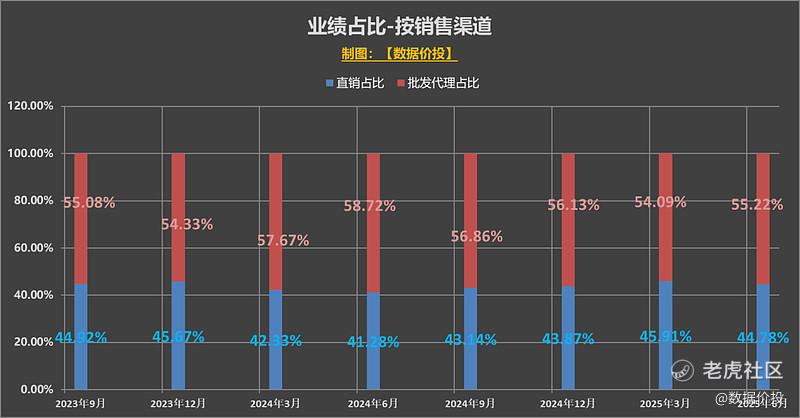

4)按销售渠道来看:

直销占比从Q1时的74.72%小幅回落到73.11%,但仍维持在高位;

i茅台25年Q2增速稍有下滑到4.98%,低于Q1时的9.88%;

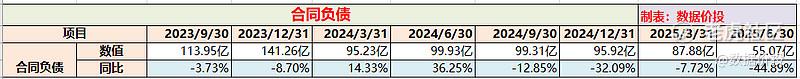

5)25年Q2末合同负债为55.07亿,同比降低了44.89%,蓄水水位加速下落;同比大降部分也有去年同期基数较高的原因。

6)其他关键指标:

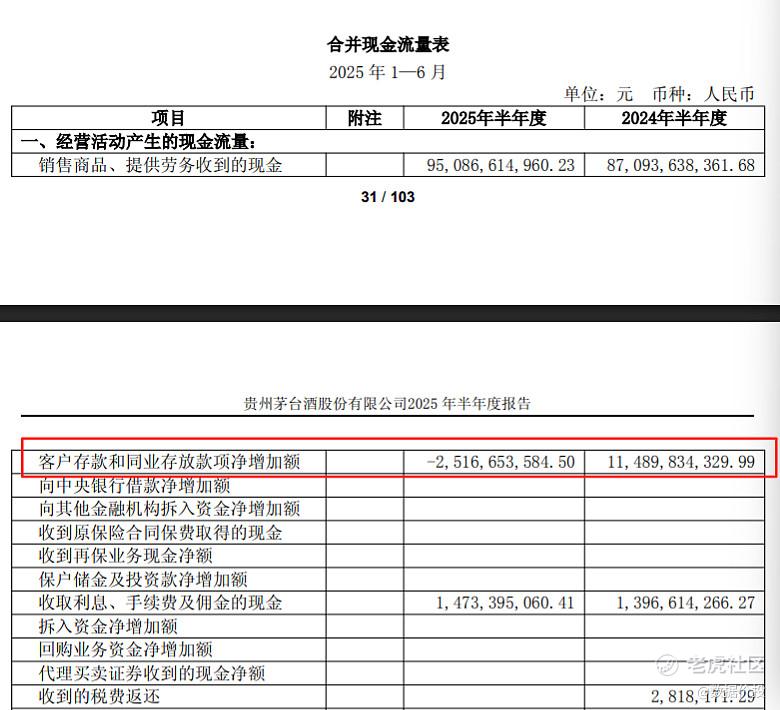

i)上半年经营现金流净额为131.19亿,同比大降64.18%。

看起来很吓人,但实际影响没那么大,茅台自己的解释是:“经营活动产生的现金流量净额减少主要是本期公司控股子公司贵州茅台集团财务有限公司吸收集团公司成员单位存款减少及存放中央银行法定准备金和不可提前支取的同业存款增加。”

从报表中也可以看到,经营收款还是正常同比增加的,减少的项目主要是上图中红框项目“客户存款和同业存放款项净增加额”,去年同期约为115亿,而今年是-25亿。

ii)上半年销售费用为32.6亿,同比大增24.56%,主要来源于本期广告宣传及市场费用的增加,反映了茅台为保证营收增长所承担的压力;

iii)上半年末应收票据为28.16亿,相比去年同期的3.32亿同比巨幅增加了748.79%;

应收的巨幅增加是从去年年报时出现,而到半年报时呈继续增加的趋势:虽然应收票据有银行背书,对于茅台来说是足够安全的,但也反映了茅台开始不再强求供应商一手交钱,一手交货,而是给与更多的宽限期,以缓解供应商可能的资金紧张困境。

【图表数据】

一、经营业绩

1.经营业绩-单季

营业收入

归母净利润

2.经营业绩-累计

营业收入

归母净利润

二、业绩-按产品档次

1.经营业绩-按产品档次(季度累计)

三、业绩-按销售渠道

1.经营业绩-按销售渠道(季度累计)

四、合同负债

精彩评论