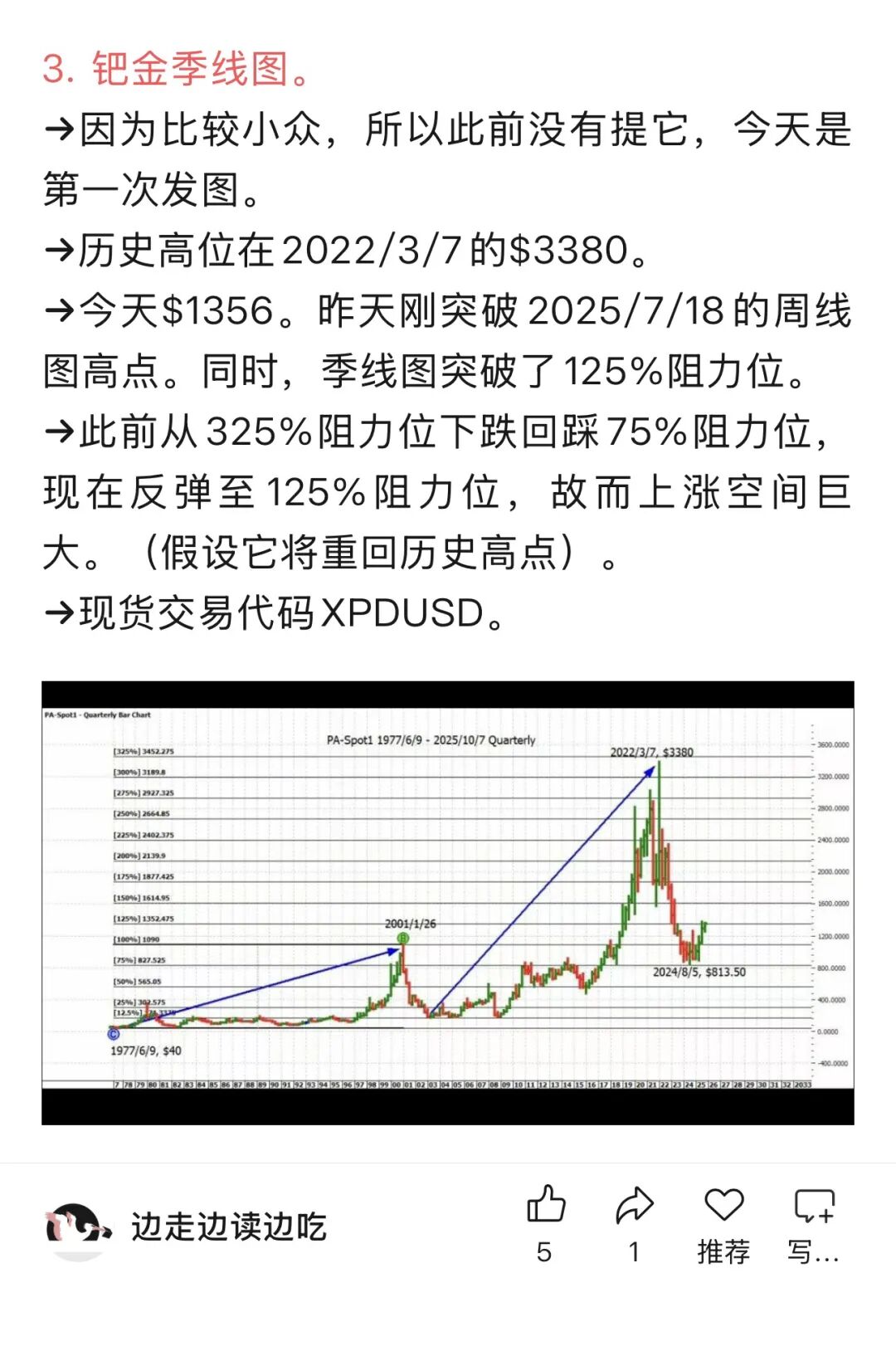

2025/10/15周三:

钯金Palladium,历史上比黄金贵,比铂金贵,属于贵金属中最会玩的那一个。

我们在本月8日第一次推荐它。

黄金:突破$4000大关,吹响贵金属上涨号角。

→当时我们说:

钯金的投机史:从冷门金属到金融奇迹

The Speculative Saga of Palladium (XPD/USD)

一、隐形贵金属的崛起:俄罗斯垄断与排放法案的意外催化(1990s–2000)

钯金(Palladium)曾经是贵金属家族中最默默无闻的一员。20世纪90年代前,它主要是镍矿的副产品,市场规模微小。然而,一场环保法规革命改变了一切。

钯金长期是铂金(Platinum)的“副角”,主要用于汽车尾气催化剂(尤其是汽油车)。

1990年代末,美国和欧洲出台更严格的汽车排放标准,催化剂需求暴涨。

随着美国与欧洲相继强化汽车排放标准,汽油车催化剂成为刚需。而催化剂的核心金属正是钯。

问题在于:全球约70%的钯供应来自俄罗斯的Norilsk Nickel(诺里尔斯克镍业)。25%由南非供应。这种极度集中的结构,为未来的投机故事埋下伏笔。

1996至2001年间,俄罗斯出口延迟、库存混乱,引发全球恐慌。价格从 $114暴涨至 $1090,

一度比黄金还贵。

大型汽车厂商尤其是福特(Ford)担心断供,大量锁单囤货,结果高位被套数年。这场事件被称为“Palladium Panic(钯金恐慌)”,是贵金属市场最早的“实物逼仓”之一。

二、泡沫破裂与漫长低谷(2001–2008)

2001年俄罗斯供应恢复后,全球汽车厂商抛售库存, 并且改用较便宜的铂金,钯金市场流动性蒸发。

钯金在2003/4/7暴跌回 $145。

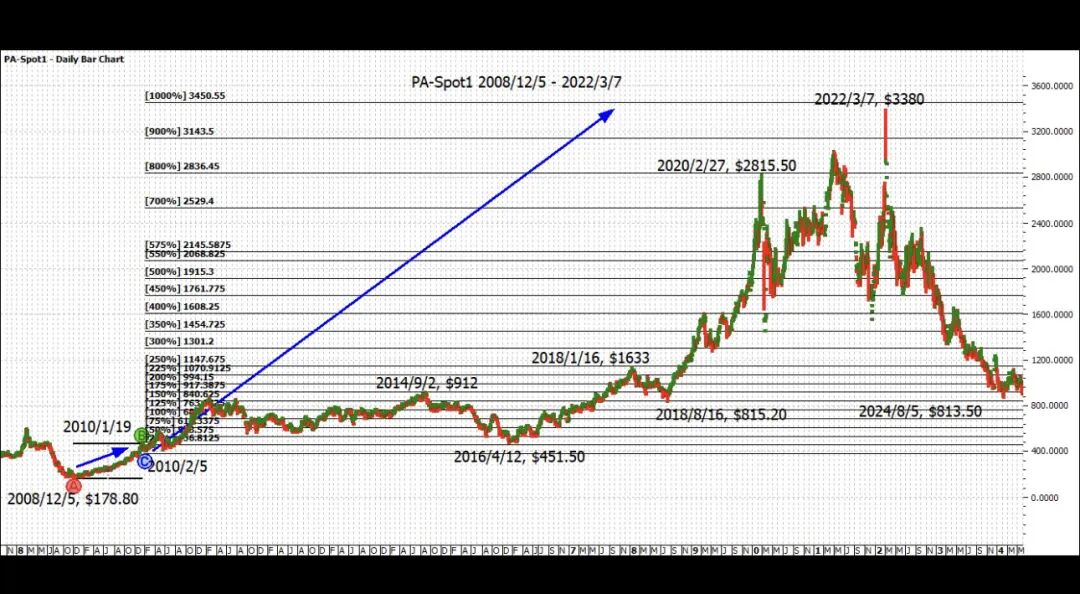

2008/12/5: 钯金再次筑底,最低$178.80。

价格从 $1090 崩跌至 $145,跌幅超过 86%。

钯金在此期间被市场冷落十年,被视为“小众金属”,流动性极低。

三、金融化的浪潮:ETF与投机资金的涌入(2009–2015)

2009年,全球首只实物支持的钯金ETF——ETFS Physical Palladium(PALL)在纽约上市。

它允许机构直接买入钯金、存放在伦敦金库中。

对投机者来说,这意味着:

“你不需要实物矿石,只要按下一个按钮,就能持有全球钯金的金融化份额。”

ETF的推出彻底改变了市场结构。流动性上升、定价更透明、投机更便捷。

在中国、美国、欧洲的排放标准同步收紧背景下,钯金需求恢复。

2008/12/5至2014/9/2,钯金价格从 $160 涨至 $912。

这时的投机仍属“理性繁荣”阶段:资金相信钯金的工业价值,而非纯炒作。

四、史诗级逼仓与现货慌(2018–2020)

2018年之后,钯金进入疯牛时代。

南非矿难频发,供应受阻;

俄罗斯出口收紧;

但环保升级导致催化剂钯用量增加;

ETF、交易商、大型对冲基金同步囤货;

伦敦与纽约库存创历史新低。

结果出现史诗级溢价:现货比期货高数百美元,是一个典型的实物挤兑行情:

期货价格不断被逼向现货,现货溢价(backwardation)达到数百美元。

一度有交易员形容:“全球可以交割的钯金只有几天的量。”

2020/2/27,钯金价格最高至$2815.50。

CME甚至一度考虑修改交割机制,以防交易所被逼空,出现“交割违约”。

几家伦敦金属清算行(包括Johnson Matthey)不得不紧急调配库存支援。

交易员称之为“小型钯金逼仓”(mini squeeze)。

这是继Hunt兄弟操纵白银之后,贵金属市场最纯粹的一次逼仓。

不同的是,这次是隐形机构与ETF合力完成的“无声操控”。

有机构指出,当时几乎是“俄罗斯一家矿企+少数ETF持仓者”在控制全球可流通资源。

五、战争助推与电动化时代的崩塌(2021–2024)

2021年后,钯金的故事似乎迎来尾声。

首先钯金价格高企使得汽车制造商开始将催化剂材料从钯改为铂(Platinum)。

同时,电动车普及导致汽油车销量减少,催化剂也随之减少。

然而2022年俄乌战争爆发将钯金送上历史颠峰。2022/3/7,钯金短线冲上 $3380。

但随后俄罗斯供应恐慌被消化。

至2024/8/5,钯金价格一度跌回 $813.50,成为最惨烈的贵金属之一。

(上图涵盖本文第三、四、五章节)

六、风光再现。

然而,当大家以为它歇菜的时候,钯金2025年又迎来惊人反弹:

在俄罗斯出口再度受限、南非电力危机、ETF减仓回补等多重因素下,钯金现货(XPD/USD)在今天2025/10/15,最高触及 $1,567。

这个价格,既不高也不低,却重新唤起市场的老记忆:

“钯金从不死,只是沉睡。”

精彩评论