台积电:2025Q3财报速览

营收、毛利率双双超预期,资本开支再加码,台积电用Q3财报数据证明其在AI芯片产业链中不可撼动的“定海神针”地位。

当全球科技巨头在AI战场厮杀时,这位“军火供应商”正悄然成为最大赢家。

先说财报结论: 台积电2025年第三季度财报表现强劲,关键指标全面超越市场预期。更值得关注的是,公司上调全年资本开支并给出乐观的第四季度指引,彰显其管理层对AI驱动下未来增长的强大信心。

在AI军备竞赛中,无论最终是英伟达、AMD还是博通获胜,它们都离不开台积电的先进制程,这种不可替代性是台积电最深的护城河。

除阅读文章外,方舟投研邀请大家加入我们的交流社群,相关的行业话题或者公司群内会深入探讨。

我们会对互联网、科技、医药、消费等领域与行业进行持续跟踪、对热门事件进行观点解读等,

这些独家研报内容都会在发布在【方舟投研】圈,并第一时间分享到交流社群。

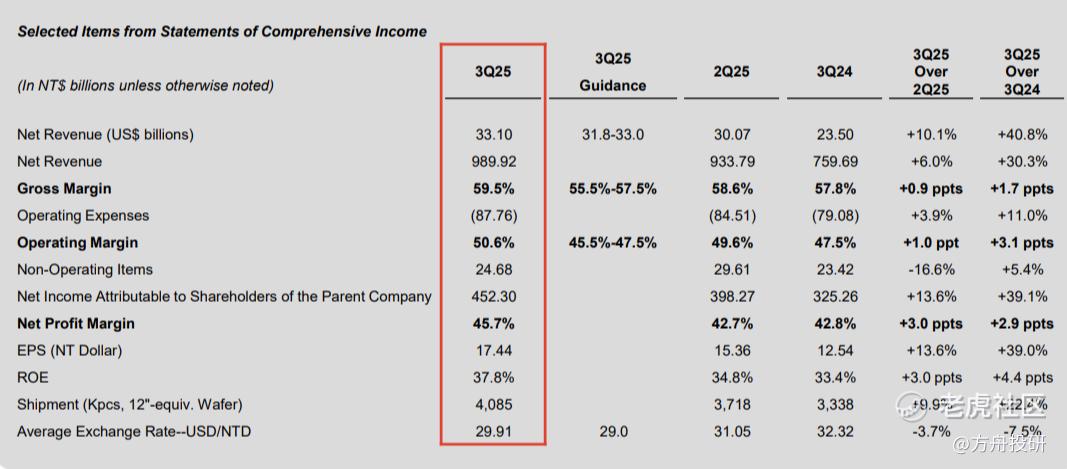

一、业绩速览

台积电本季度关键指标全面“超预期”,交出了一份几乎无可挑剔的成绩单,尤其是在盈利能力方面。

-

1. 收入端:季节性复苏与AI需求共振

总收入:331亿美元,环比增长10.1%,超出公司指引上限(330亿美元)。若以新台币计算,环比增长6%,落在公司指引区间内,基本符合预期

量价分析:增长主要来自出货量提升。等效12寸晶圆出货量达到408.5万片,环比增长9.9%,而单片收入为8102美元,基本持平。

这表明本季增长主要受iPhone新机备货和AI芯片(如英伟达GB200系列)需求爆发带来的产能利用率提升驱动。

-

2. 利润端:规模效应显现,毛利率远超预期

毛利率:高达59.5%,环比提升0.9个百分点,远超市场预期的57.3%。这是本季度最亮眼的数据。 盈利拆解:毛利率超预期的主因是出货量增长摊薄了固定成本。当季折旧摊销占收入的比例降至4.9%,显示出强大的运营杠杆效应。 净利与现金流:第三季度每股盈余(EPS)达新台币17.4元,同比增长39%。运营现金流强劲,达新台币4270亿元。

-

3. 未来指引:四季度预期依然乐观

对2025年第四季度,公司预计收入为322-334亿美元,中值328亿美元符合市场预期。

关键亮点是毛利率指引:59%-61%的区间中值高达60%,远超市场预期的57.3%,显示公司对维持极高盈利能力充满信心。

二、业务深度拆解

财报细节显示,台积电的收入结构正迅速向AI相关的高性能计算(HPC)倾斜,技术护城河越挖越深。

按平台划分:HPC占比57%,AI需求是核心引擎。

高性能计算(HPC):收入贡献达189亿美元,占比57%,同比大幅增长,是公司最大的增长引擎。这直接受益于全球云服务商(如微软、谷歌)和OpenAI在AI基础设施上的疯狂投入。管理层在电话会中强调,AI相关需求呈现“结构性增长”,态势比三个月前更强劲。 智能手机:占比30%,环比增长19%,主要受益于iPhone新机备货,显示消费电子需求温和复苏。

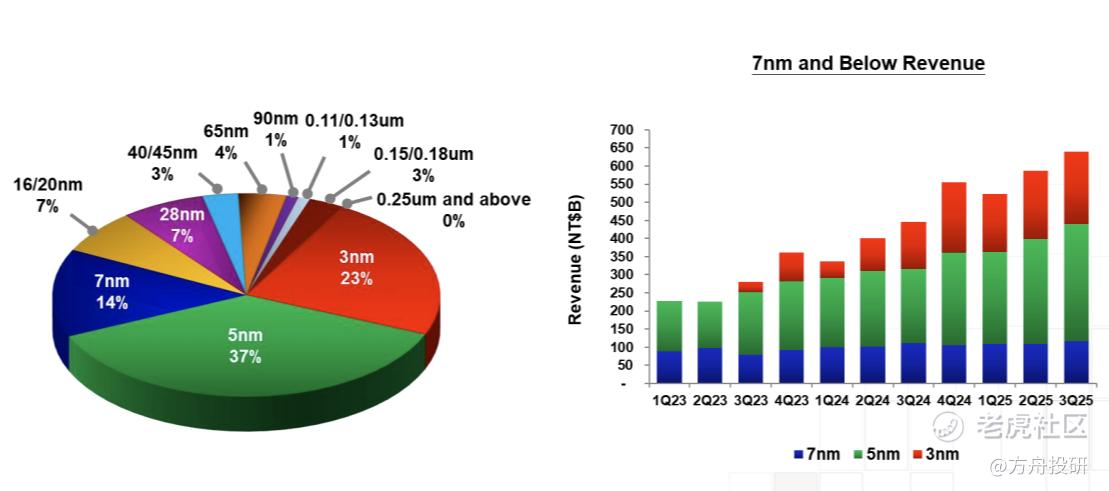

按制程划分:先进制程占比74%,技术领先是定价权基础

3纳米制程:收入占比已达23%,正处于快速爬坡期,产能持续满载。 5纳米制程:占比37%,仍是当前营收主力。 7纳米及以下先进制程:合计贡献了74% 的收入。技术领先直接转化为定价权,这也是其毛利率能长期维持在接近60%高位的根本原因。

三、资本开支上调

本季度,台积电的资本开支为97亿美元,并将全年资本开支目标从380-420亿美元上调至400-420亿美元。

资本开支是观察半导体行业景气度的先行指标,这发出了什么信号?

台积电敢于在已有高基数上加大投资,表明其看到了下游(AI芯片设计公司)强烈的长期需求。

公司强调,“只要确信存在业务机遇就会投入”。

这些资金开支将投向中的70%将用于3纳米、2纳米等先进制程的研发与产能建设。

2纳米工艺按计划将于2025年底量产,预计2026年产能爬坡速度将比3纳米更快。

四、投资逻辑再审视

为什么说台积电是“最强王者”?主要是公司的三大护城河

1. 不可或缺的“卖水人”角色:垄断性生态位

在AI淘金热中,台积电是那个“卖铲子”的人。这一点在近期OpenAI的动向上体现得淋漓尽致:

OpenAI与英伟达签署1000亿美元意向书建设AI基础设施。 同时与AMD达成6GW合作协议,并获得认股权证。 还与博通联合开发10GW定制AI加速器。 关键洞察:无论GPU(英伟达)与ASIC(博通、AMD)之争结果如何,所有这些高端芯片都必须由台积电的代工厂来生产。这种产业链核心地位使其能充分享受AI发展的红利,同时规避了单一产品路线的风险。

2. 技术代差的绝对领先:至少领先竞争对手2-3年

公司的技术路线图清晰且执行有力:

2纳米(N2):2025年底量产,已有苹果、高通等客户排队等待。 A16:针对高性能计算优化,计划2026年下半年量产。 与竞争对手对比:英特尔最先进的18A工艺(等效1.8纳米)晶体管密度约为238 MTr/mm²,而台积电当前的3纳米工艺密度已达294 MTr/mm²,2纳米将进一步提升至313 MTr/mm²。这种技术代差使得客户在追求最高性能时没有第二选择。

3. 全球布局与成本控制:应对地缘政治与盈利能力挑战

公司正通过全球化布局优化供应链并管理成本:

-

• 美国亚利桑那州:产能扩张加速,即将获得第二块土地支持扩建。

-

• 日本熊本:第一座特殊工艺晶圆厂良率优异,第二座已启动建设。

-

• 德国德累斯顿:特殊工艺晶圆厂按计划推进。

-

• 管理层预计,海外工厂产能爬坡对毛利率的稀释效应全年影响为1%-2%,低于此前预期的2%-3%,显示其成本控制能力超预期。

五、财报亮点与风险

最大亮点:盈利能力的超预期提升与结构性改善 难以撼动的技术壁垒和产业链核心地位,构成了台积电最深的护城河。

在半导体行业,59.5%的毛利率是令人惊叹。这充分证明了台积电在高端制造领域的定价权和成本控制能力。更重要的是,管理层对下季度60%的毛利率指引,显示这种高盈利能力并非昙花一现,而是其商业模式的结构性优势。

潜在风险:地缘政治与技术竞争

地缘政治:作为一家总部位于中国台湾的公司,复杂的国际关系是其长期面临的最大不确定性。公司也坦言,即便无法进入中国市场,AI行业增长仍将十分迅猛,但这毕竟是一个潜在的增长制约因素。

技术竞争:虽然目前领先,但英特尔在各国政府支持下正奋力追赶。台积电需要持续保持高研发投入(本季度研发费用11.1亿美元)以维持领先优势。

台积电的这份财报,不仅展示了其过去一个季度的辉煌战绩,更通过积极的资本开支和业绩指引,向市场传递了坚定的信心:AI带来的半导体超级周期并非昙花一现,而台积电已准备好成为这场盛宴的最大受益者。

方舟投研总结

以当前约1.58万亿美元市值计算,对应2026年净利润的市盈率(PE)约为24倍,处于公司历史估值区间(20-30倍)的中枢位置。考虑到其不可替代的产业链地位、持续的技术领先和AI带来的长期增长确定性(公司有信心实现14%以上的年复合增长率),这个估值水平具有支撑。

在当前阶段,投资AI硬件,台积电是不容忽视的一张明牌。

别忘了关注【方舟投研】,不错当下财报季更新。 我们将为您提供更多前瞻性的公司分析和行业洞察,助您捕捉下一个投资风口。

也欢迎你加入我们的投资交流社群,与全球投资者一起畅聊市场机会

精彩评论