昨夜(2025 年 10 月 16 日),美股银行板块成为全场焦点,美银行“坏账双雷”同时引爆,导致地区性银行指数 $KBW区域银行业指数(KRX)$ 当日收跌6.2%,创5月以来最大单日跌幅;费城银行指数跌3.6%,市值蒸发超1000亿美元,金融股普遍收低,市场担心系统性风险,但主流机构认为当前仍属“个案风险”。

以下为事件复盘及投资者风险提示

一、核心事件:两笔“问题贷款”引发信贷恐慌

$齐昂银行(ZION)$ 子公司 California Bank & Trust 一笔商业贷款出现5,000 万美元欺诈性违约,公司已计提全额冲销并提起民事诉讼,收盘暴跌 13.14%,创 2023 年 3 月以来最大单日跌幅。

$阿莱恩斯西部银行(WAL)$ 同样向该借款方发放贷款,确认存在“重大欺诈痕迹”,亦启动诉讼;管理层称损失可控,但市场并不买账。收盘重挫 10.8%,成交量较 20 日均值放大 4 倍。

两家银行均位于西部高成长商业地产(CRE)热点区域,投资者担心“一只蟑螂背后有一群”,区域性银行 ETF $区域银行指数ETF-SPDR KBW(KRE)$ 跟随放量下跌 6.2%,费城银行指数收跌 3.6%。

二、连锁反应:从社区行到投行无一幸免(2025年10月16日)

$摩根大通(JPM)$ 因上月已对次级汽车贷款机构 Tricolor 计提 1.7 亿美元坏账,CEO 戴蒙昨夜再度警告:“当你看到一只蟑螂,大概率还有更多。” 市场将其言论视为“信贷周期顶部”信号,JPM 股价跌 2.34%。

$杰富瑞(JEF)$ 披露对破产汽车零部件商 First Brands 的敞口,导致股价一夜下挫 10.62%,过去两周累计跌幅超 21%;凸显投行在杠杆贷款与高收益债承销上的残留风险。

$花旗(C)$ 、 $美国银行(BAC)$ 、 $富国银行(WFC)$虽未直接涉雷,但板块情绪拖累,分别收跌 2.9% / 3.1% / 2.5%。

三、重点ETF表现(10月16日)

ETF名称 | 类型 | 当日表现 | 说明 |

综合金融 | 跌约2.4% | 覆盖大行、保险、投行,受区域银行拖累 | |

银行股(含区域行) | 跌6.2% | 区域银行权重高,跌幅居前 | |

大型银行 | 跌约3% | 重仓JPM、BAC、WFC,表现优于区域银行ETF | |

综合金融 | 跌约2.3% | 含银行、保险、投行,表现相对稳健 |

四、风险提示

信贷风险暴露非孤立事件

Zions 与 Western Alliance 的贷款欺诈问题并非偶发,反映出部分区域银行在商业地产(CRE)与中小企贷款审核上的风控漏洞。

区域银行资产透明度不足

投资者难以通过公开数据判断区域银行的真实资产质量,尤其在利率上升周期中,商业地产估值下滑可能引发连锁减值。

“一次性事件”频繁出现,削弱信心

继 First Brands 与 Tricolor 破产后,市场本已对商业贷款质量存疑,本次事件进一步打击投资者对银行财报可信度的信任。

非系统性风险,但可能引发局部流动性紧张

虽然当前风险集中在少数中型银行,但若引发存款流失或融资成本上升,可能重演2023年春季区域银行流动性危机的“mini版本”。

五、机构评价:一致定性:“不是系统性风险”

美国银行股集体下挫,但主流机构一致认为:当前仍属“个案风险”,尚未构成系统性金融危机。综合多家卖方与买方观点,核心结论如下:

盈透证券 Steve Sosnick

“问题目前看只局限在两家规模较大的地区银行,与两年前硅谷银行倒闭时的传染路径不同,尚无存款外溢或流动性告急迹象。”

Aptus Capital Advisors David Wagner

“破产和欺诈在商业周期里常见,不一定会演化成系统性风险,但连续个案会削弱市场信任。”

Janney Montgomery Scott Timothy Coffey

“风险仍是idiosyncratic(个别性);真正的系统性威胁来自私人信贷失控或经济大幅衰退导致的广泛资产质量恶化。”

Raymond James & KBW 分析师

强调事件暴露的是**“承销标准与内部审查盲区”,而非资本或流动性短缺;“损失金额相对有限、且已一次性计提”**,不足以冲击整个银行体系。

进入到2025年第三季度,投资者重点观察:

10 月下旬起 地区银行进入 Q3 财报季,重点监听管理层的“reserve guidance”与“CRE 减值假设”;

高收益债违约率(Moody’s U.S. speculative-grade default rate)若升至 5% 以上,才需重新评估系统性风险。

六、对美股投资者的启示(仅供交流,不作为直接投资建议)

2015年10月16日美国银行股的集体下跌,表面由个别银行欺诈事件触发,实则暴露出区域银行体系在信贷审核、资产透明度与风控能力上的结构性短板。

对投资者而言,这不是“买入良机”的信号,而是一次风险再定价的提醒——在宏观不确定性仍高、利率未明显下行的阶段,“大而不脆”的银行股才是更稳妥的配置方向。

投资者类型 | 启示 |

|---|---|

短线交易者 | 区域银行波动剧烈,事件驱动型机会与风险并存,需设好止损,避免盲目抄底。 |

中长期投资者 | 应优先选择资本充足、资产多元、风控透明的大型银行(如JPM、BAC),规避对CRE敞口过高的区域行。 |

ETF投资者 | 若看好金融板块反弹,建议用 KBWB(大型银行ETF) 替代 KRE(区域银行ETF),降低单一事件冲击风险。 |

宏观观察者 | 本次事件再次提示:在利率高位维持、商业地产估值承压的背景下,区域银行是美股最脆弱的环节之一,需持续跟踪其信贷成本与拨备变化。 |

七、美上市银行分类图

以下为截至2025年10月17日(美东时间),在美股上市的主要银行股,按照业务侧重点、服务区域、资产规模三大维度进行的系统分类。涵盖所有在纽交所(NYSE)或纳斯达克(Nasdaq)交易的本土及国际银行ADR,不含ETF、REITs、信托或纯投行(如高盛)。

✅ 按「业务侧重点」分类

✅ 按「服务区域」分类

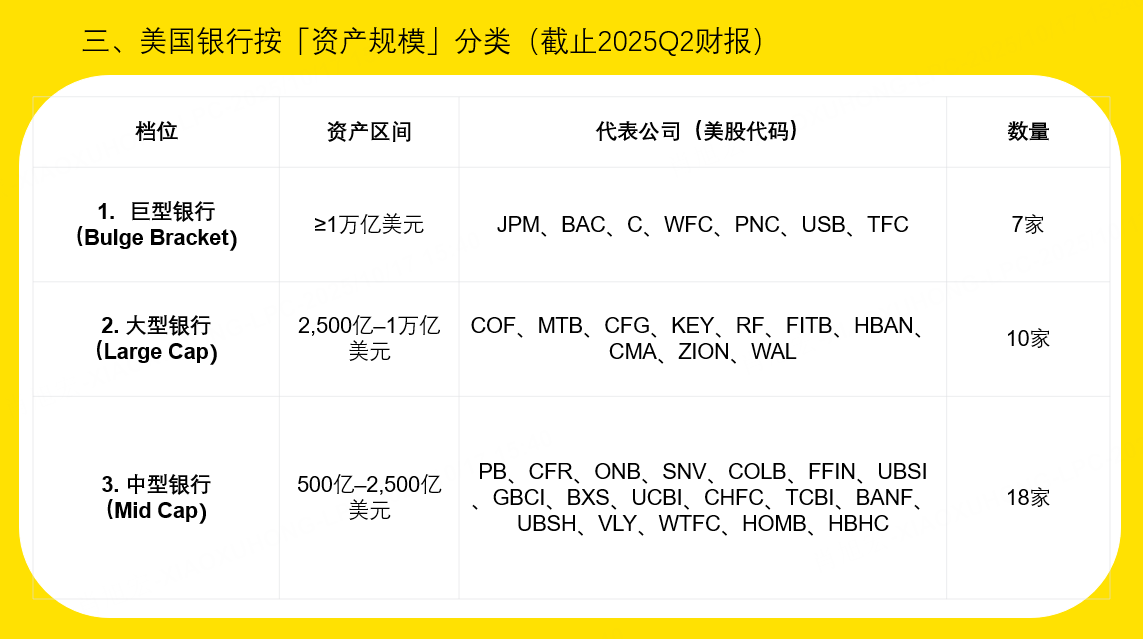

✅ 按「资产规模」分类(截止2025Q2最新财报)

感谢各位的小虎们阅读!欢迎转发。

短期注意风险,适当对冲,如有疑问,欢迎留言。

精彩评论