去了趟找钢,我才明白原来它的模式是这样的。

一开始我和大家一样,对这家公司也是一知半解,有种雾里看花的感觉,直到这次找钢举办的上市公司走访调研活动,我才对这家公司有了清晰的认识。

这次参加活动的人还挺多,也能感觉到找钢对这次活动的重视,这个活动我觉得还挺不错的,主要是帮助更多的投资者更加清晰的认识找钢。

说实话,去之前,我对找钢的印象还停留在“网上卖钢铁的”。想着他们办公楼里,是不是都摆着钢材样品,人人穿着工装。

真到了他们上海总部,才发现完全不是那么回事。窗明几净,开放式办公,年轻人对着电脑敲代码,氛围跟别的互联网公司没啥两样。

这次去,不仅和他们几位员工聊了下,还和创始人王东董事长,以及董事秘书孟龙了解了下,而且他们对找钢股价的下跌也给出了详细的解释。他们介绍的很详细,这也让我对找钢的认识更加清楚了。

董秘孟龙带着我们在展厅参观,公司里有块巨大的屏幕,上面各种数字、地图、曲线在跳动。他看我没太明白,就在一旁给我解释。

“你看,这是全国各个仓库的实时库存,那边是正在运输的货车位置。这个价格曲线,是我们根据成交数据算出来的。”他指着屏幕说,“以前买卖钢材,价格一天变三回,现在通过我们这个平台,大家心里都有个准数,做决定就容易多了。”

听他这么一讲,我才感觉到,这跳动的屏幕背后,其实是整个中国钢铁市场的实时脉搏。

既然公司这么好,为什么股价会跌这么多?这个问题应该是我们大多数人都疑惑的,在这次的调研活动中我找到了答案:

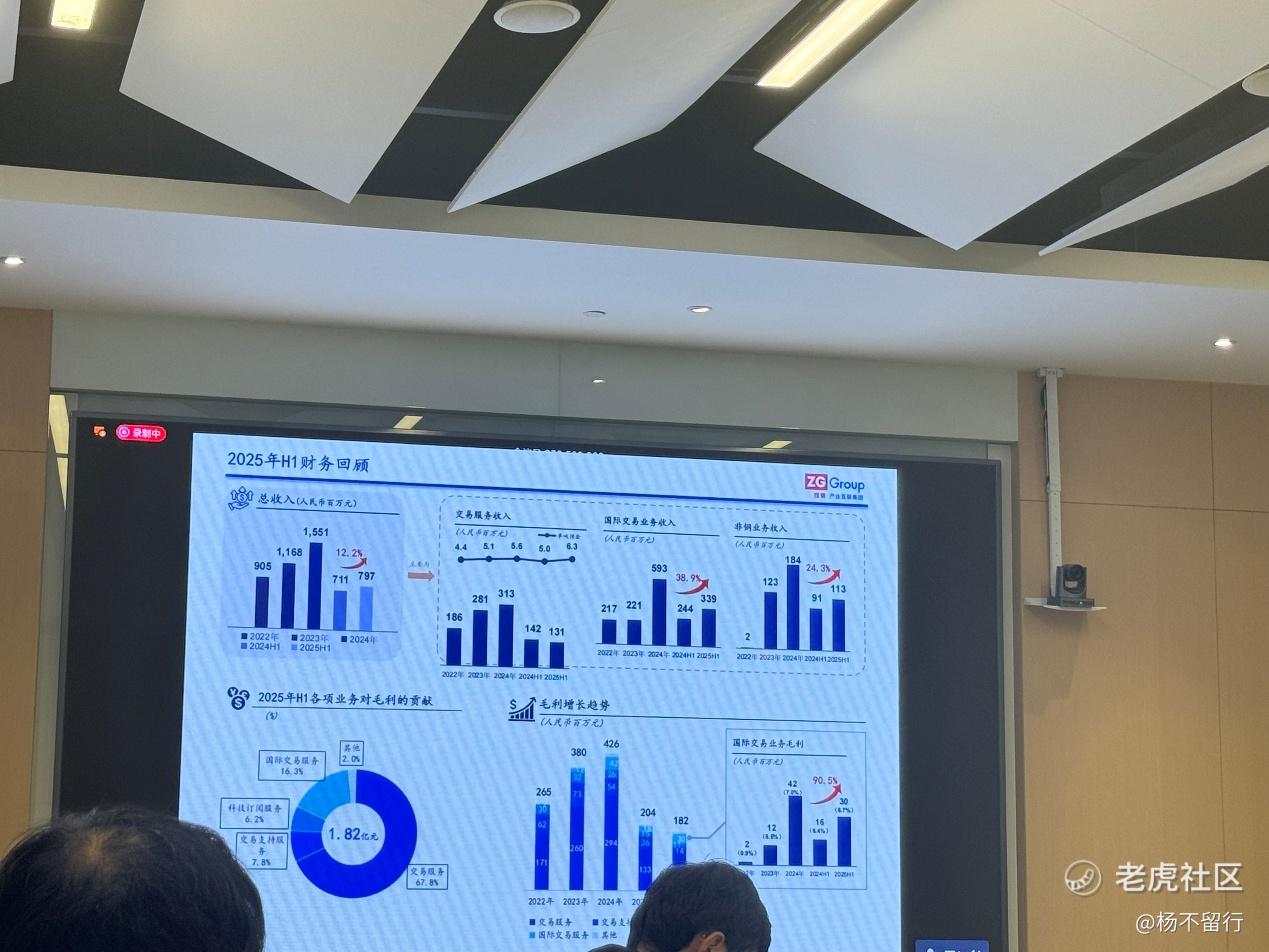

市场的疑虑主要来自财报

由于优先股公允价值变动、客户预付款项等会计处理,其利润表受到了“扭曲”,使得单纯看市盈率的投资者望而却步。

根据管理层透露,账面的公允价值计量的金融负债,几乎全都是优先股导致。并且强调,这种扭曲是暂时的,排除以上各种影响后,下一个财报将真实反映其盈利能力。

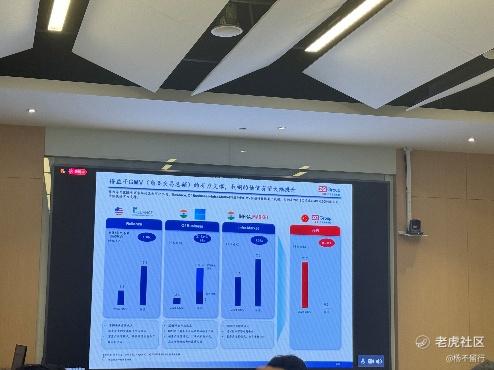

其次是海外业务方面,根据这次调研获得的数据,找钢的海外业务预计将贡献可观的利润,在国内找钢网收入主要来自从每一笔成交中抽取大约单吨6块的佣金(据悉,从创立至今每年以10%的速度增长),而国外,毛利是400块每吨,并且如果加工将额外收取300块每吨的加工费。

所以,找钢集团现在正站在一个绝佳的盈利双拐点上。

拐点一,是国内业务随行业复苏及财报“正常化”带来的盈利修复;

拐点二,是海外业务与非钢交易业务作为第二增长曲线的全面爆发。

同时,考虑到AI工具的使用,对管理费用、销售费用的节省,费用率这两年持续下降。出海+非钢交易业务对收入的拉动,加之费用的降低,这两头的降本增效之下,预计26年开始会迈过盈利拐点。

估值方面

当前找钢集团市值仅20亿,这相当于其2013年成立第二年的估值水平。而美国同类企业Reliance Steel市值近150亿美元,印度Of Business拟IPO估值60-90亿美元。在业务领先的情况下,估值大幅低于海外对标公司,并且显著低于A股上海钢联(市值80亿)。

若采用保守的12倍PCF估值,合理市值应在54亿元左右,存在巨大的修复空间。

聊完看完,我最大的感受是,找钢早就不是一家简单的“钢铁电商”了。

它通过“胖猫物流”组织社会上的货车,通过“胖猫金融”解决大家的资金难题,自己还投资了加工中心。它已经围绕“买钢、卖钢”这件事,搭建了一个完整的服务生态。

在这个生态里,不管你是在钢厂、还是需要买钢材的,或者是跑运输的,都能找到自己的位置,而且比以前过得更好。

结束语:

回去的路上,我在想,真正的产业互联网平台,可能就是这样。它没有惊天动地的故事,就是俯下身子,把一个传统行业里那些费时、费力、费钱的环节,用技术一点点理顺。

当别人还在讨论模式时,找钢已经在这条路上,默默地走了很远。 $找钢集团-W(06676)$

精彩评论