一、全球重要股指表现和估值:

看点摘要

◼ 上周美股在中美休战与科技财报支撑下震荡走高。中美双方达成一年期贸易休战协议,宏观不确定性得以缓解,为企业盈利与投资提供了稳定预期。此外,美联储如期降息了25个基点并宣布暂停缩表,鲍威尔语气虽偏鹰,但整体宽松基调未改。其认为通胀正接近目标,就业正温和降温。另一方面,四大科技巨头业绩普遍超预期,推动了标普500盈利预期的上修;Al资本开支高企虽引发短期回报担忧,但中长期科技革命的增长主线依然不变。

◼ 大中华方面,中方通过稀土、农产品、芬太尼等领域的灵活让步,迫使美方撤回部分出口限制和关税,全球G2格局基本形成。这一成果显著降低了极端关税情景,为海外资金重估中国资产奠定了基础。此外,中国近期GDP、工业生产、社零等宏观数据相对坚挺,整体经济结构呈“制造稳、消费修复、科技发力”的格局。未来一年,市场行情将由估值驱动转向盈利验证,顺周期与低估值板块或将逐步接棒,结构性轮动将成为未来主线。

◼ 本周重点关注AMD、高通财报;以及美国政府何时结束停摆发布宏观数据。

二、本周市场主线分析

美股:鲍威尔放鹰不改竞松本质,AI仍是市场核心驱动力

上周,美股标普和纳指在宏观预期、政策调整和盈利兑现等多重因素作用下高位震荡小幅走高。首先,中美领导人会晤后,达成了为期一年的贸易休战协议,双方在关键领域互释善意。中方暂停稀土升级管控,美方暂缓半导体出口管制穿透规则。这一对等让步缓解了关税与供应链的不确定性,为美国产业投资与企业盈利提供了稳定环境,也有助于抑制关税带来的通胀压力。

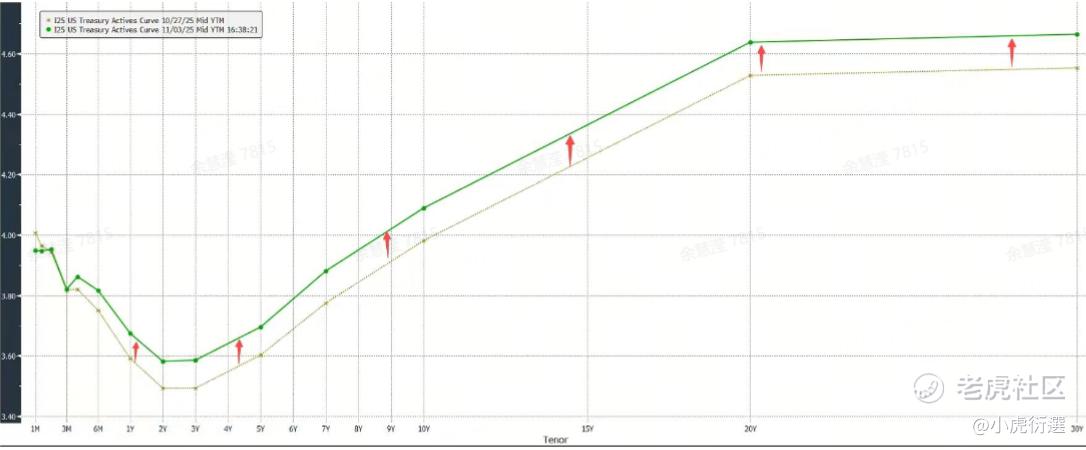

货币政策方面,10月的FOMC会议如预期降息了25个基点,并宣布将暂停缩表。但是,鲍威尔在会后新闻发布会的语气偏鹰,不仅否认了12月一定会降息的市场预期,而且继续强调了“数据依赖”的政策制定原则。由此,市场对未来的降息路径有所下调,12月降息的概率从此前的95%降至65%。 另一方面,鲍威尔认为目前通胀虽然看上去仍然偏高,但剔除关税的一次性影响之后,核心PCE只有2.3%-2.4%,趋势向好且正在接近目标区间。相比之下,就业更为重要。他认为目前就业只是在持续的缓慢的降温,还没有看到断崖式恶化的迹象。我们认为,美联储降息节奏放缓并不改变其政策转向的方向。目前,由于政府停摆造成的数据缺失确实是一个不确定因素,但就业降温与AI带来的岗位替代效应仍将为进一步宽松提供理由。

另一方面,科技板块依然是市场焦点。四大科技巨头三季度财报营收与盈利均超预期,带动华尔街上调全年标普500盈利增速至11.2%。然而,Al资本开支持续攀升,市场对ROI的担忧再起。我们认为,AI投资短期或压制利润率,但从中长期看,其在算力、数据与模型层面的投入正构筑未来AGI时代的竞争壁垒。总体而言,美股短线在“竞松预期与盈利兑现”之间拉锯,中长期以AI产业链为核心的主线并未发生动摇。

大中华:风格切换,牛市进入下一阶段

上周中美领导人会面后,就一年期贸易休战达成共识:中方通过暂缓稀土管制、打击芬太尼以及在农产品等非关键领域的适度让步,迫使美方撒回出口管制50%穿透性规则,并部分撤回此前加征的关税。但重要的是,G2格局得到了阶段性稳定承认。这一结果显著降低了极端关税情景的概率,为海内外资金中长期配置大中华资产,尤其是以慢牛逻辑看待大中华股市提供了更坚实的预期与信心支撑。

宏观经济层面,上周发布的10月PMI数据也为这一预期提供了更多经济层面的支撑。官方NBS制造业PMI录得49.0,仍略低于荣枯线,反映部分传统重资产行业修复仍在路上;但RatingDog制造业PMI为50.6,虽略低于前值和预期,但依然处于扩张区间,说明以民营与出口导向型企业为主的制造体系整体仍具韧性,订单与生产活动尚在扩张。叠加此前三季度GDP、T业牛产总值、社零,以及出口同比的超预期表现,大中华整体已呈现出“制造在稳、消费在修复,科技在发力”的良好状态。

在这种宏观与政策环境下,本轮大中华市场的“牛市”更多体现为结构性与渐进性。一端是前期已经通过估值和股价提前反映乐观预期、但盈利兑现压力开始上升的高景气板块;另一端是仍处周期底部、盈利弹性向上的工业金屋、工程机械等顺周期行业;以及估值和价格仍在底部、但有望在内需和收入预期改善下逐步修复的本土消费与服务板块。我们认为,在中美达成阶段性贸易休战、外部不确定性明显下降后,大中华企业整体明年仍有盈利上行空间,但板块间的轮动和切换也将更加明显。真扩张获益和业绩改善的板块,将是我们下一阶段重点把握的方向。

Disclaimer 免责声明

本研究报告由老虎资管发布,老虎资管是香港证监会持牌法团老虎证券(香港)环球有限公司 ("老虎证券") 的资产管理部门。本报告所包含的资料均为老虎证券从据信为准确的来源编制,惟本公司并不就此等内容之准确性、完整性及正确性作出明示或暗示之保证。本报告内之所有意见均可在不作另行通知之下作出更改。老虎证券对有关报告所引致之任何损失或亏损概不负责。本报告所载的资料仅供参考用途,并没有法律约束力,亦不构成投资建议、邀约、购买或出售任何产品。投资涉及风险,有可能损失投资本金。投资者应咨询专业人士,就本身的投资经验、财务状况、个人目标及风险取向,以提供投资意见。各类产品的风险,请参阅本公司网页客户协议第四部分风险披露声明。以上资料为老虎证券拥有并受版权及知识产权法保护。除非事先得到老虎证券明确书面批准,否则不应复制、散播或发布。撰写研究报告内的分析员(“此等人士”)均为根据证券及期货条例注册的持牌人士。此等人士保证,文中观点均为其对有关报告提及的个别市况及/或行业及/或投资产品之一般及实际因素的观点。截至本报告发表当日,此等人士均未与本报告中所推荐的股份存有权益。投资产品面临一定的风险,包括但不限于利率、信贷、行业前景和监管要求。投资者在做出投资决定前,应详细阅读相关发行文件并咨询专业投资顾问。本资料仅供香港投资者参考,不应视为投资建议。

精彩评论