摘要

– BitFuFu相较同业明显被低估,目前其远期 EV/Sales 估值倍数为1.23倍,而Riot Platforms(RIOT)和 MARA Holdings(MARA)分别为9.31倍和7.62倍。

– FUFU 的云挖矿业务为公司提供了较强的收入稳定性,自 2021 年以来持续实现正向净利润,并在一定程度上起到了对冲比特币价格波动的作用。

– 尽管市场对其供应商依赖以及潜在监管风险存在担忧,但BitFuFu实际上并不暴露于美国云挖矿监管风险之下,目前明显被市场误解。

– 我认为,随着当前加密市场恐慌情绪逐步消退,以及比特币机构化进程持续推进、行业基本面得到强化,BitFuFu有望迎来一轮强劲反弹。

原文标题:BitFuFu: A Misunderstood Crypto Stock Poised For A Breakout

来源:Seeking Alpha

当前并不是一个容易进行加密资产投资的时期。在比特币价格一度突破124,000美元高点之后,近期已回落至约86,000美元。就在几周前,比特币的交易价格还一度低于84,500美元,因此近期确实出现了一定幅度的反弹。但需要指出的是,比特币在过去6个月内仍累计下跌约 17%,因此现在就下结论认为比特币已经进入复苏阶段仍为时尚早。这一轮反弹也完全有可能只是一次“虚假反弹”,随后价格仍可能恢复此前的下行趋势。回顾过去十年中出现的三次主要加密寒冬可以发现,如果当前确实正处于某些投资者或分析师所认为的“加密寒冬”阶段,比特币价格从当前水平出现大幅下跌并非没有先例。

投资的本质在于承担经过计算的风险。从长期来看,战略性的资产配置决策对于投资者最终跑赢市场具有重要意义。就我个人而言,将资产中的一小部分配置于具有逆向特征、但潜在回报可观的投资标的,一直是一项行之有效的投资策略。

正是在这样的背景下,BitFuFu Inc.(FUFU)进入了我的视野。长期关注我的读者应该还记得,几个月前我就曾指出,从市值与算力对比的角度来看,BitFuFu当时的估值水平极具吸引力。

在近期加密市场整体下行的背景下(后文将进一步讨论),加密相关股票的表现可以说是遭受了重创。如下面图表所示,在过去一个月中,BitFuFu、Riot Platforms(RIOT)以及MARA Holdings(MARA)的股价均出现了明显回调。

Exhibit 1: FUFU, RIOT, and MARA 3个月内的股价表现

在过去三个月内,FUFU的市值下跌了 35%,RIOT和 MARA的市值分别下跌了26%和42%。尽管如此,RIOT仍是这三只股票中在2025年表现相对最好的标的。

正如我在本文分析中将要阐述的那样,各项宏观指标均指向 2026 年比特币价格有望复苏,目前市场更像是处于一个高度波动的阶段,而非即将进入一场可能长期压制价格的加密寒冬。在这一前提下,我认为 FUFU 相较其同业被显著低估,一旦比特币价格趋势发生反转,其股价将拥有较长的上涨空间。

短期内,BitFuFu云挖矿业务优势压制了股价市场表现

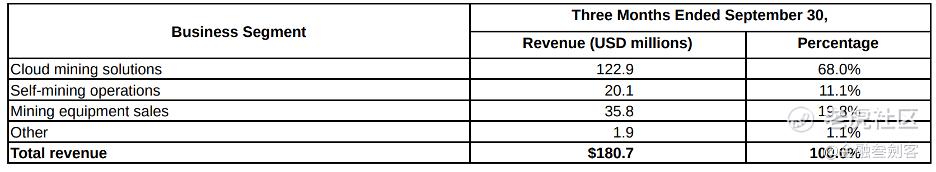

对于密切关注该公司的投资者而言,应该清楚BitFuFu并非一家纯粹的自营矿企。尽管公司确实拥有自营挖矿业务板块,但其大部分收入来源于云挖矿业务,即向零售和机构用户提供算力服务。如下图所示,在第三季度,云挖矿业务贡献了公司68%的收入,而自营挖矿业务仅占约11%。

Exhibit 2: BitFuFu's第三季度各业务板块营收明细

BitFuFu与比特大陆(Bitmain)建立了战略合作关系,以批量方式租赁或购买算力资源。随后,公司与客户签署合约,以加价方式向其出售算力。公司通过多种费用形式实现收入,包括一次性收取的算力费,以及持续收取的服务(电力)费用。

在过去几年中,BitFuFu的云挖矿客户基础实现了指数级增长。截至2025年第三季度,公司注册用户总数约为641,000人。这一增长是近年来公司收入快速提升的核心驱动力之一。在第三季度,BitFuFu的营收同比增长一倍,达到1.807亿美元。

BitFuFu的云挖矿业务正是其与Riot等自营矿企之间的核心差异所在。与Riot这种本质上高度依赖加密资产价格走势的公司不同,BitFuFu凭借其云挖矿业务,为投资者提供了对加密服务型企业的投资敞口。正因如此,BitFuFu才能够在保持合理现金流的同时,实现持续盈利。

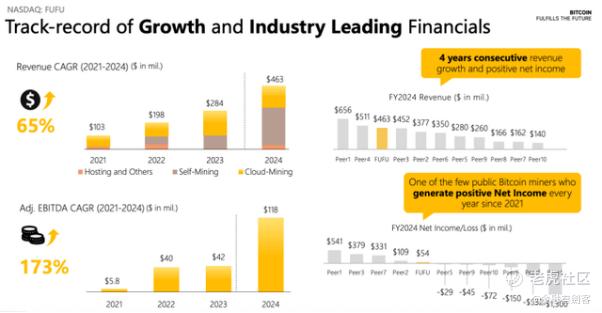

Exhibit 3: BitFuFu’s recent growth in revenue, adjusted EBITDA, and net income

此外,云挖矿业务在一定程度上也起到了对冲比特币价格波动的作用。近期市场下行过程中,FUFU股价的跌幅明显小于RIOT和MARA,正是这一业务模式优势的体现。与纯自营挖矿模式不同,BitFuFu通过向云挖矿客户收取服务费,使其收入具备更高的可见性。

同时,由于公司通过向比特大陆及其他供应商租赁算力而非自行建设基础设施,其云挖矿业务也帮助BitFuFu构建了一个轻资产的商业模式。

尽管上述优势显而易见,我认为BitFuFu云挖矿业务的强势表现,也引入了一些当前正被市场不看好的风险因素。

例如,BitFuFu在云挖矿业务增长方面高度依赖其与比特大陆的合作关系。目前来看,该合作并未出现任何裂痕,但从长期视角出发,鉴于公司对单一供应商的依赖,市场对其施加一定的估值折扣并非毫无依据。一旦当前较为有利的合同条款发生变化,BitFuFu未来的盈利能力可能受到不利影响。

此外,美国云挖矿服务提供商面临潜在的监管风险。如果云挖矿合约被美国证券交易委员会(SEC)认定为投资合约,这类合约将被视为未注册证券,相关企业可能被迫关闭其在美国的云挖矿业务。然而,BitFuFu并不暴露于这一风险之中,因为其云挖矿业务并未向美国投资者开放。遗憾的是,市场却将BitFuFu与那些真正面临该监管风险的企业一并看待,这在很大程度上解释了FUFU与其自营挖矿同业之间的估值差距。随着时间推移,这一错配有望得到修正,从而推动BitFuFu的估值向同业水平靠拢。

总体而言,BitFuFu的云挖矿业务对股东而言是净正面的,但在当前加密市场波动加剧的环境下,市场似乎对其商业模式所伴随的风险表现得过于谨慎。

与以往加密寒冬相比,比特币当前的基本面更为稳固

自2013年以来,加密市场共经历了三次主要的加密寒冬:

– 2013年12月至2015年 1月(比特币下跌75%);

– 2017年12月至2018年 12月(比特币下跌83%);

– 2021年11月至2022年11月(比特币下跌73%)。

从历史经验来看,10 月通常是比特币表现较强的月份,但今年加密市场的下行恰恰始于10 月。如前所示,在这三次加密寒冬中,比特币市值的下跌速度都极为迅猛、幅度也非常惊人。

截至目前,比特币自近期高点已下跌约35%。从历史数据推断,如果当前确实处于加密寒冬的早期阶段,比特币在展开复苏之前理论上仍存在进一步下行空间。然而,有两个关键因素表明,比特币当前所处的基本面环境明显强于以往,因此出现历史级别加密寒冬的可能性相对较低。

首先,与以往不同的是,目前我们正在看到机构投资者对比特币和加密资产的强烈兴趣。这是一个具有重大意义的变化。在一系列有利的监管进展推动下,加密资产的持有者结构已扩展至大型主权财富基金。今年早些时候,阿布扎比主权财富基金 Mubadala披露其持有约4亿美元的比特币。此外,一些公司(以MicroStrategy为代表)也正在将比特币作为企业财务储备工具,用以替代传统的公司债务结构。

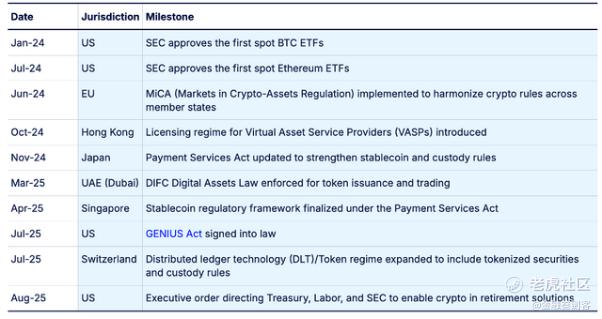

其次,与过去监管环境不明朗不同,目前比特币的采用正获得越来越明确的监管支持。如下面图表所示,自2024年初以来,一些主要经济体在推动比特币使用(包括机构层面的采用)方面取得了显著进展。2024年1月,美国 SEC 批准了首只比特币现货 ETF,为机构投资者更积极地参与比特币市场铺平了道路。

Exhibit 4: 近期监管里程碑

今年7月签署生效的GENIUS法案,是美国加密监管领域的一个重要里程碑。该法案正式合法化了加密货币的支付层,使支付型稳定币不再被归类为证券,从而使银行等受监管金融机构能够更容易地将加密资产纳入传统金融体系。

另一项重要的监管突破发生在9月下旬,当时 SEC 宣布允许大型托管银行提供加密资产托管服务。在这一决定之后,包括纽约梅隆银行(BNY Mellon)和道富银行(State Street)在内的多家大型机构已开始为稳定币储备提供托管服务。这一变化移除了长期以来阻碍机构投资者进入加密市场的关键障碍。

基于上述发展,可以看出,比特币已不再仅仅是一种投机性资产。其成熟度已足以使主权基金、大型企业以及其他类型的机构投资者将其视为一种正式的投资工具。尽管波动性仍然较高,但比特币正逐步呈现出类似大宗商品的属性。

市场可能正在严重低估BitFuFu

在本文的分析过程中,我已经确立了两个关键判断。

第一,BitFuFu的云挖矿业务具备诸多优势,但在当前加密市场下行环境中,这一业务的复杂性反而促使市场对其施加了估值折扣。

第二,当前的加密市场放缓并不像是一场真正意义上的加密寒冬,其原因主要体现在上述两点基本面变化之中。

正是由于市场对加密行情的担忧以及对 BitFuFu云挖矿业务风险的顾虑,公司目前的估值水平显著低于其最接近的同业。BitFuFu当前的远期 EV/Sales 仅为 1.23 倍,而 Riot Platforms和Mara Holdings分别为9.31倍和7.62倍。从绝大多数估值指标来看,BitFuFu都是同业中最便宜的一家公司。

更值得注意的是,自2021年以来,BitFuFu每年均实现正向净利润,而其多数同业却始终难以保持持续盈利。这一成绩直接源于其云挖矿业务的稳健表现。

如果市场对加密寒冬的担忧最终被证明是过度反应,我认为加密股票整体存在迎来强劲反弹的可能性。在这一情形下,FUFU是我认为最具反弹潜力的标的之一,其显著低于同业的估值水平为股价上涨提供了充足空间。目前市场对BitFuFu的误解,正是其估值被严重压低的核心原因。

风险因素

就目前而言,投资FUFU(或任何加密矿企)面临的最大风险仍然是比特币价格的进一步下跌。管理这一风险的有效方式在于进行资产分散配置,而非将投资过度集中于加密相关股票。

从长期角度看,投资者还应持续关注BitFuFu与比特大陆之间的合作关系,任何不利变化都可能对其云挖矿业务造成实质性影响。

此外,云挖矿行业的监管环境同样值得密切跟踪,以识别潜在的监管拐点。

核心结论

凭借其多元化且高度灵活的业务结构,BitFuFu在长期内具备实现强劲盈利增长的良好基础。当前的加密市场调整导致投资者对 FUFU 的明显低估。

尽管从长期来看,BitFuFu可能仍将相较其最接近的同行维持一定的估值折价(原因在于其云挖矿业务特性、供应侧风险以及小市值属性),但这并不意味着其估值不存在重新评级的可能。事实上,正是近期市场的过度恐慌,将该公司推入了相对于同业而言明显低估的区间,为投资者提供了一个值得认真考虑的加仓机会。

$BITFUFU INC(FUFU)$ $BITFUFU INC C/WTS 15/11/2027 (TO PUR COM)(FUFUW)$ $Bitcoin Depot Inc.(BTM)$ $Riot Platforms(RIOT)$

精彩评论