在研究完五粮液之后,我们来看下中海油——

中国最大的海上油气生产运营商,核心业务是在海洋等区域寻找油气资源,并进行开发生产。

大家对三桶油并不陌生。

但我一直没有研究ta,主要基于两方面原因:

一是这部分业务相比白酒、手机等复杂一些,另外一个更重要的是——

中海油利润受油价波动影响,是典型的周期性公司。

油价,就像股价波动,短期受多重因素影响,很难预测。

比如俄乌冲突,巴以冲突,伊以冲突等地缘政治风险,还有特朗普上台这种政策不确定性,甚至新能源的冲击等等。

但如果深入研究,再加上把时间拉长,我们还是能发现一些规律。

比如,就石油的用途来看:

在交通运输上,可以用于生产汽油、柴油和航空燃油等;

在工业用途上,可以用于化工生产、润滑油和其他工业用油制造;

在建筑和基础设施上,可以用于建筑机械、设备的燃料和沥青的生产;

在农业和其他领域上,可以用于农业机械燃料、加热和电力生产等。

就目前来看,石油,依然处于供不应求的状态。

另外,根据IEA2023年6月发布的报告——

预测2045年全球石油需求将从2018年的106百万桶一天达到116百万桶一天的峰值。

这意味着石油的能源属性仍然具备非常强的刚性。

需求有了,市场空间很大。那么,问题就集中到【未来的开发空间】和【竞争格局】了。

从竞争格局来看,中国油气上游处在极度垄断状态,95%以上由三桶油控制,民企获得的探矿权仅有1%左右。

行业存在垄断优势。

而对中海油而言,还具备天然优势——

在中国海域拥有的油气探矿权面积约130 万平方公里,占比超过中国海域总探矿权面积的 95%;

同时,海洋油气资源比较丰富,且探明率较低。

按照公司现有的探明储量,如果每年6亿桶产量,公司的石油储量寿命在28年。

备注:公司可采资源为62.8亿吨,探明率为37.3%,可采资源为62.8/37.3%=168亿桶。

所以,对于中海油,我们具备了基本认知雏形:

市场需求供不应求,油气储量长期可以满足,竞争格局属于行业垄断,基本上是人生赢家的姿态。

当然,还不止于此。

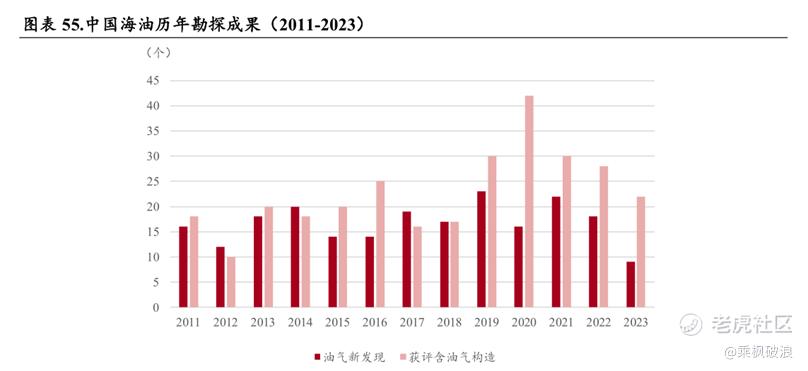

比如,中海油天然气储量和产量多年持续攀升;

再比如,海上风电,作为未来可再生能源,潜力巨大。

在海上油田边上安装海上风电,可以降低海上油田开发的经济门槛,中海油可谓具备天然的优势。

但,没有完美的企业。

中海油利润最大的掣肘来自于油价。

而油价在当下这个地缘政治冲突频发和地方保护主义抬头的大环境中,可谓相当不稳定。

另外,在全球能源转型的当下,“碳达峰、碳中和”目标的提出,环境的监测及对二氧化碳的监管,都是中海油发展的风险点。

中海油应该如何应对呢?

我们持续分析~

往期精彩回顾

PAST HIGHLIGHTS

《从零开始价值投资,如何获得长期稳定高收益?》

《放弃收益200%的AMD,豪赌一场蔚来的未来!》

《清仓收益400%的蔚来,买入???》

精彩评论