上市其实主要有两个考量:一是拓宽融资渠道,二是增强品牌的曝光率,提高品牌的知名度。

先说说拓宽融资渠道。

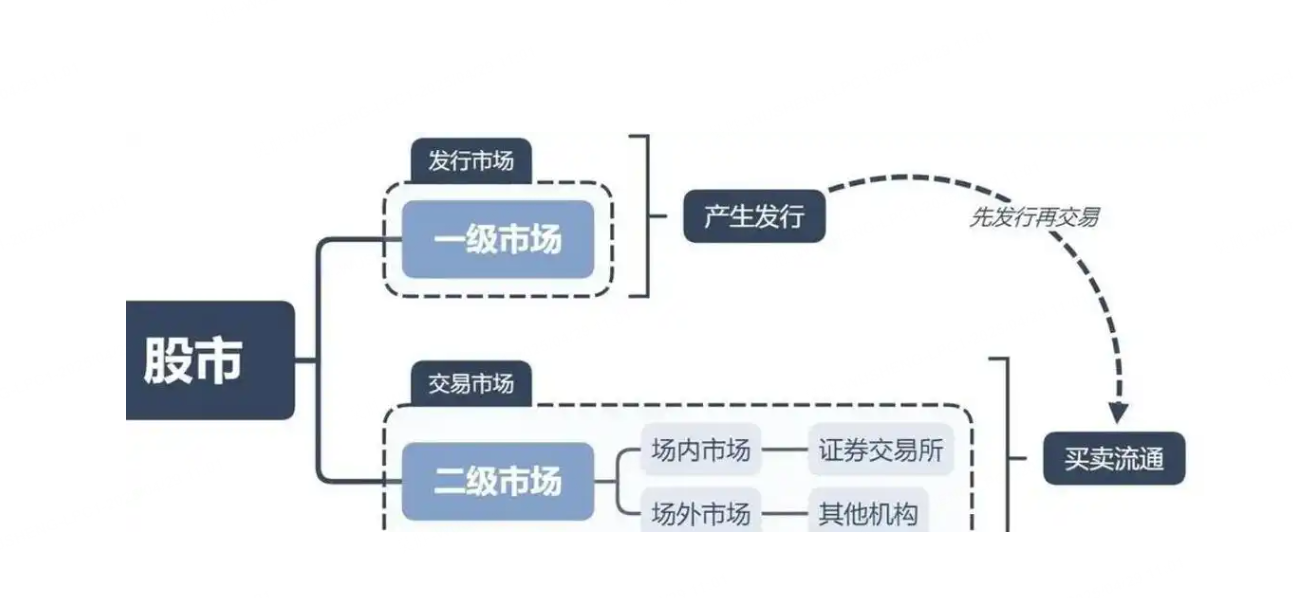

新茶饮品牌在未上市之前,融资渠道主要是在一级市场(没有公开交易的市场,可以称为股权市场)。像我们熟知的天使投资,以及风险投资(VC)、私募股权投资(PE)均属于一级市场的投资行为。

在过去,茶饮赛道可以说是是资本眼中的“香饽饽”,相关数据显示,2021年新式茶饮行业共发生融资32起,披露总金额超过了140亿元。

这时候资本市场对于茶饮赛道还是比较看好的,愿意提供融资,资本的大量涌入也推动了茶饮行业的蓬勃发展。

不过,随着茶饮赛道竞争越发激烈,部分品牌表现不佳,行业增速放缓,资本对茶饮行业的热情也在逐渐消退,在入局的态度上显得更加的谨慎。

2023年,新茶行业融资虽然也超过30起,但是融资的金额却急剧缩水,略超19亿元,从140亿到19亿,资本的态度显而易见。

在融资渠道受阻的情况下,那只能另辟蹊径,所以很多茶饮品牌把目标转向了二级市场,希望通过上市来募集资金,以应对行业的持久战。

在资本市场方面,港股市场是大多数茶饮品牌的选择。

包括此前上市的奈雪的茶和茶百道,以及今年上市的古茗、蜜雪集团都是选择在港股上市,只有霸王茶姬选择了在美股上市。

港股本身是个比较成熟的市场,连接着全球的投资者和上市公司,在香港上市,有助于提升企业的国际知名度和影响力,还有助于吸引国际资本的注入,优化自身的资本结构。

像蜜雪集团、古茗这种走全球化战略的品牌的,以及像沪上阿姨这种缺乏海外市场增量的品牌,都需要有一个强有力的海外资本平台作为支撑。

而通过登录资本市场的方式,可以将品牌的影响力辐射到全球其他区域,对于后续海外市场的开拓和扩张都是有利的。

这是茶饮企业上市的第二层考量。

最后再聊聊沪上阿姨。

其实它从去年初就开始谋划上市了,不过最终没有成功。

在去年底它又卷土重来,再次递交了上市申请书,直到近期通过了上市聆讯,这也意味着它有半只脚已经踏进了上市的大门。

与同期筹备上市的蜜雪冰城、古茗相比,沪上阿姨在资金方面确实比较紧张,这也是它急着上市的主要原因。

据统计,2024年上半年,沪上阿姨的现金流净额为1.58亿元,现金及现金等价物大幅净减少近4亿元,期末账面资金为2.41亿元。

反观蜜雪集团,截至去年9月30日,它的现金及现金等价物约为59.80亿元,而古茗也有约16.78亿元的现金及现金等价物。

在资金上,沪上阿姨和两者有较大的差距,所以它更迫切需要上市去募资,以满足未来企业的发展需求。

目前看热度还是挺不错的,有想法的可以搏一搏。

精彩评论