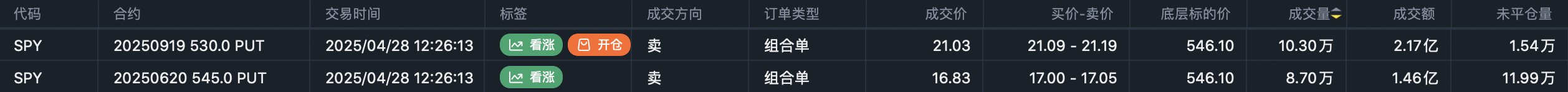

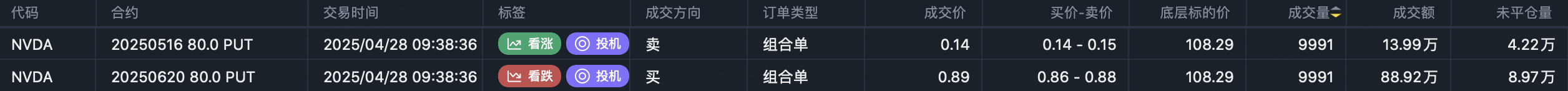

最具有指导意义的spy long put大单roll 仓了,从6月到期545put $SPY 20250620 545.0 PUT$ roll到9月到期530put $SPY 20250919 530.0 PUT$ ,成交量额分别为8.7万和10.3万。

roll仓的看跌期权行权价是530,相对roll仓前行权价545降低了看起来预期很差,但相比spy现价550来说,这个回调预期已经算是很积极的了。

为什么说最具有指导意义呢,$SPY 20250620 545.0 PUT$ 这张大单开仓于2024年12月26日,彼时spy股价高居600,机构预测2025年spy目标价650。

当时我也发现这张大单了,不过认为是机构是在对冲罢了,谁知道3个月后spy真的跌到了540,原来不是小概率极端行情,而是基于宏观的合理预期,行权价定价不可谓不精准。

所以roll仓期权$SPY 20250919 530.0 PUT$ 毫无疑问可以当作机构对未来两个季度行情的目标价预期,也就是说截止到三季度末9月底,spy大概率依然在低位徘徊。

怎么说呢,三季度确实也没啥好事,90天关税暂停到期,杰克逊霍尔会议,还有财政部现金归零日,看来还是得考虑做多波动率。

周一spy比较重要的的开仓大单解释完了。

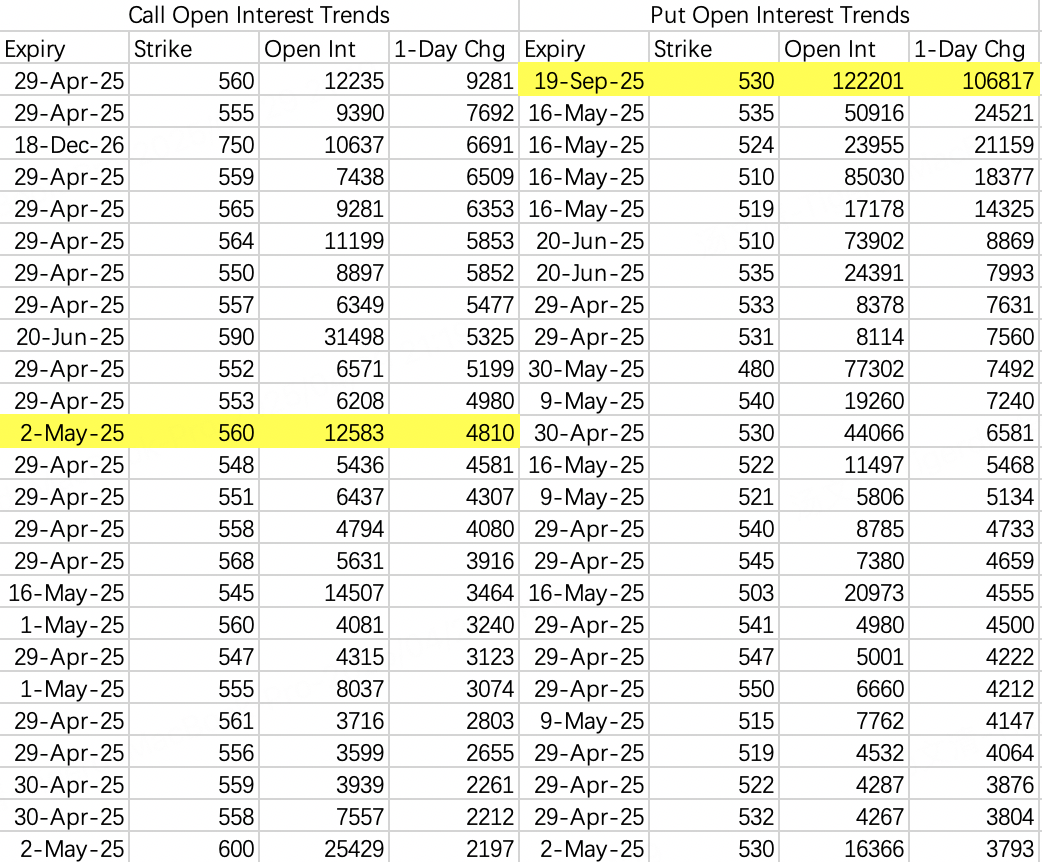

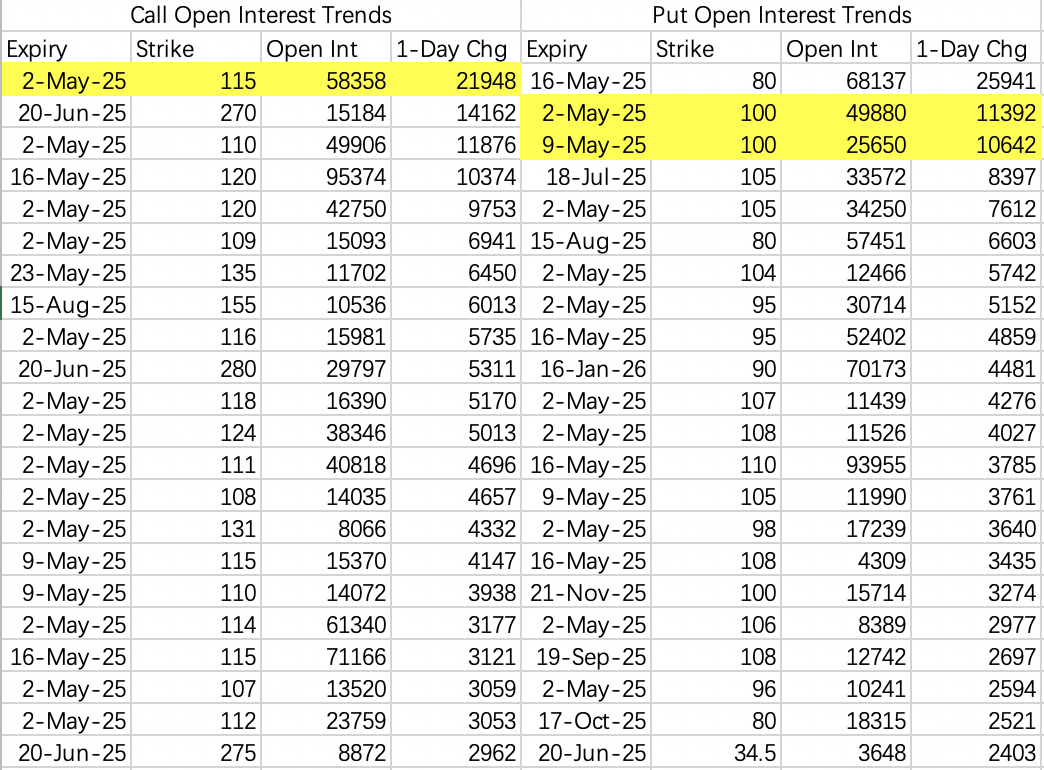

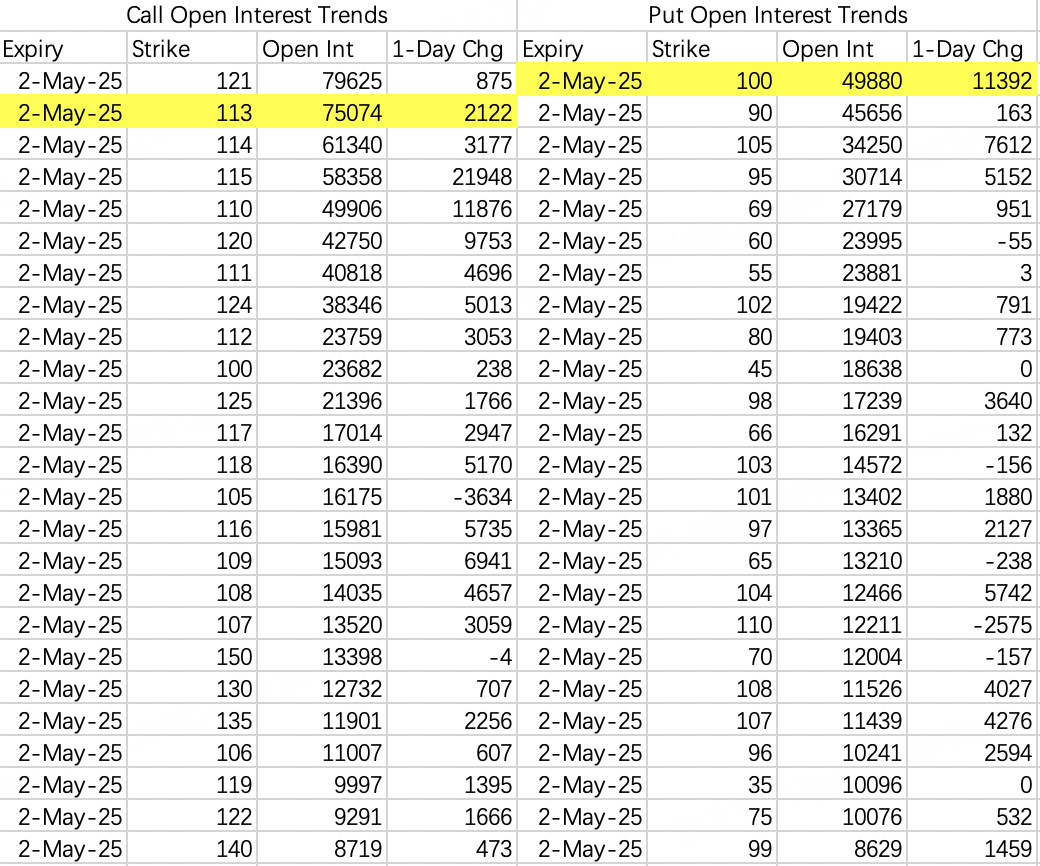

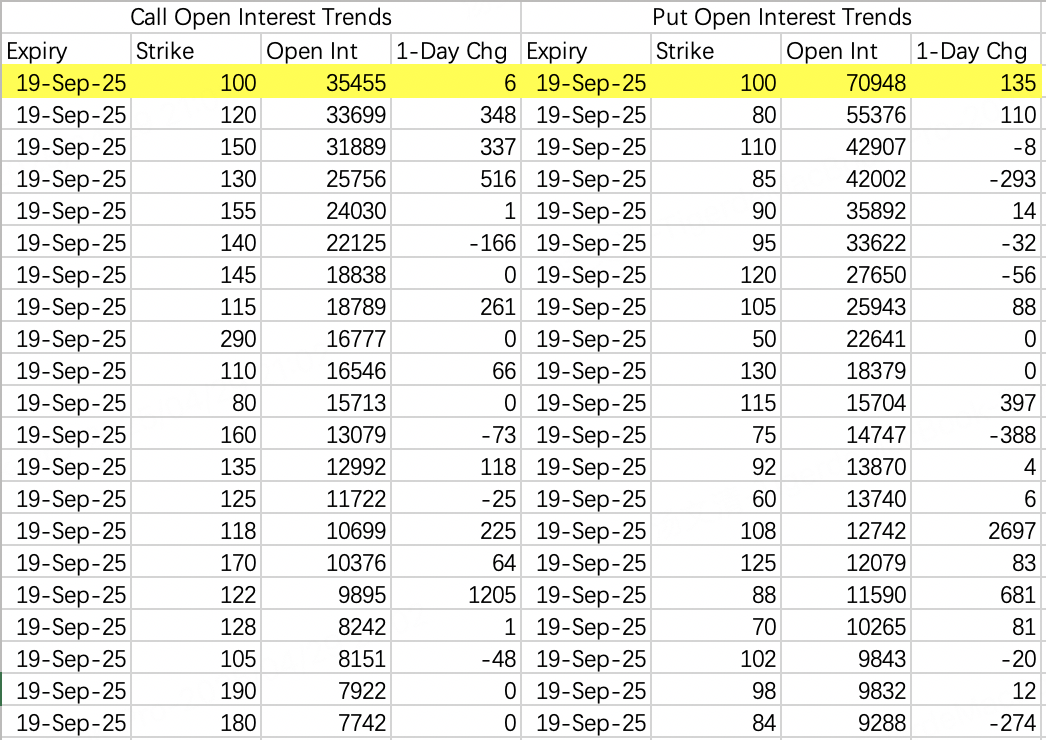

昨天盘中下跌,骗了一波100的看跌期权放量。不过就事论事,100未平仓增加说明英伟达回撤100概率变大,趋势或演变成大波动。

策略方面,应结合当前股价考虑,比如现价109应该考虑sell call 113 $NVDA 20250502 113.0 CALL$ 以上,等股价下跌再做sell put。

$NVDA 20250516 80.0 PUT$ 开仓2.59万手,为卖方操作,赌5月份不会有极端暴跌行情。

根据周一未平仓数据,英伟达本周收盘区间来到100~113。

另外拉一下9月未平仓数据,可以看出9月英伟达预期在100左右,恰好对应spy 530。所以近两个季度在规划交易策略时,需要比较严格的遵守高抛低吸。

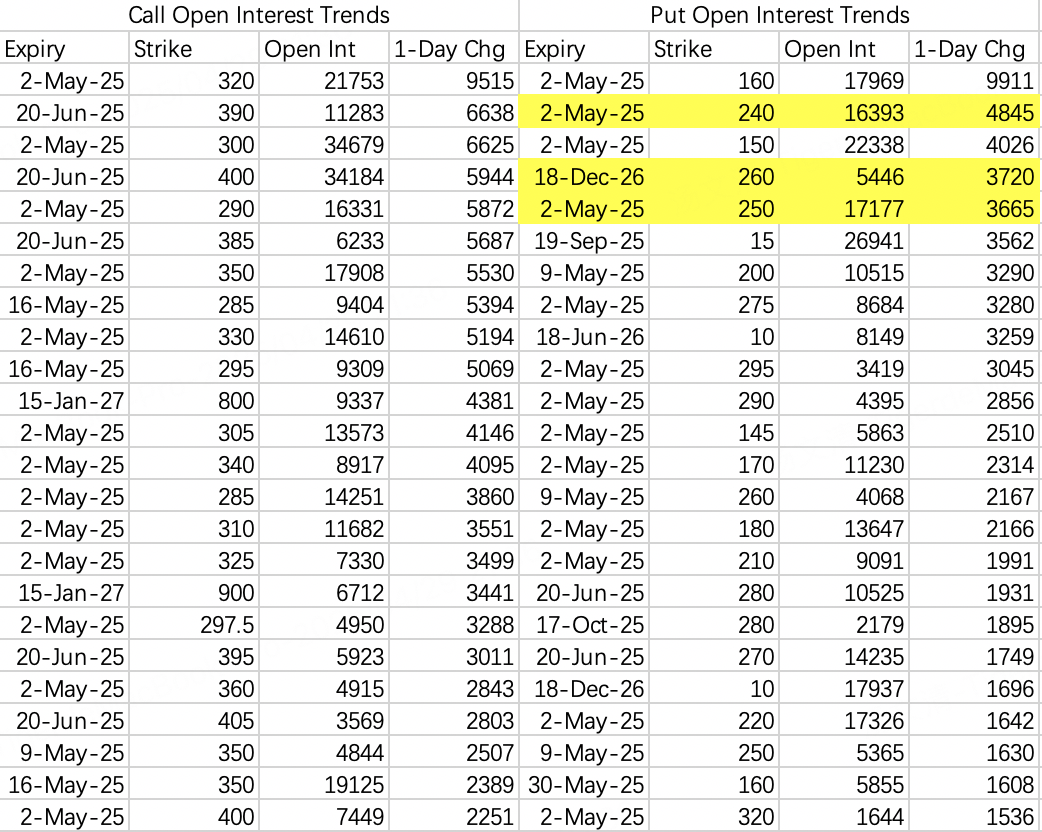

本周继续强势,稳定在240~290之间。

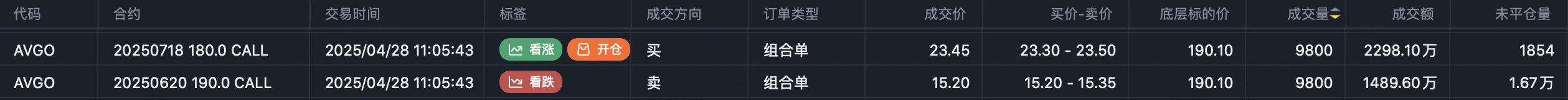

博通的long call大单roll仓了,坏消息roll 仓行权价降低了。

平仓卖出 $AVGO 20250620 190.0 CALL$ ,9800手

开仓买入 $AVGO 20250718 180.0 CALL$ ,9800手

精彩评论