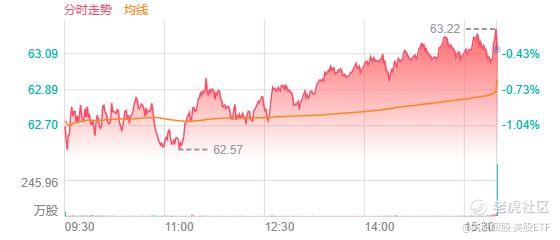

截至 2025 年 5 月 24 日,Cisco Systems(NASDAQ: CSCO) $思科(CSCO)$

股价为 $63.11,较前一交易日小幅下跌 0.22%。目前该公司本益比对应的市销率(P/S)约为 4.3 倍,引发市场对其估值是否合理的讨论。在评估是否值得投资 Cisco 时,投资人需更深入检视其近期财报表现与未来发展潜力。

财务表现与估值概况

Cisco 在 2025 会计年度第三季的营收达到 141.5 亿美元,年增 11%。非 GAAP 营业收入为 49 亿美元,年增 12%,营业利润率为 34.5%,展现出强劲的营运效率与获利能力。尽管如此,市销率达 4.3 倍仍属高位,需由实质成长动能来支持该估值水准。

分析师观点与公司前景指引

尽管财报数字亮眼,市场对 Cisco 的前景意见不一。New Street Research 将其评级由「买进」下调至「中立」,理由包括成长动能放缓与竞争压力上升。公司则维持乐观态度,预估 2025 全年营收将落在 565 至 567 亿美元之间,非 GAAP 每股盈余(EPS)预测在 3.77 至 3.79 美元之间。这些数据看似正向,但仍需与市场期待值与执行风险做综合比较。

AI 与资安业务成为成长主力

Cisco 在 AI 与资安领域的扩展已成为公司主要成长动能。2025 年截至目前,其 AI 相关收入已达 12.8 亿美元,全年目标为 16 至 19 亿美元,成长快速。这部分成长来自 Silicon One G200 晶片与 Nexus HyperFabric AI 解决方案的市场需求提升。同时,资安业务年增 54%,营收达 20 亿美元,主因来自整合 Splunk 及扩大 SASE(安全存取服务边缘)产品线。

产品组合与营收多元化

Cisco 正积极推动业务由硬体转向软体与订阅制服务,目前订阅收入已占整体营收的 57%。这种转型有助于提高营收的可预测性与毛利率,亦贴近业界从设备导向走向平台导向的长期趋势,提升公司抗景气循环的韧性。

市场竞争与定位分析

Cisco 所处的网路与资安市场竞争激烈,主要对手包括 Arista Networks、Juniper Networks、Palo Alto Networks 等。若要维持领先地位,Cisco 必须持续投入创新与策略并购。AI 与资安的资源布局是正确方向,但中长期仍需靠研发与产品差异化巩固市场占有率。

总体经济与企业 IT 支出影响

企业 IT 预算与总体经济景气对 Cisco 营运具有高度影响力。尽管生成式 AI 与资安需求成长强劲,但面对不确定的宏观经济与预算紧缩,客户下单态度可能趋于保守。Cisco 需持续强化其产品效益与性价比,以维持业绩成长弹性。

资本配置与股东回馈

Cisco 向来以稳定的股东回馈闻名。2025 年公司宣布每季发放现金股利 0.41 美元,年化殖利率约为 2.6%。同时扩大股票回购计划至 150 亿美元,展现对财务体质与未来现金流的信心,对中长期投资人具一定吸引力。

结语

Cisco 在 2025 年展现出转型成果与成长潜力,尤其在 AI 与资安领域的布局具备前瞻性,且订阅化营收模式带来稳定现金流。然而,估值偏高、产业竞争加剧与总经风险仍不可忽视。投资人应密切关注 Cisco 在创新与市场执行力上的表现,判断其是否具备驱动股价进一步上行的潜能。对于价值型与稳健型投资人而言,Cisco 仍具一定吸引力,但需建立在审慎评估后的配置策略上。

精彩评论

IBM公司市值2405亿美金,思科公司市值2500亿美金,都创新高了