近期,Amazon(NASDAQ: AMZN) $亚马逊(AMZN)$

在市场表现中持续领先。股价单日上涨1.9%,并在过去一个月内累计上涨超过3%,表现优于S&P 500指数与零售同业指数。虽然短线受到关税缓解与 Prime Day 热度的推动,然而真正值得关注的,是这波上涨背后是否反映出公司基本面与长期战略的进展,而不仅止于短期催化。

Amazon 宣布将于 2029 年前,在澳洲投资 130 亿美元建设 AI 数据中心,这不仅是其在澳洲史上最大规模的科技投资,更是 AWS 全球扩张战略的一部分。该投资将涵盖人工智慧运算基础建设、三座太阳能发电厂,以及区域云端能量部署能力的强化,旨在应对亚太地区日益增长的 AI 需求。这也延续了其在美国宾州、北卡罗来纳州与台湾等地的类似计划,凸显 AWS 正全力部署 AI 云端计算能力。

此举意在强化 AWS 从「公有云供应商」迈向「AI 基础设施领导者」的转型。根据财报显示,AWS 2024 年营收年增率达 19%,远高于整体电商业务的增长,显示 AI 与企业端运算需求正成为营运成长的核心动能。同时,Amazon 的营收结构也愈加多元,广告、Prime 订阅、物流与云端等业务共同支撑其稳健成长。分析师预估公司本季营收将达 1,620 亿美元,EPS 为 1.31 美元,整体动能延续。

然而,如此大规模的资本支出在短期内也可能对自由现金流造成压力。Amazon 全年总资本支出预计将超过 1,000 亿美元,其中宾州专案一地就占了 200 亿美元以上。这样的支出是否已纳入财测,或将对获利率产生压缩效应,将是投资人需密切观察的指标。

除了财务变数,地缘政治与监管风险也不容忽视。虽然澳洲是政策稳定的市场,但美中贸易紧张与全球资料主权政策仍可能对 AWS 的全球布局产生影响。此外,当地政府对于数据中心耗能、税收与碳排放的规范,也可能影响投资回报率。

面对竞争对手如 Microsoft Azure、Google Cloud 与 Oracle 的快速扩张,AWS 若要保住市占与利润,势必得在硬体架构、运算效率与 AI 训练环境上持续创新。Amazon 自研的 Trainium 与 Inferentia 晶片,将成为差异化的关键,能否有效吸引企业客户转移 AI 工作负载至 AWS,是未来观察重点。

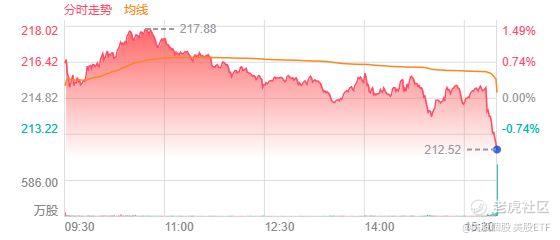

在估值方面,目前 AMZN 股价约在 215 美元上下,对比分析师平均目标价 240 美元,尚具 10–12% 的上行空间。花旗、Danelfin 等机构均给予「买入」评级,后者甚至以 AI 模型预估潜在涨幅至 239 美元。晨星则将其合理价位评估在 240 美元,说明市场对其基本面仍具中性偏多的预期。

但风险仍需警惕。若宏观经济疲弱导致消费支出减缓,电商业务将首当其冲;若企业 IT 预算缩水或 AI 导入时程放缓,也可能影响 AWS 的营收成长。同时,若 AWS 未能在 Blackwell 世代前率先获得市场主导地位,亦可能面临 AI 云端基础建设的领先地位动摇。

总结而言,Amazon 此次在澳洲的大型 AI 投资,象征著其从传统云端基础设施供应商,正式迈入全球 AI 运算布局的关键阶段。对于中长线投资人而言,观察 AWS 如何变现其基础建设、资本支出对自由现金流的影响,以及企业客户导入 AI 的速度,将成为研判其股价后市走向的核心指标。

若你正在关注 AI 云端基础建设的产业趋势,并想深入了解 Amazon 未来的资本配置与竞争优势,欢迎订阅《美股101》,我们将持续提供结合数据、趋势与战略视角的深度分析,帮助你在科技投资浪潮中精准定位。

精彩评论