2025年上半年,美股交出了一份亮眼的成绩单。标普500指数和纳斯达克综合指数不断刷新历史高点,在6月底双双创下年内新高。尤其是纳指,自4月低点以来反弹幅度超过38%,标普500也上涨了28%。

虽然上半年全球贸易局势曾一度紧张,特朗普提出重启高关税政策,引发市场对全球供应链重构和成本上升的担忧。但随着加拿大撤回数字服务税、欧盟释放和解信号,市场预期“贸易战”不会立即爆发,叠加AI科技乐观情绪,政策预期的托底以及宏观数据的温和配合,市场逐步回暖。

一、年初至今(YTD)主要指数表现(截至2025年6月30日):

标普500:+5.5%

纳斯达克综合:+5.5%

道琼斯工业平均:+3.6%

标普400中盘股:-0.6%

罗素2000小盘股:-2.5%

(数据来源:Briefing )

值得注意的是,尽管标普和纳指走势强劲,但整体上涨更多来自少数科技权重股拉动,中小盘表现分化明显,说明市场的“宽度”仍偏窄。

市场上涨的关键力量

1、苹果点燃AI行情再升级

6月底,彭博社报道称苹果正考虑借助外部AI力量升级新版Siri,这一消息迅速带动股价从200美元附近拉升至207.39美元,单日上涨逾2%。苹果市值庞大,其一举一动对指数影响深远。该消息不仅激发了科技股的买盘,也再度强化了市场对“AI 赋能巨头”的信心。

2、政治利好:减税+加杠杆

美国参议院通过了一项重要程序性投票,为《One Big, Beautiful Bill》的全面投票扫清障碍。该法案包括延长并永久化2017年减税措施、提高SALT扣除上限、增加5万亿美元债务上限等内容,整体被市场解读为财政宽松利好企业盈利的积极信号。

尽管美国国会预算办公室预计法案将新增3.3万亿美元赤字,但债券市场反应平稳,长短端美债收益率双双下行,缓解了市场对加息和通胀的担忧。

3、大型银行通过压力测试

美联储于6月底公布的年度压力测试结果显示,所有大型银行均顺利过关,为银行股回购与派息扫清障碍。高盛股价创下历史新高,金融板块成为当天表现最强的板块之一,反映出市场对银行资产质量与资本回报能力的信心提升。

下半年展望:降息预期成为最大看点

展望2025年下半年,美联储是否启动降息将是主导市场情绪的核心因素。高盛最新预期显示,美联储或将在9月开始降息,并在10月和12月继续跟进三次25个基点的下调。

若这一路径兑现,将进一步缓解融资成本、改善企业盈利预期,利多科技、金融和地产等利率敏感型板块。

不过,市场仍需警惕以下风险因素:

全球地缘风险仍存,尤其是中东、亚太地区局势紧张;

美股估值处于历史高位,若盈利增长无法兑现,高估值板块可能面临回调压力。

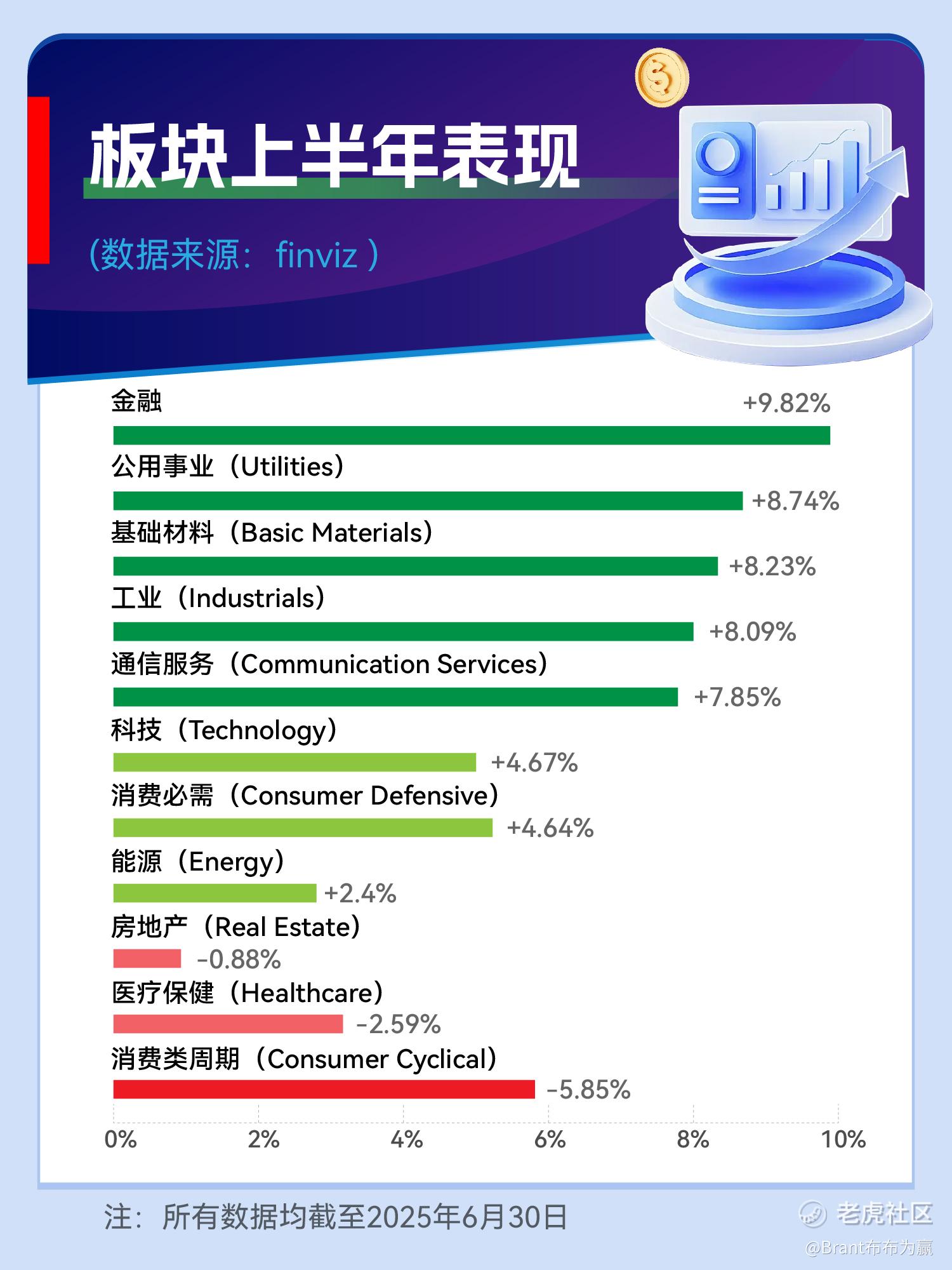

二、2025上半年行业风云榜 | 金融领涨,消费承压

在2025年上半年,标普11大板块中有8个实现上涨。其中金融、公用事业和基础材料板块领涨,涨幅均超过8%,而消费类板块则相对低迷,特别是消费类周期板块下跌近6%。在美联储降息预期升温和企业财报普遍超预期的背景下,防御类和高分红行业获得资金青睐,科技虽涨但未列前茅,而房地产和医疗板块表现则受限于利率与政策影响。

(数据来源:finviz,截止2025年6月30日)

金融(+9.82%):

在2025年上半年,美联储降息预期升温,市场预计9月起启动宽松周期。短端利率先行回落,长短利差从倒挂状态修复,银行净息差显著改善,叠加大银行压力测试全部通过,股东回报计划启动,金融板块成为上半年表现最强的行业。

公用事业(+8.74%)& 基础材料(+8.23%):

这两个板块通常被视为防御性板块,在通胀放缓和增长放缓中吸引了资金避险。基础材料也受益于全球制造业活动的温和复苏,比如铜、铝等涨价。

工业(+8.09%):

和制造业相关,受到AI基础设施建设、政府基建支出和航空恢复带动,特别是国防和运输设备类企业表现强劲。

消费类周期板块(-5.85%):

高利率+消费者信贷收紧对非必需消费支出(如汽车、家居、电商)造成明显抑制,特斯拉、耐克、亚马逊等在上半年并不强势。

三、2025上半年股票风云榜

1、涨幅领先的超大型股(市值 > 2000亿美元)

(数据来源:finviz,截止2025年6月30日)

AI与数据服务类公司(如PLTR、META、ORCL)领涨明显,受益于人工智能基础设施和大模型部署的持续推进。

工业与高端制造(如GE、IBM)也有强劲表现,与美国制造业回暖、基础设施投资有关。

烟草、医药等防御型股票(如PM、NVS)同样表现稳健,在不确定的宏观环境下获得资金配置青睐。

2、涨幅领先的大盘股(100亿美元 < 市值 < 2000亿美元)

(数据来源:finviz,截止2025年6月30日)

1)AI基础设施爆发式增长 —— CoreWeave、SMR、HIMS都紧扣AI核心逻辑;

作为AI算力提供商的“明星新贵”,CoreWeave(+307.65%)被广泛认为是“AI基础设施的台积电”,获得英伟达支持、并与OpenAI传出合作传闻。

2)科技金融重估 —— Robinhood、Circle;

3)能源与资源安全再定价 —— KEP、AU;

4)小众成长赛道爆发 —— ASTS(卫星通信)、TEM(创新药)。

3、表现最强的中盘股(20亿美元 < 市值 < 100亿美元)

(数据来源:finviz,截止2025年6月30日)

4、表现最强的小盘股(3亿美元 < 市值 < 20亿美元)

(数据来源:finviz,截止2025年6月30日)

精彩评论