昨夜美铜(COMEX期铜)价格出现罕见暴涨,盘中一度上涨超过10%,最高涨幅高达17%,创下历史新高。引发了市场哗然,一时间,大家都在讨论,到底是什么造成了美铜期货价格暴涨,这轮大涨的周期还会持续多久?

这一**涨背后,主要有以下几大核心驱动:

1. 美国关税政策突发刺激

美国总统特朗普突然在昨晚公开表示,考虑对进口铜征收高达50%的附加关税,这一消息远超市场此前预期,直接引发了市场的剧烈反应。

市场担忧关税落地后美国铜供应将出现结构性短缺,刺激贸易商和下游企业提前抢购、补库,导致美铜期货价格短线飙升。也就是说,关税消息直接改变了全球铜流向,美国成为全球铜资源的“虹吸口”,导致其他市场供应收紧。

2. 空头挤压与投机资金推动

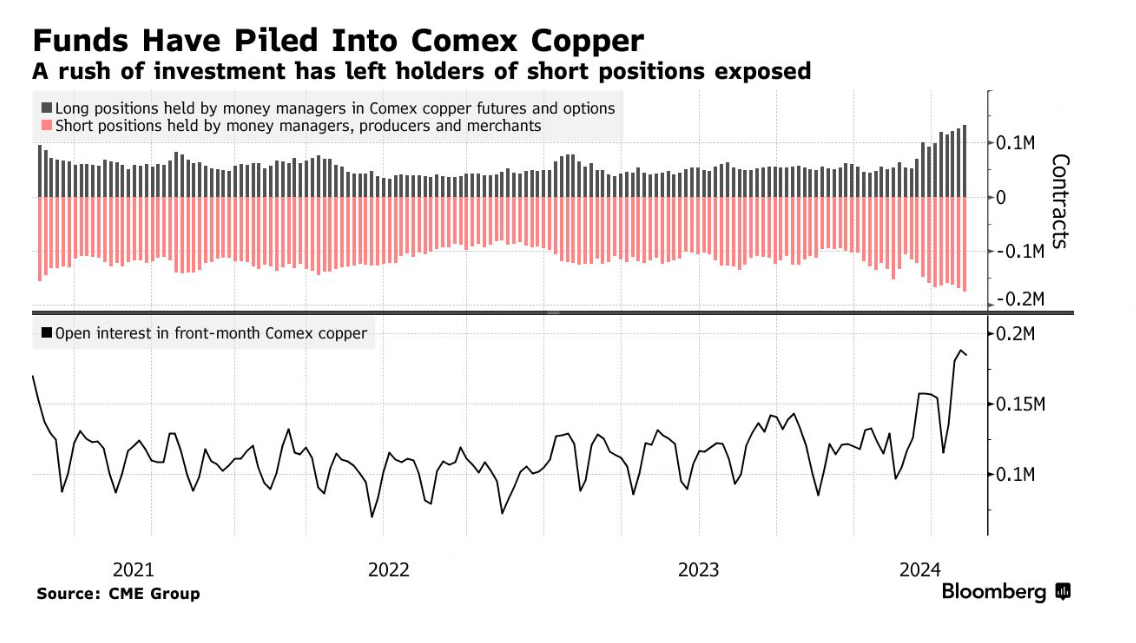

美铜期货市场近期投机性多头资金高企,逼空行情频现。大量空头被迫平仓回补,形成价格的恶性循环上行。

短时间内,多头资金持续加码,空头被动回补,形成“挤空”效应,推动美铜期价远超伦铜和沪铜。

周三上午,Comex 7月期铜合约飙升至创纪录的每磅5.128美元(每吨11305美元)。该合约的交易溢价也创下了高于Comex 9月合约的纪录——这种情况在商品市场上被称为现货溢价,是空头挤压的标志。

从长期的持仓数据看,大量机构在近几个月来在Comex建立了大量看涨铜的押注。到本周三,7月合约的价格飙升了10%,创下了该合约的历史新高,尽管LME的全球基准合约大体持平。

昨晚,纽约铜与伦敦铜价差一度拉大至每吨1200美元以上,远高于正常水平,突显了美铜市场的极端紧张局面。多美铜空伦铜的跨市场套利短时间急剧膨胀,造成市场价格极度失真。

3. 美元走弱与降息预期

美元指数近期大幅回落,跌破97大关,创下1973年以来最差半年表现。美元走弱提升了以美元计价的大宗商品吸引力。吸引全球资金流入。

美国“大而美”法案等财政刺激政策增强了市场对制造业和基建需求的乐观预期。市场对美联储年内降息预期升温,进一步刺激了有色金属的风险偏好和资金流入。

4. 现货供应紧张与物流扰动

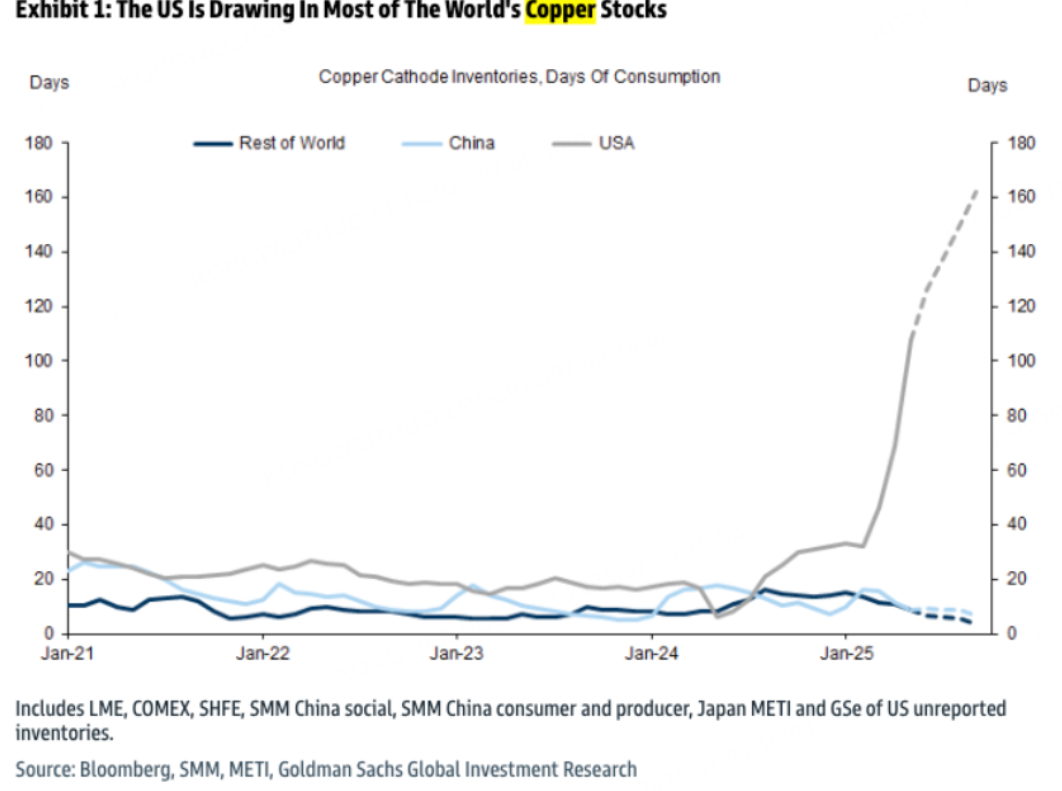

美国本土铜库存已被提前补库行为大幅推高,全球其他市场则出现区域性短缺。巴拿马运河、苏伊士运河等物流瓶颈亦加剧了供应紧张,运费提高。

今年以来美国铜进口量大增,全球铜流向美国,拉高了美国市场的现货溢价。

三、美国铜库存与期货价格结构

库存数据:美国铜库存已从年初的9.5万吨升至30-40万吨,库存天数从33天飙升至100天以上。

期货结构:美铜期货出现现货溢价(backwardation)极端扩大,7月合约较9月合约溢价显著,反映出短期供应极度紧张和逼空压力。

四、未来美铜走势展望

1. 关税落地前:高位震荡,波动加剧

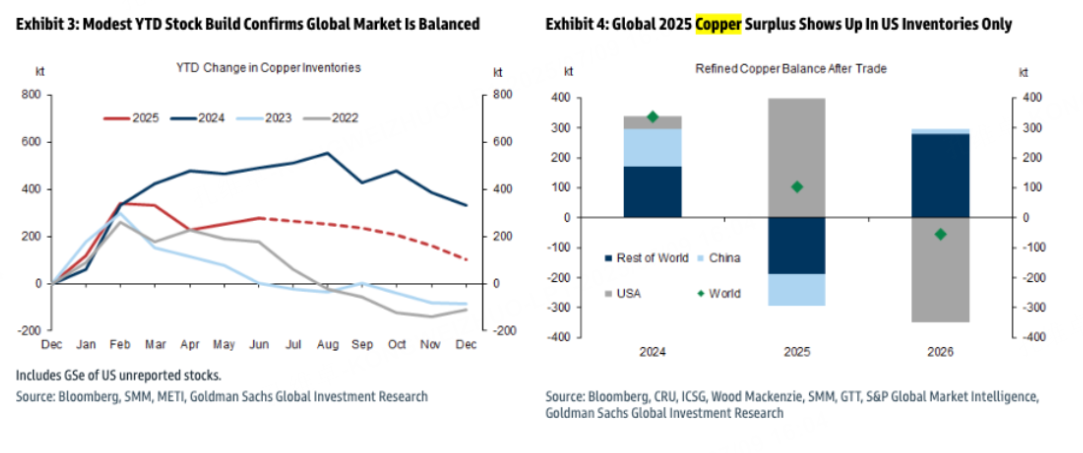

关税政策落地前,铜价大概率维持高位震荡,逼空行情仍有反复可能,短期内价差难以迅速收敛。美国库存高企,若关税如期实施,短期内美铜价格可能继续强于伦铜、沪铜。

2. 关税落地后:剧烈调整风险

一旦关税正式实施,美国市场将出现阶段性过剩,库存压力释放,COMEX铜价存在补跌风险,价差有望收敛。

3. 中长期:全球供需紧平衡,价格易涨难跌

长远看,全球电气化、绿色能源等新兴需求持续增长,铜长期供需缺口扩大,价格中枢有望上移。美国制造业回流、基建投资加大,将成为未来铜需求的主要增量。

五、伦铜、沪铜与美铜涨幅背离原因及影响

美铜暴涨主要受美国关税预期和逼空行情驱动,跨市场套利,多美铜空伦铜沪铜加剧了价格结构的失真,属于区域性、政策性溢价。全球铜资源短期“流向美国”,导致美铜现货和期货价格远超伦铜、沪铜,而后两者更多反映全球或中国本地供需。

总结:

昨夜美铜暴涨是多重因素叠加的极端行情,既有政策突发、资金逼空,也有供需错配和宏观环境共振。未来美铜走势将高度依赖美国关税政策的落地与库存消化,极端价差难以长期维持,投资者需警惕剧烈波动和套利风险。全球铜价中长期依然看涨,但短期美铜波动可能加剧全球市场的不确定性。

$NQ100指数主连 2509(NQmain)$ $SP500指数主连 2509(ESmain)$ $道琼斯指数主连 2509(YMmain)$ $黄金主连 2508(GCmain)$ $WTI原油主连 2508(CLmain)$

精彩评论