来源丨**大数据

招股书丨点击文末“阅读原文”

2025年9月23日,中微半导首次向港交所递交招股书,拟在香港主板上市,独家保荐人为中信建投国际。公司是中国领先的智能控制解决方案提供商,2025年上半年收入5.04亿元,净利润0.86亿元,毛利率31.08%。

**获悉,中微半导体(深圳)股份有限公司CHINA MICRO SEMICON (SHENZHEN) LIMITED(简称“中微半导”)于2025年9月23日在港交所递交上市申请,拟在香港主板上市。

这是该公司第1次递表香港,其已于2022年8月在A股科创板上市,目前市值超150亿人民币。

公司是中国领先的智能控制解决方案提供商,精于集成电路芯片的设计和交付,并以微控制器(「MCU」)作为产品的核心。凭借深厚的专业能力及创新带动的研发,公司为广泛应用场景提供高效能、具能源效益及成本效益的智能控制解决方案。

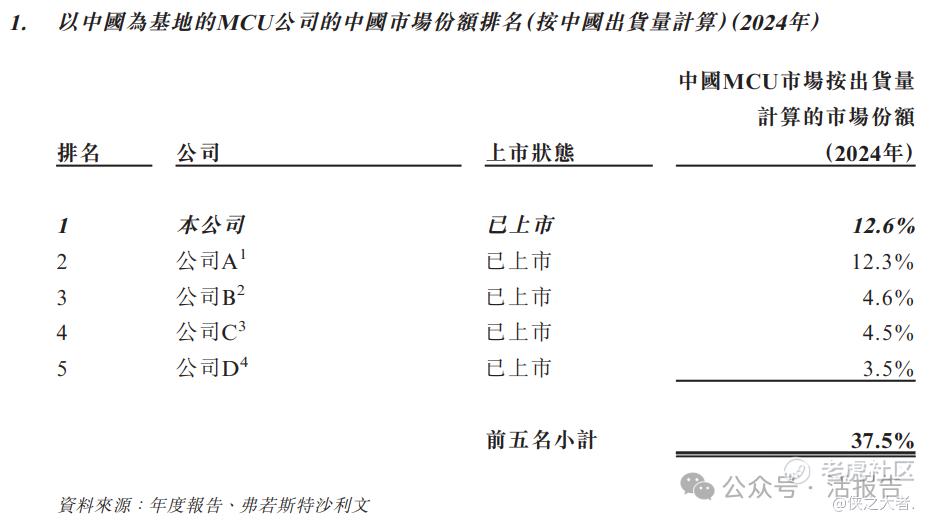

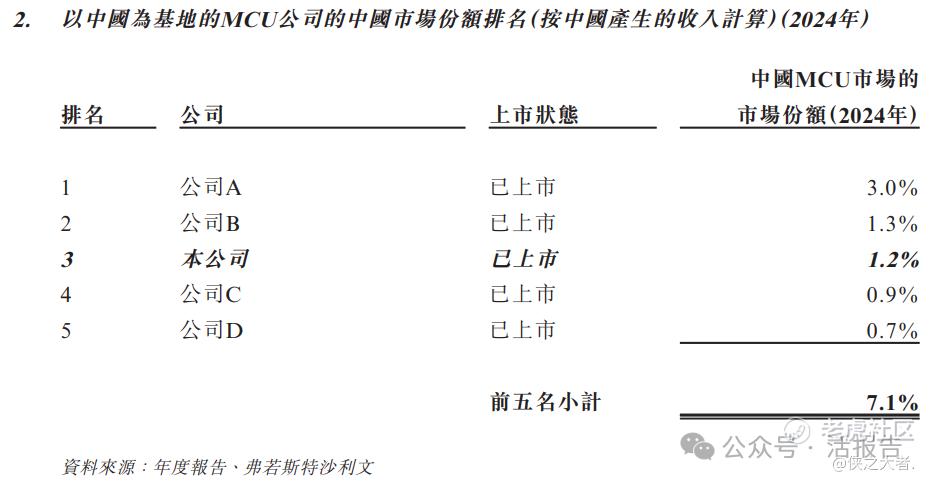

根据弗若斯特沙利文的研究资料,公司是国内最早自主研发设计MCU的企业之一。公司的先发优势与持续创新使其始终保持行业领先地位。以2024年出货量计,公司为中国排名第一的MCU企业,而以收益计则排名第三。

公司遵循无晶圆厂模式营运,主要提供MCU、SoC及ASIC产品,结合嵌入式算法及支持软件,提供一站式智能控制解决方案。此外,还提供开发工具等相关产品,协助客户将公司的解决方案无缝整合至最终产品,并加速产品上市时间。

于往绩期间,公司实现年出货量超过24亿颗,服务超过1,000名客户,涵盖各种应用场景。于2022年、2023年及2024年以及截至2025年6月30日止六个月,客户留存率分别保持在66.0%、64.6%、73.2%及83.2%。

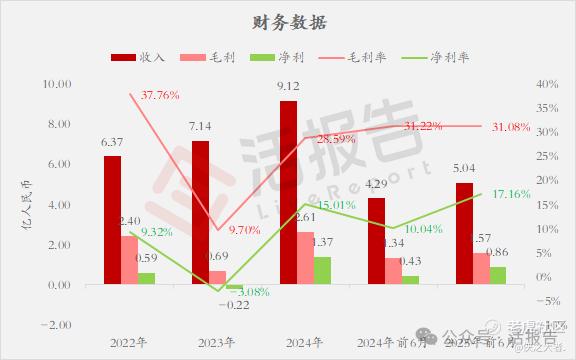

财务业绩

截至2024年12月31日止3个年度、2024年及2025年前6个月:

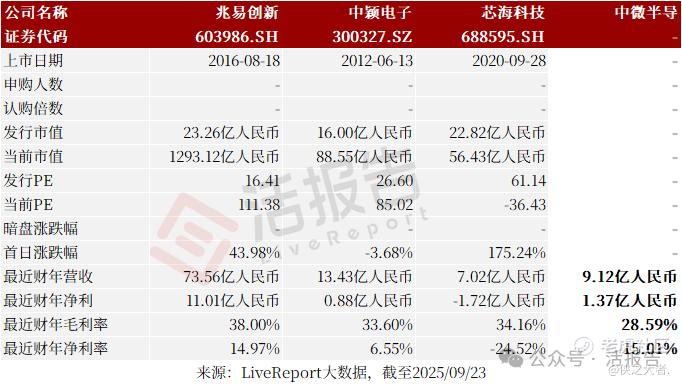

收入分别约为人民币6.37亿、7.14亿、9.12亿、4.29亿、5.04亿,2025年前6月同比+17.56%;

毛利分别约为人民币2.40亿、0.69亿、2.61亿、1.34亿、1.57亿,2025年前6月同比+17.02%;

净利分别约为人民币0.59亿、-0.22亿、1.37亿、0.43亿、0.86亿,2025年前6月同比+100.98%;

毛利率分别约为37.76%、9.70%、28.59%、31.22%、31.08%;

净利率分别约为9.32%、-3.08%、15.01%、10.04%、17.16%。

行业情况

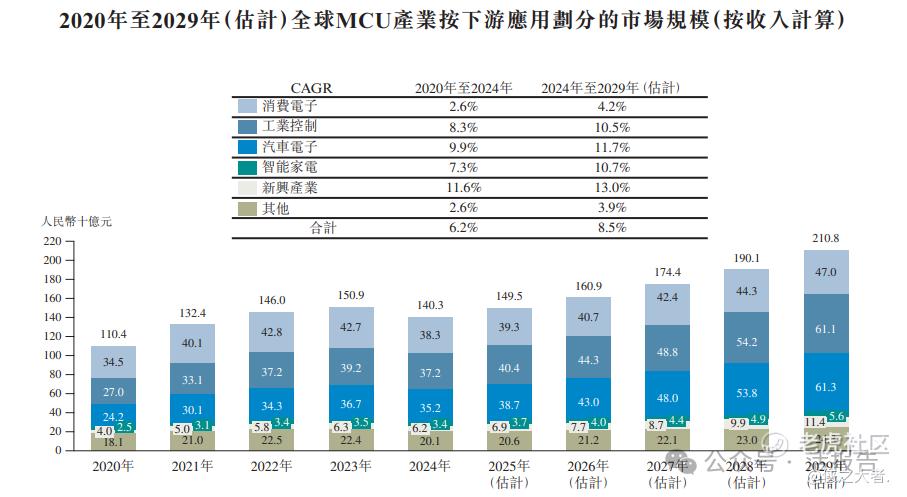

据弗若斯特沙利文(Frost & Sullivan)的资料,在2020年至2024年间,全球MCU产业的市场规模由2020年的人民币1,104亿元扩大至2024年的人民币1,403亿元,CAGR为6.2%。至2029年,全球MCU产业的市场规模预计将达人民币2,108亿元,CAGR为8.5%。

于2024年,公司按中国境内收入计在中国8位MCU企业中排名第一,市场占有率达2.3%;按中国境内出货量计在中国8位MCU企业中排名第一,市场占有率达16.4%;按中国所得收入计在中国消费性电子产品MCU企业中排名第二,市占率达2.1%;按中国所得收入计在中国智能家电MCU企业中排名第一,市占率达6.9%。

可比公司

同行业IPO可比公司有:兆易创新、中颖电子、芯海科技等。

董事高管

董事会现时由六名董事组成,包括三名执行董事及三名独立非执行董事。

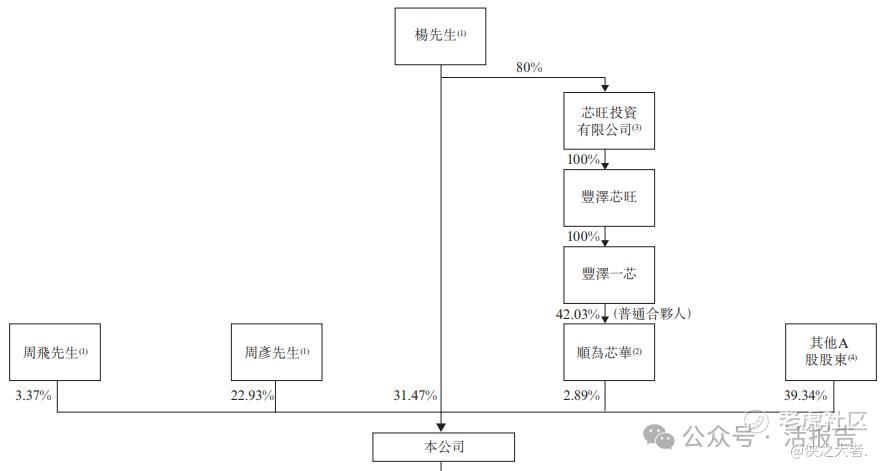

主要股东

IPO前,公司的股东架构中:

杨先生、周彦先生、周飞先生、顺为芯华、丰泽一芯、丰泽芯旺及芯旺投资有限公司构成的控股股东集团持股约60.66%;其他A股股东合计持股39.34%。

中介团队

据**大数据统计,中微半导中介团队共计8家,其中保荐人1家,近10家保荐项目数据表现不错;公司律师2家,综合项目数据整体一般。整体而言中介团队历史数据表现尚可。

(本文首发于活报告公众号,ID:**)

精彩评论