一、从十元店到 IP 集合店:名创优品的华丽转身

当上海 MINISO LAND 门店里,身着 JK 制服的女生对着哈利波特联名盲盒犹豫不决,巴黎塞纳河畔的诗词卷轴装置吸引路人驻足拍照,很难想象这个如今以 “全球 IP 联名集合店” 自居的品牌,十年前还顶着 “十元店” 的标签。2024 年财报显示,名创优品营收达 170 亿元,其中 IP 产品销售占比高达 83%,毛利率攀升至 44.9%,较转型前实现翻倍增长。这场从低价零售到 IP 运营的跨越,让资本市场不禁追问:它会成为下一个泡泡玛特吗?

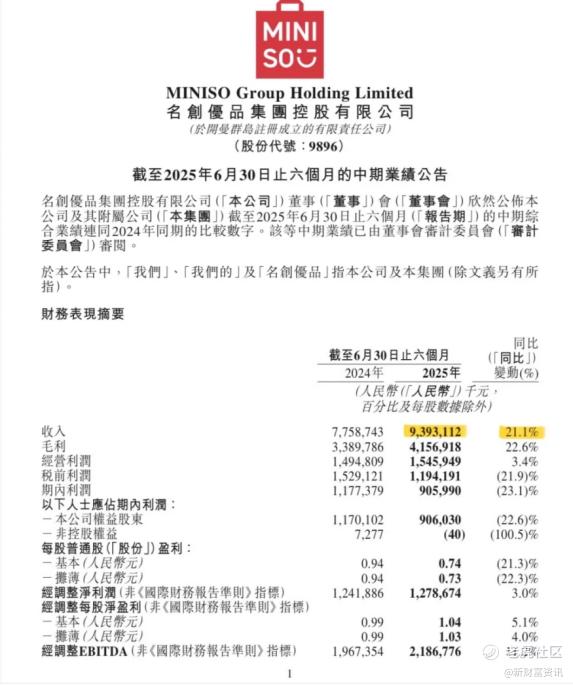

二、转型成绩单:IP 与出海的双轮驱动

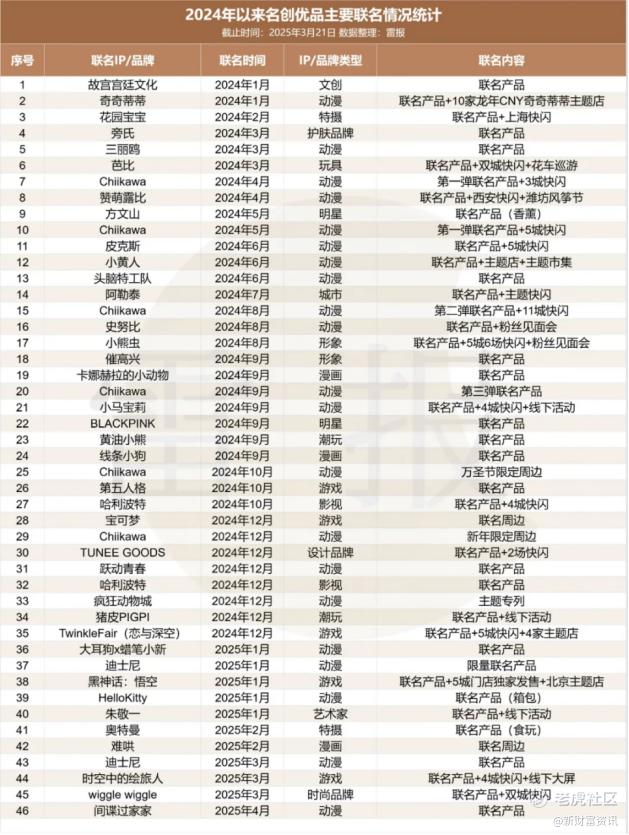

名创优品的转型逻辑清晰地印在财务数据中。2024 年,海外市场收入达 66.7 亿元,同比激增 42%,美国市场三年复合增长率突破三位数,英国市场 GMV 实现翻倍增长,海外门店总数已突破 3300 家,覆盖 112 个国家和地区。支撑全球化扩张的核心动力,正是其高举高打的 IP 战略 —— 累计与迪士尼、皮克斯、《王者荣耀》等 150 多个 IP 合作,每年上新超 1 万款 IP 产品,从草莓熊毛绒玩具到《黑神话:悟空》衍生品,形成了覆盖全年龄段的产品矩阵。

IP 战略直接催化了盈利能力的跃升。2024 年毛利率同比提升 3.7 个百分点,Q4 更是创下 47% 的历史新高,这背后是 IP 产品溢价能力的显现:普通香薰售价 29.9 元,而迪士尼联名款能卖到 49.9 元仍供不应求。中金证券调研发现,上海 MINISO LAND 门店工作日上午客流持续爆满,哈利波特系列上架即售罄,预计月销售额超千万元,成为大店战略的标杆。国海证券更是预测,2025 年其经调整净利润将达 32 亿元,对应 PE 仅 12.8 倍,估值性价比显著。

三、与泡泡玛特的本质差距:IP 运营的 “轻” 与 “重”

但将名创优品等同于 “下一个泡泡玛特”,显然忽略了两者商业模式的核心差异。雪球的对比分析揭示了关键真相:泡泡玛特是 “IP 创造 - 运营 - 衍生” 的闭环构建者,自有 IP 收入占比 96%,Molly 等四大 IP 贡献超 50 亿收入,凭借情感绑定实现 71.3% 的超高毛利;而名创优品本质是 “高效 IP 搬运工”,70% 依赖外采 IP,需支付高额版权金与分成,哈利波特系列仅给迪士尼的分成便达双位数。

这种差异直接体现在经营效率上。2025 年 Q1,名创优品利润暴跌 28.5%,主因 IP 授权成本增速(40%)远超营收增速(19%);反观泡泡玛特,凭借 C2M 模式精准匹配用户偏好,IP 开发周期缩短至 3 个月,完美契合 Z 世代兴趣迭代节奏。单店效率差距更为悬殊:名创优品全球门店超 6600 家,是泡泡玛特的 77 倍,但国内同店 GMV 呈高个位数下滑;泡泡玛特一线城市单店日均客流超 2000 人,单店坪效是名创优品的 5 倍以上。

用户心智占领的差异更为深远。泡泡玛特通过艺术家签约、潮玩展运营,将 IP 打造成 “信仰符号”,核心用户年均消费超 5000 元;名创优品的 IP 产品仍难逃 “促销工具” 属性,消费者更多因 “性价比 + IP 加持” 买单,复购依赖新品迭代而非情感连接。正如业内评价:“泡泡玛特卖的是 IP 文化,名创优品卖的是 IP 周边”。

四、港股估值逻辑:成长潜力与风险的博弈

当前港股市场对名创优品的估值,正徘徊在 “零售股” 与 “IP 股” 的交叉地带。摩根大通将其目标价上调至 43 港元,评级升至 “增持”,核心依据是海外扩张动能与 7.6% 的股东回报率;中金则看好 IP 联名与出海双主线,将目标价提至 44.6 港元,认为其 “跑赢行业”。支撑乐观预期的,是 TOPTOY 业务 45% 的同比增速与 276 家门店的规模,以及与**云合作构建的数字化生态,为 IP 运营提供技术支撑。

但风险同样不容忽视。国内同店销售承压显示 IP 流量尚未完全转化为持续购买力,2024 年 12 款 IP 产品中 7 款销量未达预期,暴露了外采 IP 滞后于潮流变化的短板。海外直营市场投入加大导致费用率攀升,2024Q4 销售费用同比激增 38.6%,若欧美消费复苏不及预期,可能影响盈利兑现。此外,与永辉超市的股权合作虽有望提升投资收益,但零售行业的不确定性仍需警惕。

五、结论:不是泡泡玛特,而是 IP 零售新物种

站在港股投资视角,名创优品不会成为下一个泡泡玛特,它正走在一条更具想象力的 “IP 零售” 道路上。其核心竞争力并非 IP 孵化能力,而是将中国供应链优势、全球渠道网络与 IP 内容整合的能力 —— 用 44.9% 的毛利率实现规模化扩张,用 3000 多家海外门店成为中国 IP 出海的 “桥头堡”,这种 “供应链 + IP + 渠道” 的复合模式,在 A 股港股市场均属稀缺标的。

摩根大通将估值方法从现金流折现改为市盈率,或许正是看到了这种转型的价值 —— 当 “十元店” 的标签彻底褪去,一个年销 170 亿、覆盖百国市场的 IP 零售巨头正在崛起。对于投资者而言,与其纠结它是否成为泡泡玛特,不如关注其 IP 合作的持续性、海外单店效率的提升,以及 TOPTOY 能否复制潮玩市场的成功。毕竟在兴趣消费的浪潮中,能把 IP 做成 “日常刚需” 的企业,同样值得期待。

精彩评论