他这里谈到的股市不是美股,是大A。

我的观点倾向于,手握现金也不太安全。毕竟我深谙人性,踏空股市所带来的痛苦,实际上比被套更难受,最终很可能就导致追高接盘。

这里的大A确实有调整需求,但是各位的思路往往局限于空间维度,难道不可以用时间来换吗?

也就是说,这里的调整完全可以有长度,没深度。类似的行情,咱们今年在黄金的4月-8月的走势,是不是已经见过?

客观的来说,这里重仓的风险与空仓的风险也差不多五五开吧,持仓不动我认为是最优解。

近期的成交量下降,明显是市场的流动性有些不够了。所以今天看到央妈的公告,我就感觉明天又是加鸡腿的一天。

当然,我们国内的事情好调控,关键是海外市场啊。近期大家是不是发现了,虚拟币集体下挫,美元指数走高接近100,金价逐渐脱离4381高位,正在震荡寻找低点,美股也有些上攻乏力的感觉?

问题就出在美国政府停摆,关键还不是停摆,而是停摆的时间快破纪录了。停摆的时间越长,对实体经济也好,对美联储未来的货币政策也罢,乃至于对于金融市场的负面冲击,也会越来越大。

11月4日,美国政府停摆进入第35天,追平特朗普第一任期创下的历史最长纪录,接下来大概率是要创出新的停摆时间纪录。

近几十年来,政治极化的国会导致政府停摆频发,此次作为1981年以来的第15次停摆,国会共和党与民主党持续互相指责,僵局难解,在国会参议院的13次投票中均未能通过共和党提出的一项临时拨款法案。

国会预算办公室预估,若停摆再持续一周,美国经济将损失110亿美元。缺乏联邦数据使美联储在制定政策时难以精准把握就业和经济状况。

事实上,美国正面临一场日益严峻的流动性危机,尽管美联储已宣布结束QT,但资金面压力未缓解反而持续恶化。在这背后,美国政府停摆正抽干市场流动性,其效果堪比多次加息,但这也为年底风险资产反弹埋下了伏笔。

一方面,11月3日,美联储常设回购工具(SRF)使用量达到147.5亿美元,为该工具常设化以来第二高,上周五创下503.5亿的历史新高。

另一方面,担保隔夜融资利率SOFR利率10月31日飙升22个基点至4.22%,远高于美联储3.9%的超额准备金利率,利差扩大至32个基点,创2020年3月以来最高。

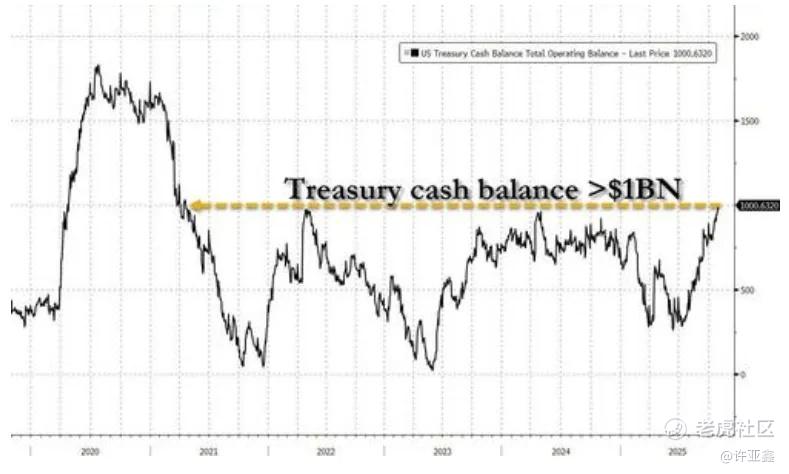

这表明尽管美联储上周降息,市场实际融资成本却如同从未降息。流动性紧张的核心原因在于政府停摆迫使财政部在过去三个月将现金余额从3000亿美元增至1万亿美元,吸干了市场流动性。

美联储储备金降至2.85万亿美元,创2021年初以来最低,外国商业银行现金资产更是在四个月内骤降超3000亿美元。

货币市场多项核心指标显示,美国金融体系流动性已降至危险水平。

高盛和花旗预计政府停摆有望在两周内结束。一旦政府重新开放,财政部将释放数千亿美元现金流入市场,这种"隐形量化宽松"可能引发风险资产的大规模抢购,推动股市在年末大幅上涨。

反之,如果停摆持续下去,一旦金融市场的流动性危机爆发,那么所有的风险资产将无一幸免。

$NQ100指数主连 2409(NQmain)$ $道琼斯指数主连 2409(YMmain)$ $SP500指数主连 2409(ESmain)$ $黄金主连 2408(GCmain)$ $WTI原油主连 2408(CLmain)$

精彩评论