来源丨**大数据

招股书丨点击文末“阅读原文”

2025年12月18日,岸迈生物-B第2次向港交所递交招股书,拟在香港主板上市,联席保荐人为中信证券、招银国际。

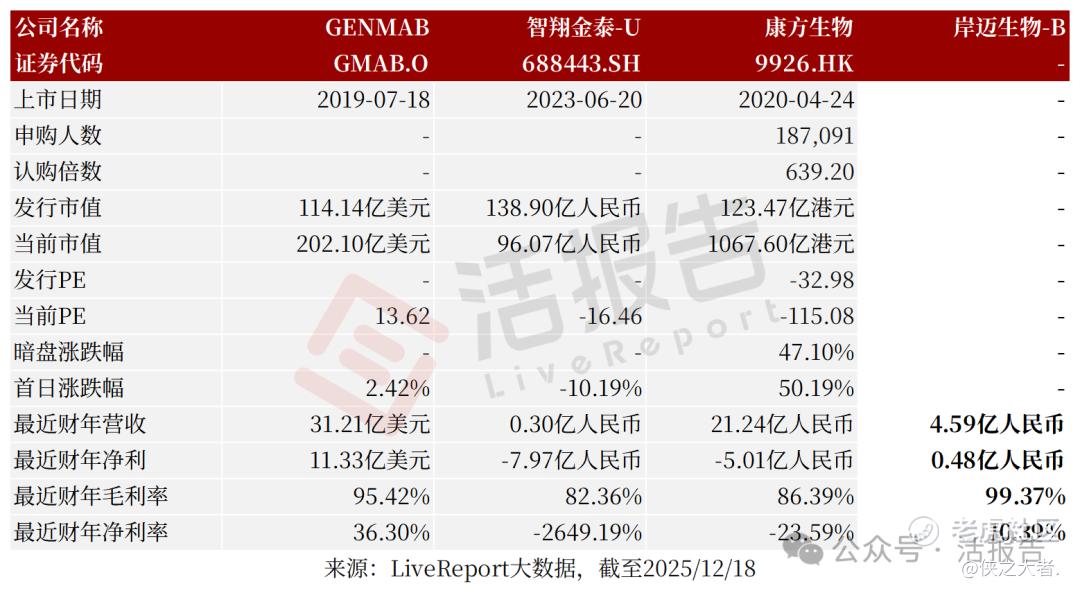

公司是处于临床阶段的生物技术公司,2024年收入为4.59亿人民币,净利润为0.5亿元。

公司是2015年成立的,是一家处于临床阶段的生物技术公司,专注于开发治疗各类癌症和自身免疫性疾病的双特异性抗体。

公司自主研发的管线包括三款处于临床阶段的候选药物,包括:

(i)核心产品EMB-01(靶向EGFR/cMET),用于治疗结直肠癌;

(ii)两款基于T细胞衔接器的关键产品EMB-06(靶向BCMA/CD3),用于治疗多发性骨髓瘤(「MM」)和EMB-07(靶向ROR1/CD3),用于治疗淋巴瘤及实体瘤;

(iii)四款临床前候选药物EM1032(靶向ALPP(G)/CD3)、EM1034(靶向LY6G6D/CD3)、EM1039及EM1042。

公司的核心业务模式为运用在该领域近十年的经验,利用其拥有专有权的双抗平台和CD3结合域库技术的差异化工具箱,发现、开发及商业化公司的双特异性抗体和T细胞衔接器。

根据弗若斯特沙利文的资料,自2023年底起,公司已建立多个全球对外授权合作,总交易价值超过21亿美元,于T细胞衔接器领域中排名全球第二。

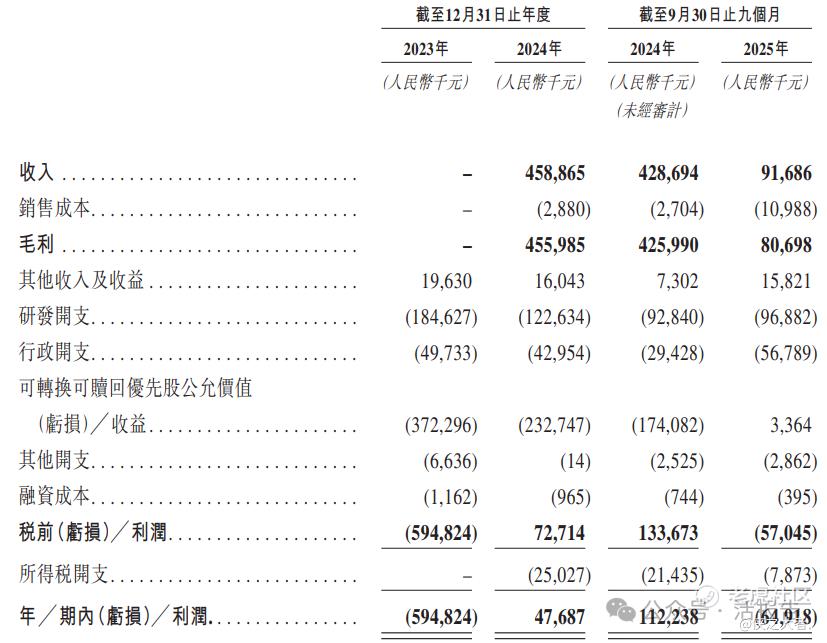

财务业绩

截至2024年12月31日止2个年度、2024及2025年前9个月:

收入分别约为人民币0.00亿、4.59亿、4.29亿、0.92亿,2025年前9月同比-78.61%;

毛利分别约为人民币0.00亿、4.56亿、4.26亿、0.81亿,2025年前9月同比-81.06%;

研发分别约为人民币-1.85亿、-1.23亿、-0.93亿、-0.97亿,2025年前9月同比+4.35%;

净利分别约为人民币-5.95亿、0.48亿、1.12亿、-0.65亿,2025年前9月同比-157.84%;

毛利率分别约为-、99.37%、99.37%、88.02%;

研发费用率分别约为-、26.73%、21.66%、105.67%;

净利率分别约为-、10.39%、26.18%、-70.80%。

公司未实现商业化,2024年产生收入来自公司对外授权及合作协议,包括与(i)EMB-06许可及合作协议及Candid协议项下的预付款;(ii)Almirall协议项下的预付款及里程碑付款。

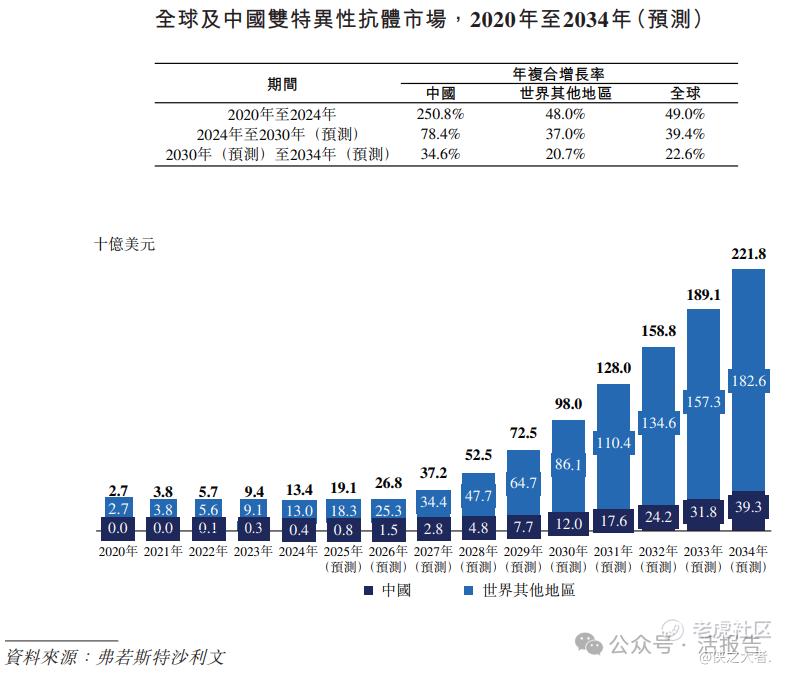

行业概况

根据弗若斯特沙利文(Frost & Sullivan)的报告,全球双特异性抗体药物市场由2020年的27亿美元增至2024年的134亿美元,年复合增长率为49.0%,;预计到2030年将达到980亿美元,年复合增长率为39.4%;预计到2034年将达到2,218亿美元,2030年至2034年的年复合增长率为22.6%。

截至最后实际可行日期,由杨森研发的埃万妥单抗是全球首款上市的EGFR/cMET双特异性抗体,已获批用于治疗NSCLC,目前正处于CRC的Ⅲ期临床开发的领先阶段。EMB-01是全球最早进入CRC Ⅱ期临床试验的EGFR/cMET双特异性抗体之一。

可比公司

同行业IPO可比公司:GENMAB、智翔金泰-U、康方生物

董事高管

董事会将由五名董事组成,包括一名执行董事、一名非执行董事及三名独立非执行董事。

主要股东

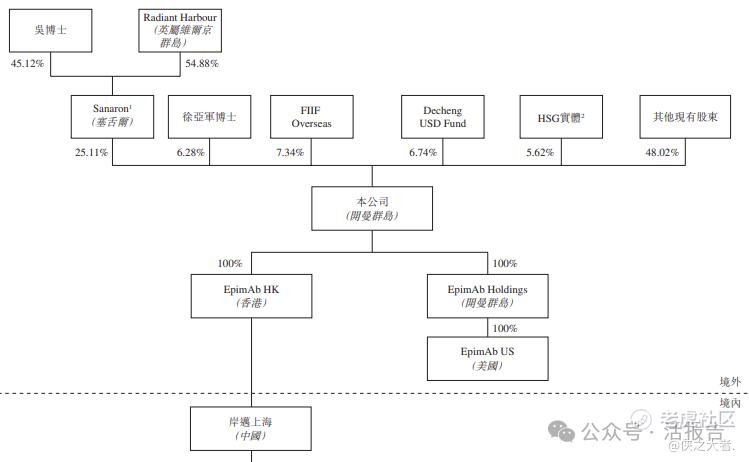

吴博士、金女士及其信托Sanaron持股45.12%,徐亚军博士持股6.28%;

国投创新通过FIIF Overseas持股7.34%、德诚资本创始人兼董事总经理崔相民博士通过Decheng USD Fund持股6.74%、红杉中国持股5.62%等。

融资历程

公司历经多轮融资,在2022年4月的可换股票据融资中,公司的投后估值约4.92亿美元。

中介团队

据**大数据统计,岸迈生物中介团队共计10家,其中保荐人2家,近10家保荐项目数据表现尚可;公司律师共计3家,综合项目数据表现有待提升。整体而言中介团队历史数据表现普通。

(本文首发于活报告公众号,ID:**)

精彩评论