前几天的投资者:再不买白银我就是狗。

今天的投资者:再买白银我就是狗。

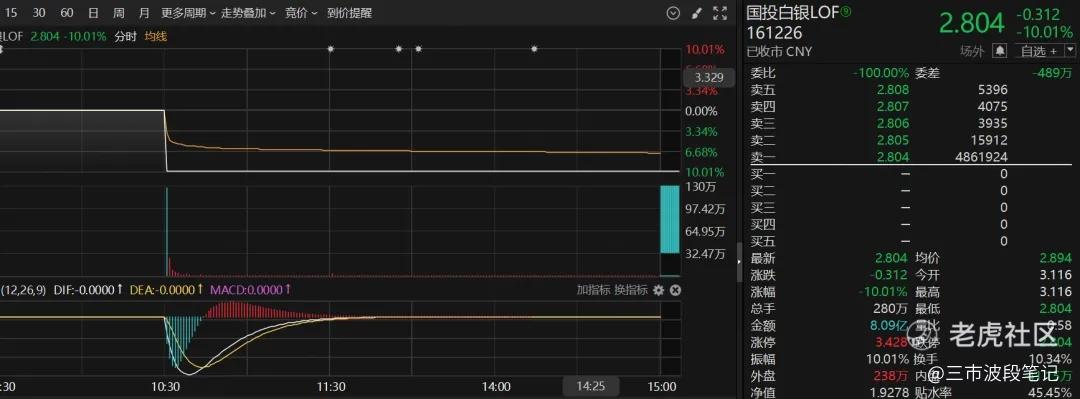

在有色金属的情绪狂潮下,不出意外的,结算时刻终究到来:

开盘跌停,散户基本是跑不出来的,接近9亿的跌停封单,预示着明天大概率还是一字...

最惨的还不是这个,最惨的是即便今天跌停,这支白银LOF依旧还有高达45%的溢价率。自己算算还要跌多少才能回到正常溢价率吧。

周一这篇文章的含金量还在提升:过去10年,圣诞行情一定会涨?

好了,白银我们暂时翻篇,今天来说一个前瞻性的机会,这种就是我经常给大家说的买在无人问津处的机会了。

先看一个事件:

据称,英伟达据称用200亿“收购”了 Groq。为什么“收购”打引号?因为并没有真的买入 Groq 整家公司,只是挖走了主要高管+授权IP+反垄断+监管等。

帮大家问两个问题:

-

Groq 是干什么的?

-

英伟达这个操作对于它自身和一些竞争对手意味着什么

-

这件事利好哪些公司?利空哪些公司?

1、Groq 是干什么的?

Groq是一家做 A 推理芯片(Inference Accelerator)的美国半导体初创公司,核心卖点是:极端确定性、超低延迟的计算架构。

它本质上是 ASIC 路线,和英伟达 GPU 走的是两条完全不同的技术哲学。

2、英伟达这个操作的意义是什么?

英伟达做这事儿有几个意义,本质上英伟达可能想要的不是 Groq 芯片,而是:

A. 绕开 HBM + CoWoS 的一条备胎路线

当前最大瓶颈是 HBM + CoWoS,如果推理端能不依赖这套体系,那么扩产速度直接上一个维度。

B. 把确定性推理从 GPU 中剥离

GPU:灵活、通用、昂贵,而 Groq:固定、快、可控

C. AI Factory 的模块化

GPU:训练 + 复杂推理

Groq-like ASIC:固定推理、端侧 / 机器人 / 小模型、跑量型 workload

3、利好哪些公司?利空哪些公司?

这部分可能会涉及到一些半导体的知识,看不懂没关系,看后面的总结即可。

A. 先说利好的方向:

(1)ASIC / 定制芯片 / AI 推理相关设计能力

英伟达主动引入 Groq 路线,本身就是承认 GPU 不是所有推理场景的最优解。推理端开始出现 “训练 ≠ 推理” 的更清晰分工。可以这么理解,AI 下半场 = 推理 + 定制化。

因此,AI ASIC设计,定制加速器(Inference-focused),Chiplet模块化架构设计,这三个板块相对受益。

(2)先进逻辑制程(不依赖 CoWoS 的那部分)

这部分原因是 Groq 路线,不用 HBM,不依赖 CoWoS,但重度依赖逻辑密度 + SRAM工艺。这样做不受 CoWoS 产能限制,更容易Scale out。

这点就强利好英特尔了,毕竟 SRAM 是 Intel 强项。

从另一个角度来看,这也是英伟达不完全押注台积电先进封装的信号之一。

B. 利空方向:

(1)HBM / DRAM 弹性最大的那一段

如果未来出现小模型,私有化部署,边缘推理,固定任务推理,那么 HBM并不是最优解了,DRAM 用量也可能被压缩。相当于利空 “AI 推理 = 堆内存”这套估值逻辑。

C.利好的美股公司

第一是博通(AVGO)。博通是 AI ASIC 最大受益者,目前已经在给Google,Meta,ByteDance,OpenAI(传闻)做定制加速器。

这次收购事件相当于 Groq 路线被英伟达官方背书,ASIC 推理路线被正名。

这是目前最干净的一条逻辑。

第二是英伟达。它这套逻辑是把“非最优场景”从 GPU 体系中剥离,保住 GPU 在训练 + 高端推理的统治力。

类似把 CPU + GPU + DPU 变成 GPU + DPU + ASIC(Groq-like)。

第三是 Marvell(MRVL)。核心原因是 Marvell 强项在:定制 ASIC,数据中心互连和高速 I/O。Groq 的“弱内存、强互连”路线,正好吃 MRVL 的能力圈。

如果 AI 推理开始分化,MRVL 是“第二梯队里最纯的”。

第四是英特尔(INTC)。Groq 的 SRAM,对英特尔代工更友好。英特尔SRAM 工艺底子强,不靠 CoWoS,18A 也正在赌高密度逻辑。

注意这里利好的是 Intel Foundry(IFS),不是 PC CPU。

D.利空的美股公司

第一是过度绑定HBM高端封装叙事的公司,比如Applied Materials(AMAT),Lam Research(LRCX)。

第二是纯 GPU 竞争、但缺乏系统能力的玩家,美股里主要就是 AMD 相对英伟达。

原因是 AMD 虽然在 GPU 上和英伟达竞争,但生态、系统整合弱于英伟达。而英伟达可以GPU、NVLink、ASIC(Groq)、软件栈。

如果 AI 进入 “系统工程 + 多芯片协同”的时代,那么英伟达的优势扩大,AMD 的单点 GPU 性价比叙事被稀释。

第三自然是存储类公司,比如SK Hynix、美光(MU)这些。对 MU 来说,短期基本面 OK,但中期估值天花板就会开始被讨论。

E.利好的大A板块

利好:英伟达链、CPO、半导体的 ASIC 和 Chiplet 概念。

以上是事件机会,但是最近日本继续加息的预期开始被拔高。动性和事件机会,哪个是大王,哪个是小王就不由多说了吧?

投资切忌自己YY,市场没有资金验证,就多看看。

--------------------------

今日操作:

大A:

增加英伟达链比重,仓位 3 成。

半导体整体增加,仓位 3 成。

煤炭 1 成。

商超 0.5 成。

港股:

休市

美股:

休市无操作 $2倍做多NVDA ETF-GraniteShares(NVDL)$ $2倍做多AMD ETF-GraniteShares(AMDL)$ $2倍做多GOOGL-Direxion(GGLL)$ $Quantum Computing Inc.(QUBT)$

精彩评论