滴滴今晚就要敲钟了。

就在美东时间周二美股盘后,滴滴最终确定其美国IPO定价为每份ADS 14美元,估值达670亿美元,而完全稀释后的估值(通常包括限制性股票单位)甚至可能超过700亿美元,另有报道说滴滴可能还会扩大其IPO的规模。这无疑是今年美股最大的IPO之一。

此前,根据滴滴向SEC提交的文件,IPO的定价区间曾锁定在每ADS13-14美元。但自递交招股书以来,滴滴获得了10倍超额认购,提前超额完成原计划40亿美元的募资目标,足见市场的热捧。

今天,我们从三个角度出发,再来看看滴滴这个“熟悉的陌生人”——

本文聚焦

Part 1:一度传出挂牌港交所,为何最后舍近求远赴美上市?

Part 2:一级市场融了200亿,滴滴主要业务到底赚钱了没?

Part 3:和Uber相比,滴滴究竟贵不贵?

PART1

为什么舍近求远赴美上市?

据传,此前滴滴管理层一度准备在香港挂牌,但最终还是选择了在美国IPO。

为什么舍近求远?市场主要有如下猜测——

有对标,更容易讲故事

珠玉在前,美国市场目前已有Uber和Lyft等网约车公司上市,可以轻松对标,降低滴滴向投资者游说其商业模式的难度,而香港市场可能没有这样的土壤。

美股或愿意给共享出行更高估值

截至北京时间6月30日,Uber的总市值为953.3亿美元,这给滴滴的定价提供了一剂强心针。市场曾一度认为,业务布局更为多元化的滴滴,或许也能把估值定在1000亿美元附近。即便目前看来不及预期,但也算留出了一定往上走的空间。

PART2

一级市场融了200亿,滴滴主要业务赚钱了没?

我们印象中的滴滴,一直是那个靠着补贴大战拿下快的、Uber的资本玩家。

成立9年,滴滴仅在一级市场就融了超过200亿美元,股东方包括阿里巴巴、腾讯、软银、红杉等巨星阵容,给钱给流量,为它上阵杀敌提供了充足弹药。

滴滴的一级市场融资史。数据来源:天眼查、天风证券研究所、贝瑞研究

本以为打完Uber之后,滴滴在市场上已经孤独求败,可以开始赚钱收割了。不曾想,美团、高德等跨界玩家又接连杀入打车领域,向滴滴发起了一轮又一轮的进攻(这画面怎么有点像熟悉的优酷土豆?)。

我们不禁好奇,在这个强敌环伺的“无限战争”里,滴滴能赚钱了吗?

财务上看,滴滴今年一季度已经赚钱了。据招股书,滴滴在2021年一季度已经开始扭亏为盈——2018年净亏损150亿元、2019年净亏损97亿元、2020年净亏损105亿元,而2021年第一季度显示利润为54.85亿元,成功翻正。

但净利率翻正可能是个“并不光彩”,更像是上市前完成的突击检查。

据晚点LatePost报道,今年一季度滴滴拆分了多项业务,已经融资成功的有橙心优选、滴滴货运、滴滴自动驾驶业务、青桔单车等。这些公司估值增加的部分,按比例构成了滴滴账面投资收益,从而使得后者在一季度扭亏为盈、账面净利润近 55 亿元。而作为对比,业务模式比滴滴更重的京东,却多年来绑着物流仓储业务,即便后者今年独立上市了,业绩依旧跟京东集团并表。

不过有一说一,毕竟是持续投入、高补贴的科技行业,不能因为净利润就否认滴滴的成绩。滴滴主营业务的盈利能力在这几年的进步,其实是显著的。

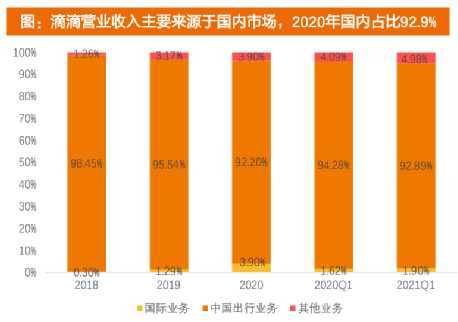

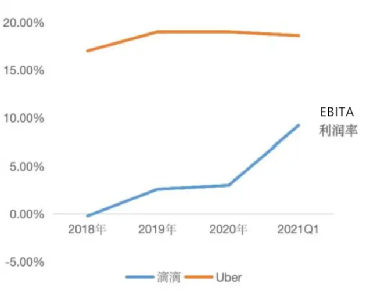

就拿占了滴滴营收九成以上的中国出行业务来说,经调整EBITA利润率已在2019年率先一步翻正——2019年实现2.6%,2020年为3%,2021年一季度更是达到了 9.2%。

中国出行业务占了滴滴营收的九成。数据来源:滴滴招股书、天风证券研究所、贝瑞研究

2020年滴滴核心平台运营模型。数据来源:滴滴公告、国盛证券研究所、贝瑞研究

盈利的改善,很大程度上来自于降成本的成功。

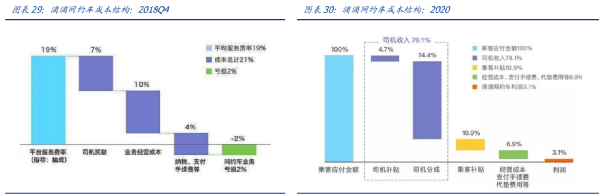

滴滴曾披露 2018年第四季度和2020年的网约车业务成本结构。据国盛证券测算,在乘客实际支付费用中,扣除给到司机的提成和奖励补贴后,平台的提取比例几乎没有变化——2018年第四季度平台提取12%、2020 年平台提取11.2%。

而经营成本及费用则从2018年第四季度约14%,降至2020年的7.7%,可以说是硬生生挤出了盈利空间。

数据来源:滴滴、国盛证券研究所、贝瑞研究

PART3

和Uber相比,滴滴究竟贵不贵?

要评价滴滴贵不贵,全球共享出行第一把交椅Uber,总是个绕不过去的对标。我也将通过两种相对估值的方法,将二者进行比较。

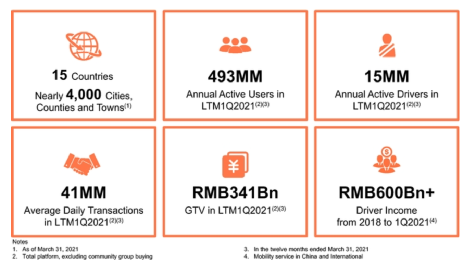

据滴滴招股书显示,截止2021年一季度,滴滴在全球拥有4.93亿的年活跃用户,2020年的GTV为2146亿人民币。(注:GTV,类似电商常说的GMV,指平台上的总成交额,更能反映主营业务的规模,但其不等于滴滴公司的收入。)

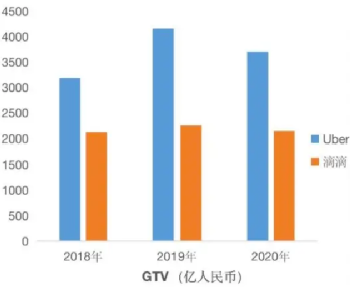

相较之下,其竞争对手Uber虽然年活跃用户仅为9000万,但因为其主营市场客单价更高,GTV则反而大超滴滴,达到3700亿人民币。

数据来源:滴滴招股书、贝瑞研究

数据来源:滴滴招股书、Uber财报、36kr、贝瑞研究

如果用市值/2020年GTV来计算,

滴滴目前的水平约为2.1;

Uber目前的水平约为1.7;

可见相对交易规模来说,滴滴现在的估值水平偏高。

其次,从核心业务的利润水平来说,滴滴2020全年的EBITA利润率仅为3%;而Uber虽然受疫情,打车业务盈利增速趋缓,但2020年的EBITA利润率仍达到了19%。

数据来源:滴滴招股书、Uber财报、36kr、贝瑞研究

如果用股价/2020年EBITA利润率来计算,

滴滴目前的水平约为4.7;

Uber目前的水平约为2.7;

滴滴的估值水平远高于Uber,不过如上文分析,因为成本控制优良,滴滴的盈利能力正在不断提高,2021年的EBITA利润率已大幅提高,这一比率在未来可能将持续下降。

注:以上计算中,

滴滴股价按14美元计算,市值按700亿美元计算,折合人民币约为4520亿元。

Uber截至北京时间6月30日,股价为50.76美元,总市值为953.3亿美元,折合人民币约为6157亿元。

总的来说,仅按目前的数据静态来看,我倾向于认为滴滴的估值水平是偏高的,现在入场,存在一定的破发风险。

但是,正如市场中不少分析提到,随着滴滴的打车业务在国际化和国内下沉市场的持续渗透(花小猪已经做得相当优秀),包括对车服在内的不同业务的持续投入,以及自动驾驶Robotaxi的“梦想”等,这些长期来看会让滴滴比起战线收缩的Uber(主要是打车和外卖)拥有更大的想象空间,成长性也许能让滴滴显得没那么贵。

至于能否一举给滴滴套上另一个估值模型,但就是后话了。等时机成熟,我会另开一篇跟大家掰扯。

图片来源:滴滴招股书、贝瑞研究