摘要: 名创优品 将于8月21日美股盘前发布2025年二季度财报。市场聚焦于门店、渠道升级,IP产品销量及海外业务的扩展方面。

一季度回顾

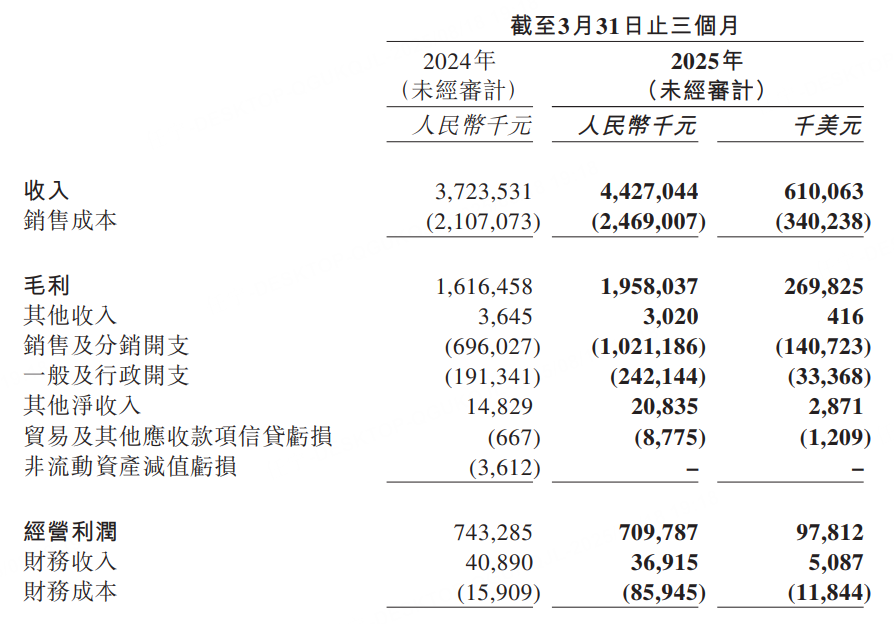

2025年一季度, 名创优品 收入同比增长18.9%至人民币44.27亿元。毛利同比增长21.1%至人民币19.58亿元,毛利率为44.2%,去年同期则为43.4%。经调整净利润为人民币5.87亿元,去年同期则为人民币6.17亿元。经调整EBITDA同比增长7.5%至人民币10.37亿元。

二季度预期

根据彭博社的数据,分析师普遍预期名创优品二季度应收48.44亿元,调整稀释后每股收益1.75元,毛利率21.41亿元。

主要看点

门店、渠道升级,有望驱动销售增长

门店方面,6月18日,名创优品全球首家MINISOSPACE在南京德基广场正式开业,作为德基限定首发的WAKUKU新品吸引众多年轻消费者排队抢购,火速售罄。

渠道布局上,名创优品持续深化零售版图,正式推出“超级门店矩阵2.0”,构建六级店态体系,店态持续迭代升级。截至2025年7月名创优品已在全国布局10家MINISOLAND门店覆盖上海、北京、成都等核心城市。

知名IP产品的推出吸引流量

产品策略上,公司通过独家签约右右酱等艺术家IP、联名迪士尼等外部大版权IP,持续推出新产品系列,有助于获得平台流量倾斜与补贴投入,有望获得较好的增速表现。

海外业务的推广

海外直营同店回暖,有望迎来旺季。海外市场直营驱动,新店扩张加速,美国同店有望呈现向好态势;预计随着海外旺季贡献,美国存量门店及plaza等新店态租售比优化单店跑通,OPM降幅逐步收窄,海外直营市场经营杠杆有望释放。

机构观点

野村证券:将名创优品美股目标价由22.5美元上调至24.2美元,维持“买入”评级。

海通证券:名创优品港股目标价45.25 港元,维持“增持”评级。