作者:池光胜、黄海澜

随着全球范围内大宗商品价格普遍上涨以及主要经济体经济修复动能趋弱,全球主要经济体步入滞胀的风险正在上升。滞胀过程中政策应当如何应对?本文中我们将回顾美欧日百年历史,探寻滞胀的原因、发展与政策得失。

一、美国过去一百年间三次滞胀历史回顾

1.1.两次世界大战后期美国滞胀:战时信用扩张与供给受限引发战后滞胀

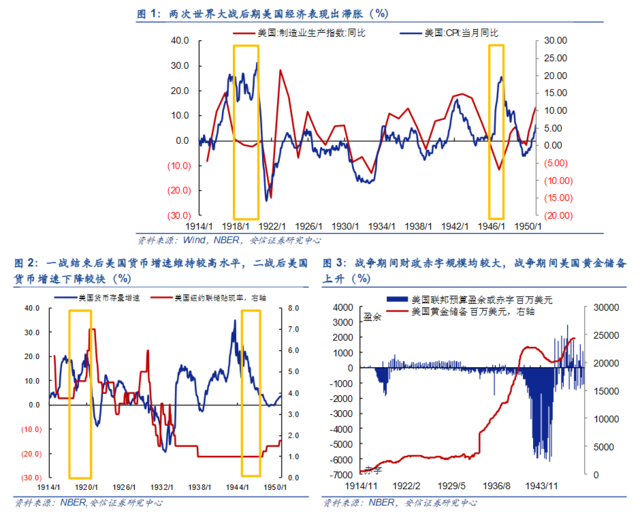

第一次世界大战后期至战后两年时间内(1917-1920),美国经济表现出明显的滞胀特征。

滞胀的第一阶段开始于一战后期,一战初期1914年美国陷入衰退,但战争迅速为美国制造业开辟了新的市场,金属、机器和汽车的出口额从1913年的4.8亿美元增加到1916年的16亿美元;粮食出口从1.9亿美元攀升至5.1亿美元,需求拉动美国通胀上行(Jefferson,Mark,1917)。

1917年4月美国对德国宣战,中立阶段结束,战时经济动员使得生产转向军用物资,日常用品产出下降,供给约束和财政扩张情况下通胀维持在20%附近。1918年一战结束,但美国滞胀仍在延续,直至1920年6月CPI同比维持在20%以上。

1918年11月一战结束,工厂开始缩减生产线,士兵返回使得失业进一步增多,经济增长显著放缓;但大量生产能力在战争中被破坏,供给端面临更大的约束。

与此同时,战争期间的货币政策并未很快退出,黄金持续流入美国,1919年底至1920年年初,美国货币存量增速持续在20%附近的较高水平,相对宽松的货币环境使得美国通胀持续高位。1919年年末至1920年6月,纽约联储将贴现率从4%提高到了7%,物价开始下行,美国经济快速转向衰退。

第二次世界大战期间美国滞胀发生在战后价格管制放松时期(1946-1948)。

战后美军开始遣散军人,政府支出下滑,工业产量也随之下降。1942年4月至1946年年初,联邦政府采取严格的价格管制,年通胀率维持在3.5%附近。1946年2月-10月,杜鲁门政府逐步取消价格管制,CPI同比快速上行至20%附近。1947年3月CPI同比达到阶段性高点19.7%后快速下行。

两次战争期间联储均宽货币宽信用支持财政支出,二战后宽信用和宽财政及时退出使得战后通胀治理难度相对更低,货币收紧幅度相应更小。

尽管二战期间战争支出更为庞大,但通胀上行幅度和持续时间均低于一战后期,1947年3月CPI同比高点低于1920年6月CPI同比高点23.7%,1946年开始CPI同比10%以上持续了16个月,而自一战结束开始CPI同比10%以上维持了22个月。二战后宽信用和宽财政及时退出使得战后通胀治理难度相对更低,货币收紧幅度相应更小。

1918年一战结束后1919年财政赤字规模自134亿美元下降至50亿美元,而1946年到1947年财政由赤字25亿美元转为盈余24亿美元;一战后至1920年上半年美国货币存量增速维持较高水平,而二战后货币增速持续下行。

因此,二战后1947年12月联储才开始小幅收紧货币政策,至1948年年底上调贴现率40BP;而一战后期货币收紧幅度更大,1919年年末至1920年6月,贴现率累计上调了300BP。

二战后期通胀治理难度低,货币收紧幅度小,这使得滞胀期过后,一战战后经济大幅衰退,二战战后经济温和复苏。二战后期财政和信用政策退出较快,使得通胀压力相对一战后期较小,虽然在政策退出的1946年经济出现了短暂下滑,但央行无需大幅加息以应对通胀,1947年开始经济就转向复苏。

而一战期间财政和信用政策退出相对较慢,通胀压力较大,货币政策收紧的力度更大,在1919-1920年滞胀期后经济转向衰退,1921年制造业生产下跌了23%,CPI同比下跌至-15.8%。

1.2.20世纪70年代美国滞胀:货币政策重心转变下滞胀愈演愈烈

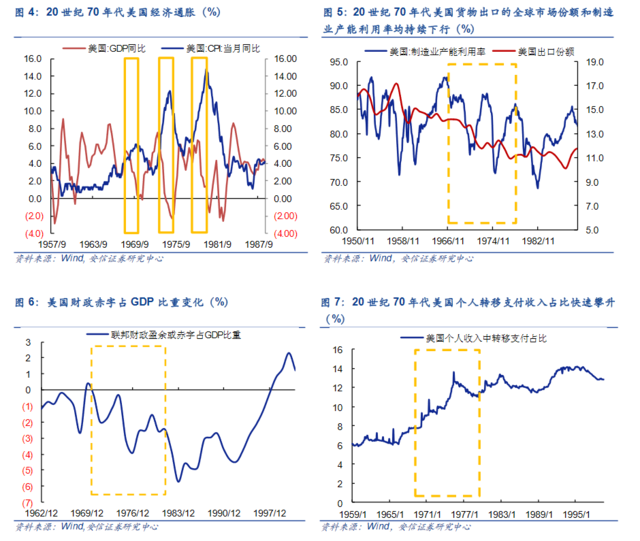

20世纪70年代美国经历了三轮滞胀,1969-1970,1973-1974,1979-1980。每一轮滞胀过程中通胀高点持续走高,而经济下行深度逐次递增。

20世纪60-70年代维持低失业率获得了政治上的一致共识,而随着战后美国在制造业上的竞争优势逐步丧失,70年代以来维持此前失业率目标的难度增大。

在凯恩斯思想影响下学界认为政府应采取积极的总需求管理政策来确保经济增长和低失业率,假定经济存在过剩产能,则扩大总需求不会产生通胀。

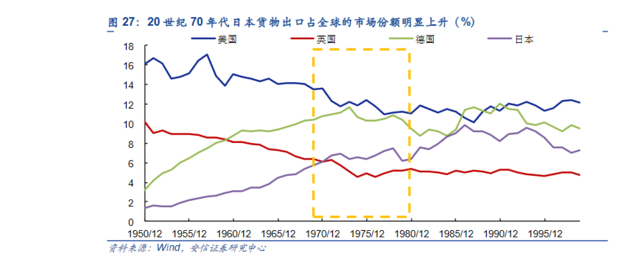

战后汽车、钢铁乃至信息产业等领域市场竞争加剧,美国在全球货物出口中的市场份额自1960年的15%下降至1970年的13.6%附近。美国制造业产能利用率下行,制造业就业增长放缓,维持此前经济和就业目标的难度增大。

两次石油危机成为了滞胀的导火索,当时货币政策重心在支持经济而非管理通胀,紧货币以及温和紧信用组合下通胀未能得到较好控制。

时任美联储主席伯恩斯认为决策者应当管理总需求以确保充分就业,其中财政政策居于核心地位,而抬高失业率应对成本推动型通胀的社会成本过高,因此物价和工资管理是通胀治理中的重要环节。

在这种观念下,美联储的职责主要在于经济增长而非通胀,因此70年代美国货币增速较60年代明显上升,几次通胀过程中通胀高点逐次上升。70年代宽财政提高社会福利,以及布雷顿森林体系解体削弱美元价值的“锚”进一步使得通胀管理难度增大。

美国制造业竞争优势的下降引发保守主义浪潮,在此背景下约翰逊和尼克松政府持续提高国内福利,70年代赤字率呈上升趋势,60年代末至1975年,美国个人收入中转移支付占比自7.8%升至13.6%附近。1973年布雷顿森林体系瓦解,美元相对黄金的锚定不再,贬值也进一步增加了美国通胀压力。

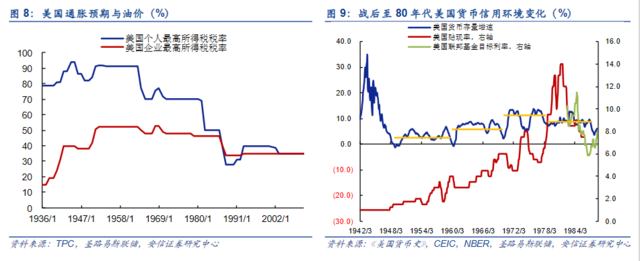

保罗沃克尔上任后美联储转向紧货币紧信用,里根任内对企业和个人减税,美国经济在深度衰退后逐步走出了滞胀。1979年8月,沃克尔被任命为美联储主席。

在沃克尔带领下,美联储转向坚定控制通货膨胀的立场。联邦基金利率在1981年11月上调至历史新高22.4%,失业率上升至10.8%,同时对信贷总量增速加以限制,美国通胀开始逐步下行。

里根政府1982年通过《1981年经济复兴法案》将个人所得税从70%降至50%,资本利得税从28%降至20%,并在1986年将个人最高所得税税率进一步降至28%,企业所得税税率自46%降至34%,企业生产活力修复,美国经济逐步走出了滞胀。

从70年代美国滞涨期治理及最后走出滞胀的历史来看,紧货币紧信用的政策组合对滞胀调控效果较好,但经济承受了较大幅度的下跌;紧货币温和紧信用的政策组合对滞胀调控效果较差。

伯恩斯任期内(1970.1-1978.3)货币增速持续高位,在滞胀阶段货币增速阶段性下行但仍高于50-60年代货币增速中枢,赤字率震荡上行,主要投向社会福利,紧货币温和紧信用宽财政的政策组合下,通胀中枢逐步上行。

1969-1970年滞胀期,以及沃克尔任内采取紧货币紧信用的政策组合,这一政策组合有效控制了通胀,但经济可能承受较大的下行压力。

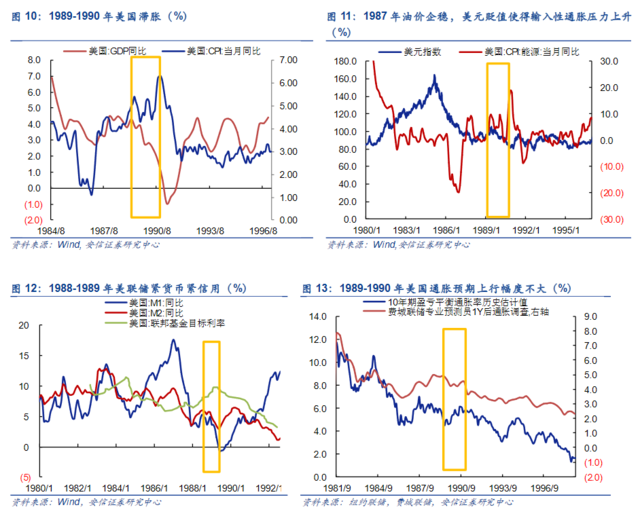

1.3.1989-1990年滞胀:美元贬值引发输入性通胀

1987年2月《卢浮宫协议》后,直至1987年年底,美元指数相对1985年高点下跌接近50%。1987年油价企稳,美国输入性通胀压力开始逐步显现。

1989年3月CPI同比上行至5%以上,1990年上行至6.3%的阶段性高点。1988年3月至1989年5月,美联储连续16次上调联邦基金利率,自6.5%上调至9.8%附近,累计上调幅度达到330BP。

由于在通胀的早期就开始加息,且紧货币伴随着紧信用,美国1989-1990年间通胀上行幅度不大。财政政策方面,这期间美国赤字率处在较高水平,财政政策重心仍然在于减税。

这一次滞胀治理过程中,美联储在滞胀尚未开始时就转向紧货币紧信用政策组合,使得通胀调控难度较低,货币紧缩持续的时间不长。但经济下行幅度较大,通胀高点过后,经济衰退仍然持续了两个季度左右。

二、欧洲过去一百年间两次滞胀历史回顾

2.1.20世纪70年代欧洲滞胀:货币信用组合的不同选择

20世纪70年代,欧洲主要经济体也经历了滞胀阶段,我们以英国和德国为例,两国在应对滞胀问题时采取了不同的货币信用政策组合。

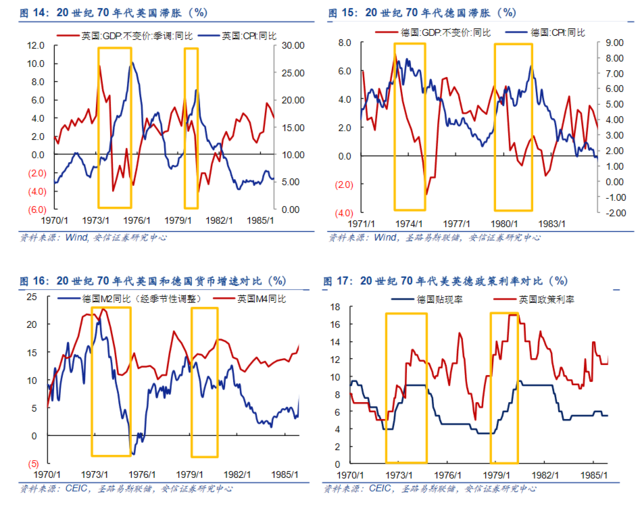

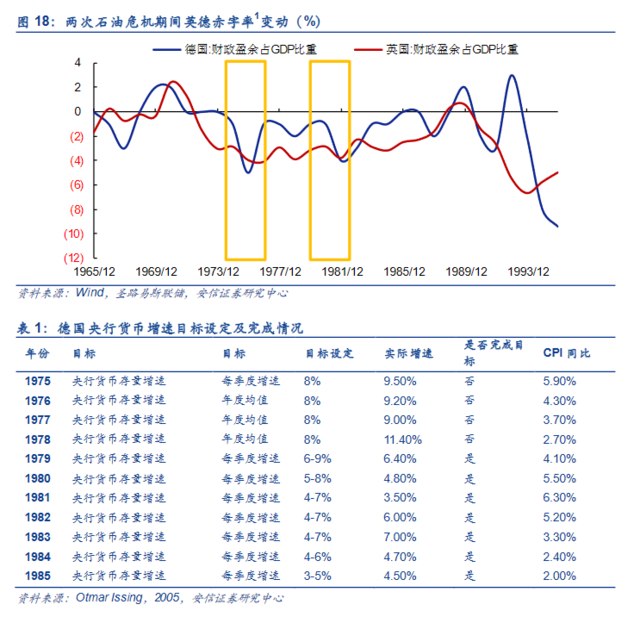

70年代英德两国均采取宽松的财政政策,英国在70年代滞胀时期采取紧货币为主,温和紧信用的政策组合,而德国采取紧信用为主,温和紧货币的政策组合。1974年4月至1975年7月,德国M2增速从20%以上下降至-3%;而同期英国自1973年7月的22.9%下降至1974年10月的10.9%。

德国信用环境偏紧而货币收紧幅度不及英国,贴现率自1972年上半年的4%上调至1973年上半年的9%,同期英国政策利率自5%上调至13%。第一次石油危机中德国CPI拐点出现在1973年12月,早于英国的1975年8月,德国CPI高点7.9%也明显低于英国的26.9%。

经济方面,德国1975年一季度经济增速下行至-2.8%,后快速由负转正;英国1974年一季度GDP同比就下行至-4%,至1975年三季度经济增速持续处于-3~-4%的较低水平。第二次石油危机油价上涨主要是1979年至1980年二季度,英德两国政策组合与第一次石油危机期间类似。

这次应对过程中英国通胀拐点出现较早,但通胀高点仍然远高于德国,英国通胀拐点出现在1981年4月,CPI同比最高达到21.9%,而德国出现在1981年10月,高点为7.5%。英国经济低点出现在1980年二季度,GDP同比最低降至-4.1%,经济负增长持续至1981年四季度。

德国经济低点出现在1981年一季度,GDP同比低至-0.7%,经济负增长持续了两个季度。

从英德两国70年代的政策应对情况来看,德国紧信用为主,温和紧货币的政策组合对滞胀治理效果较好,英国紧货币为主,温和紧信用的政策组合对滞胀治理效果相对较差。两种政策组合在滞胀期间经济下滑的幅度接近。

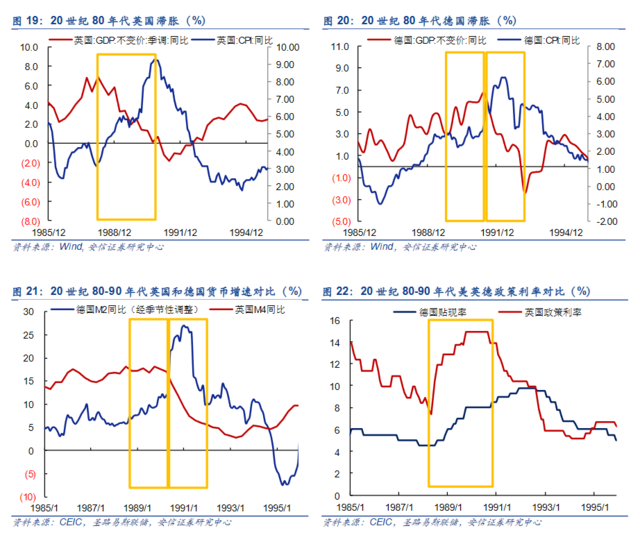

1989-1990年石油价格上涨期间,英国经济表现出滞胀特征,1989年紧货币稳信用政策收效甚微,1990年紧货币紧信用使得通胀回落,但经济负增长持续了6个季度。

1989年油价上涨期间,英国货币增速持续在17%附近的较高水平,紧货币对通胀影响甚微,而经济增速降至0%附近;1990年英国维持政策利率在14.9%的较高水平,货币增速开始持续放缓,1990年12月英国CPI同比开始见顶回落。但1991年一季度至1992年二季度英国经济负增长持续了六个季度。

80年代供给侧改革使得德国制造业景气度显著回升,1989年德国紧货币温和宽信用政策组合下,经济并未走向滞胀。1988年下半年至1990年德国连续上调政策利率,贴现率自4.5%上调至8%,同期货币增速自5.8%上行至10%附近,但货币增速仍然不高,紧货币和温和宽信用组合下1989年德国CPI同比仅上行至3%附近。

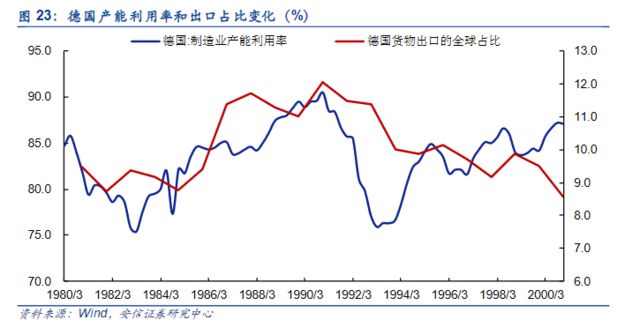

第二次石油危机后德国钢铁汽车等行业出现产能过剩,1982年德国转向“多市场、少国家”的偏向供给侧的经济政策,整顿财政压缩政府开始,减税、降低企业成本以及推动产业结构转型升级,1983-1990年,德国制造业产能利用率自75%上升至90%,出口份额也显著回升,因此1989年油价上涨对德国经济影响有限。

受东西德统一后体制改革阵痛影响,1991-1993年德国经济步入滞胀。1989年11月柏林墙倒塌,1990年7月东西德合体,经济统一早期联邦政府对东德企业进行私有化改造使得东德生产一度放缓,部分资本流出;联邦政府在前三年在东德的支出超过3500亿德国马克,财政支出规模较大使得德国货币增速骤然上升。

虽然德国在1991-1992年转向紧货币紧信用的政策组合,但供需矛盾以及转型阵痛使得德国通胀持续在5%以上,滞胀自1991年下半年延续至1993年,1993年11月欧盟正式诞生后德国经济逐步走向复苏。

1989-1990年德国滞胀治理较为成功,英国1989年紧货币稳信用组合对通胀治理效果较差,1990年转向紧货币紧信用后成功治理通胀,通胀下行后经济转向衰退。

1989年英德两国采取紧货币和稳信用/温和宽信用的政策组合,其中德国制造业景气度在前期供给侧改革后显著回升,且货币增速相对较低,因此通胀治理难度不大,经济延续复苏态势,而英国1989年信用增速持续高位,因此紧货币幅度更大,对滞胀的调控效果一般,经济明显下行。

1990年英国转向紧货币紧信用,对滞胀调控效果较好,但通胀下行后经济转向衰退。

1991-1993年德国滞胀期间采取紧货币宽信用的政策组合,对滞胀的治理效果一般,滞胀持续了近3年时间。

三、日本20世纪70年代滞胀历史回顾

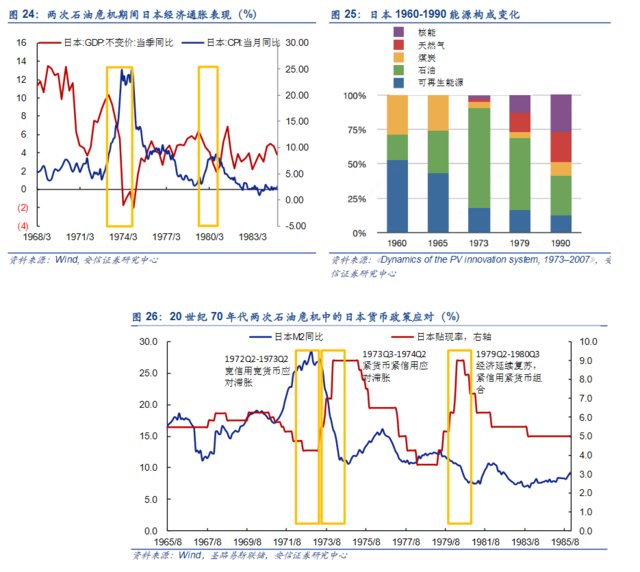

日本战后唯一一次滞胀发生在第一次石油危机期间,日本经历了战后第一次经济负增长,CPI同比上行至25%附近。但在第二次石油危机期间,日本却是唯一避免了经济危机波及的资本主义国家。

第一次石油危机期间,日本在滞胀发生早期宽信用宽货币以应对经济下行压力,后转向紧货币紧信用。早期宽信用宽货币政策组合下通胀快速上行,成本上行压力以及外需走弱使得经济支持政策效果甚微。1973年6月日本开始上调贴现率,政策转向紧货币紧信用,随着全球油价涨幅放缓,1974年四季度日本通胀开始下行。

石油危机后,日本大力推动产业升级和降低能耗,在第二次石油危机中,日本能耗较第一次危机期间下降,出口继续走强,此外货币增速也明显低于第一次石油危机期间,经济和通胀均未受到明显影响。70年代后期,日本政府大力推动制造业升级,发展重点由前期的化工、钢铁等资本密集型的产业向汽车、电子等技术密集型的产业转换。

这一期间,日本政府通过政策支持过剩产能退出、政府资金、税收和金融资源支持高技术产业等政策推动了产业结构升级和能耗水平的下降。从1973年到1982年的9年时间里,日本能源消耗减少了33.5%,而工业生产增加了17.9%。1980年前后,日本每生产1万美元产值需要消耗3.5吨标准煤,而美国为8吨。

因此,在第二次石油危机期间日本出口份额继续攀升,日本经济受到的成本冲击较前期显著下降,日本实现了滞胀环境下的成功“逆袭”。

对比日本两次石油危机期间的政策组合,第一次石油危机期间日本紧信用紧货币成功控制了通胀,但期间经济下滑幅度较大。由于70年代日本经济内生动能较强,危机后日本经济均复苏较快。第二次石油危机期间,日本在产业结构调整较为成功的情况下,成功避免了国内滞胀。

四、百年滞胀历史回顾的启示

从不同国家不同滞胀期间的政策应对来看,我们可以得到以下结论:

1)滞胀期间几乎所有国家货币政策均保持偏紧。

2)成功摆脱滞胀的核心因素在于该国产品是否有国际竞争力。1979年日本和1989年德国均是通过前期产业升级,使得在全球滞胀环境下本国市场份额明显提升,避免了经济走入滞胀,其中1979年第二次石油危机期间的日本,在1974-1979年实现了产业升级;1989年的德国则是通过1982-1989年供给侧改革推动产能过剩行业出清,以及新兴行业发展。

3)反之,如果产品缺少国际竞争力,无论宽信用还是紧信用,均难以有效治理滞胀。在紧货币宽信用组合下,通胀调控难度较大,滞胀治理效果差,滞胀持续时间长。紧货币紧信用情况下,经济则通常面临断崖式下跌风险。

从海外滞胀历史来看,紧货币宽信用难以有效治理滞胀,而紧货币紧信用可能造成经济断崖式下跌,因此这两个政策组合都不适合中国。考虑到我国产业转型升级尚未完全完成,且当前仍处于“类滞胀”环境,CPI并不高,因此稳货币稳信用以及加快产业升级可能是较好的政策组合。