总结

- 特斯拉股价年初走势不佳,后强劲复苏,过去三个月表现跑赢通用汽车和福特汽车。

- 预计未来特斯拉EBIT(息税前利润)增长强劲,投资者应使用EBIT估值倍数评估股价。

- 分析师列出了特斯拉股价能否闯入1000美元大关的因素。

投资观点

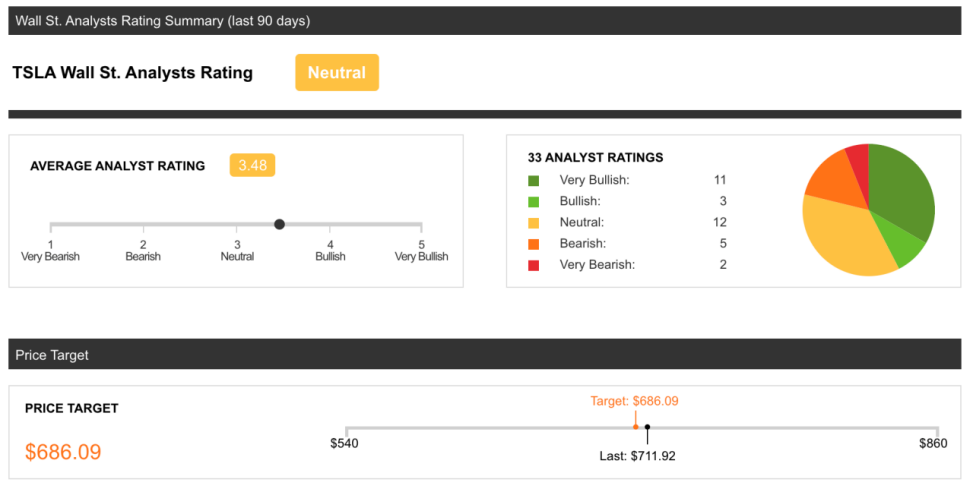

特斯拉在华尔街的关注度数一数二,33位分析师发表了针对特斯拉股价的观点。可以说,这只个股极具争议:华尔街精英分析师的目标价差异悬殊,从540美元到860美元不等,14位分析师予以强烈看涨/看涨评级,12位予以中性评级,7位予以强烈看跌/看跌的评级。

再提一嘴,有名的特斯拉多头,方舟投资CEO及CIO木头姐Cathie Wood,最近重申看好特斯拉,甚至强调没有看到任何特斯拉股价泡沫形成;另一方面,华尔街对特斯拉股价意见不一(从上图的中性评级可以看出)反映了市场的不确定情绪,木头姐认为这有利于特斯拉越过“忧虑之墙”(指金融市场克服一系列负面因素并持续上升的周期性趋势),到2025年股价将攀升至3000美元。

究竟特斯拉股价能否闯进1000美元大关?本文列出几大要点。

特斯拉股价近日表现

下图为特斯拉、福特汽车、通用汽车三个月股价表现对比(截至2021年9月2日)

下图为特斯拉、VLUE、VUG三个月股价表现对比(截至2021年9月2日)

毫无疑问,今年特斯拉明显跑输大盘,截至2021年9月2日的回报率仅为4.83%。然而过去三个月表现好转,回报率达18.6%,大大跑赢福特汽车(F.N)-11%和通用汽车(GM.N)-17.1%的回报率。成长股到价值股的轮换势头已惊人消退,成长股再次成为低价买入者的投资重点。对比过去三个月Vanguard成长股指数ETF(VUG)与iShares安硕MSCI美元价值因素ETF(VLUE)的表现,这一点可见一斑。

随着成长股和特斯拉股价涨势恢复,投资者是时候思考,特斯拉能否突破拆股后达到的900美元历史高位,冲入1000美元大关。

关注特斯拉EBIT增长

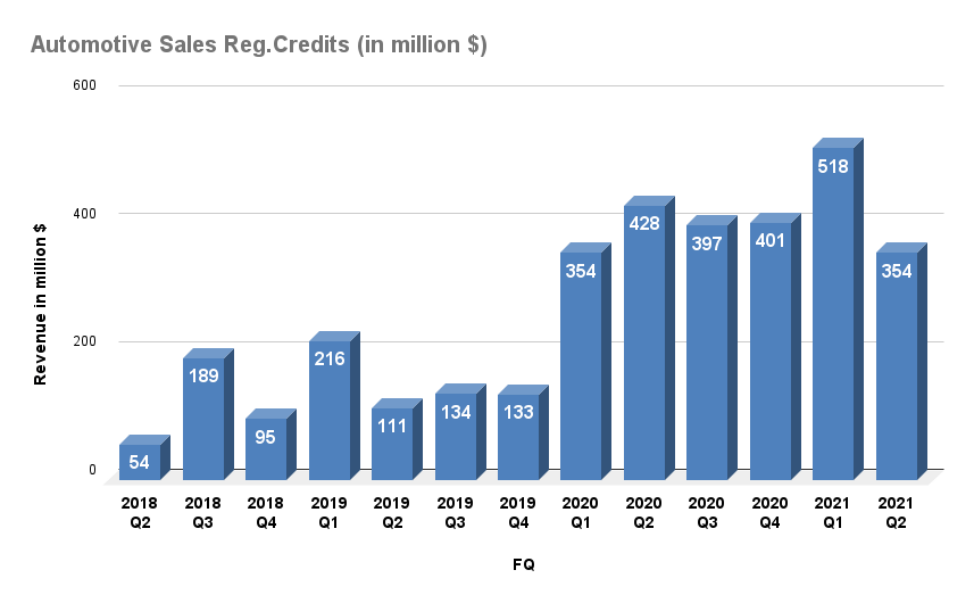

下图为特斯拉季度出售碳排放信用额度的营收:

二季度数据打脸特斯拉诋毁者的一贯说辞:特斯拉靠卖“碳”盈利。最近的季报显示,特斯拉季度营收同比增长308.3%至13.6亿美元,业绩亮眼。此外,尽管过去5个季度,特斯拉出售碳排放信用额度的营收最少达3.54亿美元,但随着公司规模不断扩大,特斯拉的基础经营业绩正取得巨大进步。

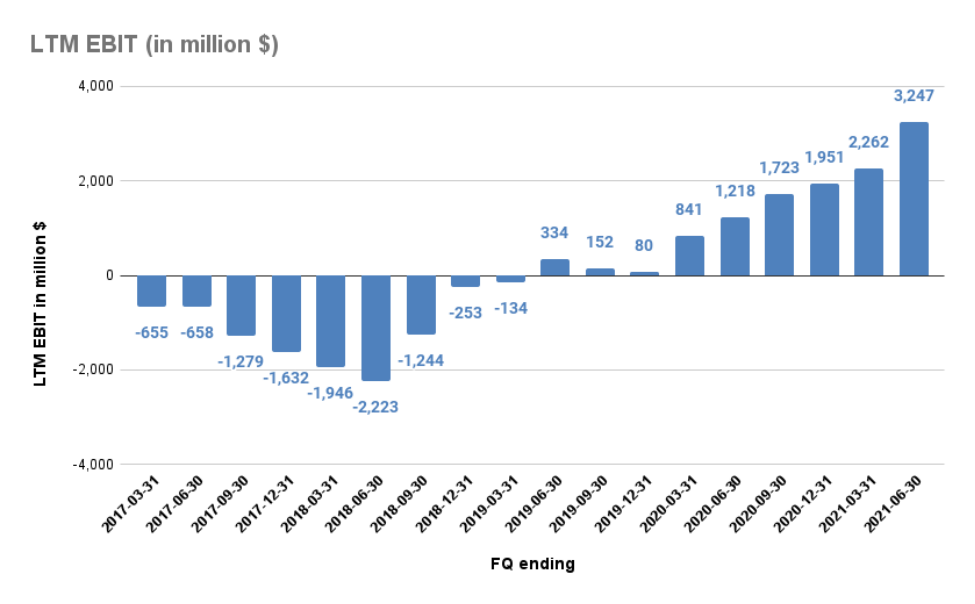

随着公司运营规模扩大,特斯拉EBIT状况稳步改善,Q2录得32.5亿美元,前12个月EBIT累计增长7.8%。

因此,投资者需考虑特斯拉EBIT未来将如何增长,从而了解如何正确评估特斯拉,看特斯拉能否冲入1000美元大关。

特斯拉EBIT未来增速如何?

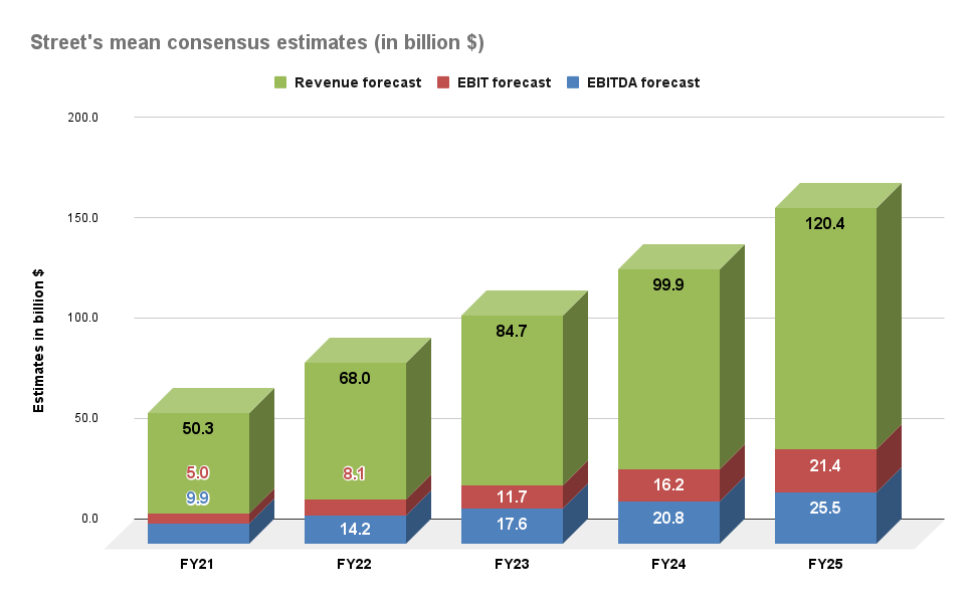

下图为华尔街对特斯拉营收的平均共识预期:

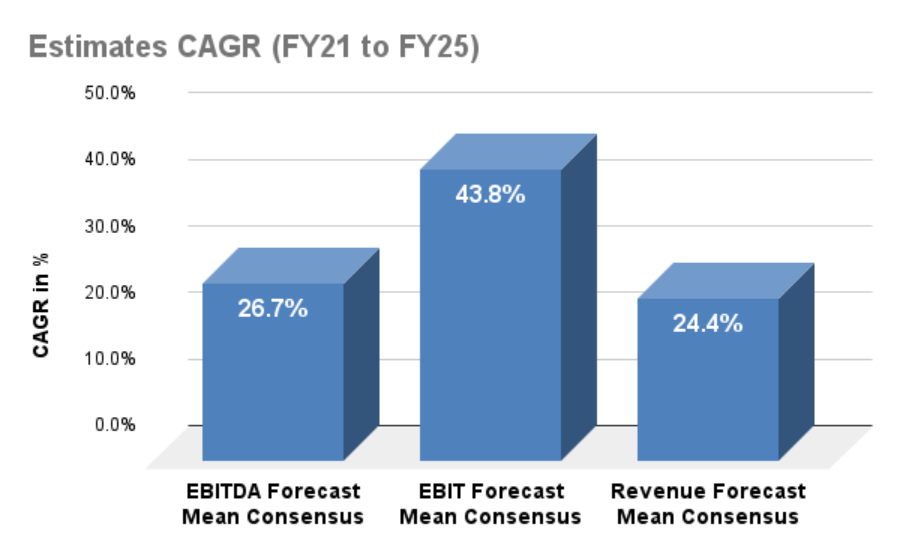

从图中可以看出,即使是华尔街对特斯拉持中性评级的分析师,也预计特斯拉经营业绩继续提升。华尔街预测,特斯拉2025财年将录得营收1204亿美元(方舟投资预测为7000亿美元,华尔街预测值为其17.2%),这意味着年复合增长率达到惊人的24.4%。

与之相比,通用汽车、丰田和大众到2025财年的营收年复合增长率分别为5.15%、3.14%和4.33%。华尔街自然期待,随着传统汽车制造商争相准备在未来几年大举转向电动汽车市场,特斯拉能继续加强在该市场的领导地位。

虽然预计特斯拉营收年复合增长率相当亮眼,但更重要的是,特斯拉EBIT和EBITDA增速有望超出其营收增速,分别达到43.8%和26.7%。

由于特斯拉未来EBIT或EBITDA增长可观,Seekingalpha分析师建议,对于习惯看营收估值倍数(企业价值/营收比率或市销率)的投资者,转用EBITDA或EBIT估值倍数来评估特斯拉股价,或许更加可取。

Seekingalpha分析师将在后文介绍如何看这两个指标,并给出了估值模型。

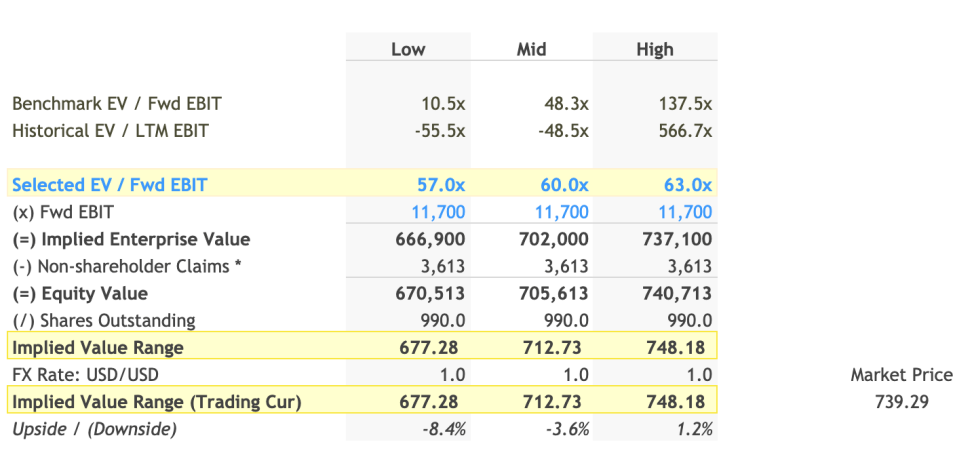

理解特斯拉EBIT估值倍数

此处仅选取EBIT估值倍数进行讨论。考虑到特斯拉作为汽车厂商,资本支出利润率相对较高,讨论EBIT估值倍数意义较大。

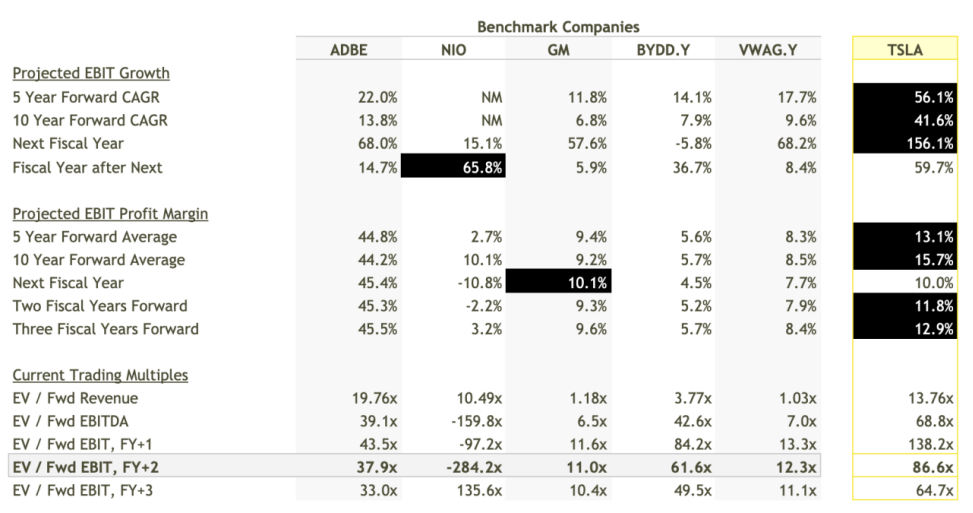

下图为特斯拉与汽车、软件公司的估值倍数混合对比:

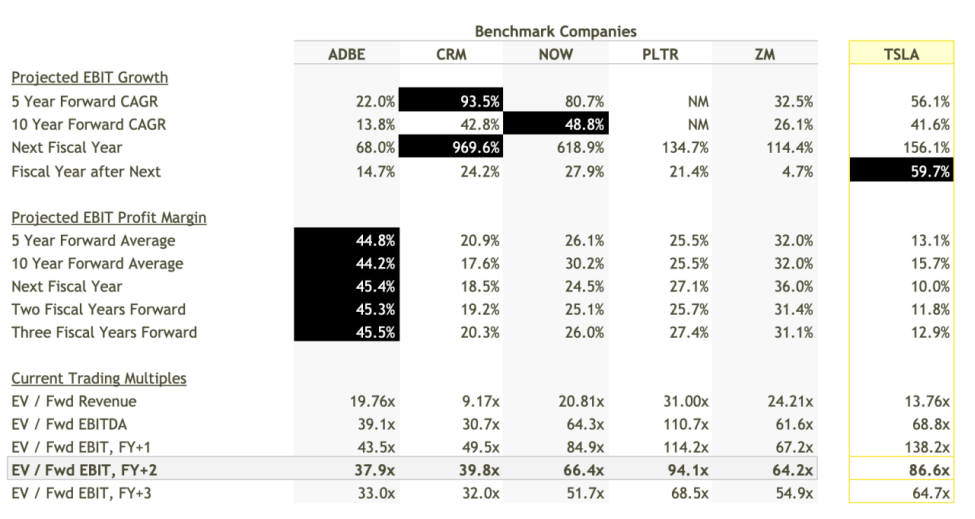

下图为特斯拉与软件公司的估值倍数对比:

先简单介绍一下这两个组别的逻辑。第一组列举了部分汽车厂商。对比纯电动汽车厂商蔚来和比亚迪的远期估值倍数,特斯拉企业价值/2024财年EBIT的估值倍数为64.7倍,还算合理,并且特斯拉EBIT增速预计更快,利润率也比组内同行高。

在第二组别中,对比头部新兴软件公司,特斯拉2024日历年的EBIT估值乘数同样显得合理。由于EBIT增长率亮眼,作为软件公司的特斯拉不输同行。Seekingalpha分析师认为,特斯拉可与Palantir或Zoom等头部新兴软件公司齐名,尽管特斯拉EBIT利润率低于其同行。

在计算特斯拉的公允价值时,分析师选定EBIT估值倍数中位值60倍,得出的公允价值约为713美元。基于周四739美元的收盘价,特斯拉潜在跌幅为3.6%。

分析师认为,巨大的EBIT增长是支撑特斯拉估值溢价的关键,且与纯电动车同行或软件同行相比,特斯拉估值溢价仍然合理。

那么,如果以截至2024财年的预期来衡量特斯拉目前的估值是合理的话,那么在未来几年内,特斯拉股价靠什么因素冲入1000美元大关?

市场势头与增长强劲

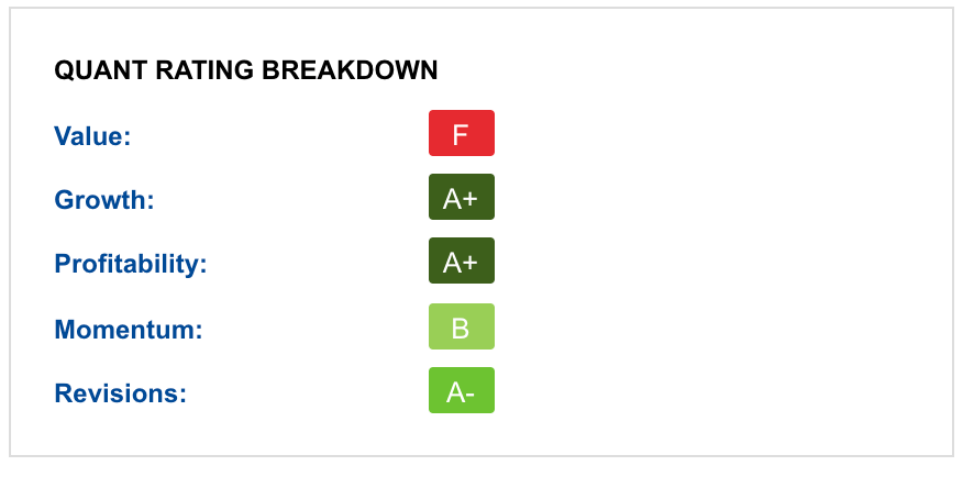

下图为Seekingalpha对特斯拉的量化评级:

由图可见,除了估值因素,特斯拉在其他各项评级中成绩亮眼,尤其是其增长和盈利能力,均获最高的A+评级。另一方面,特斯拉价值评级仅获F,主要是因为量化系统将特斯拉与汽车厂商进行比较,传统汽车制造商相对较低的估值影响了特斯拉的评级。

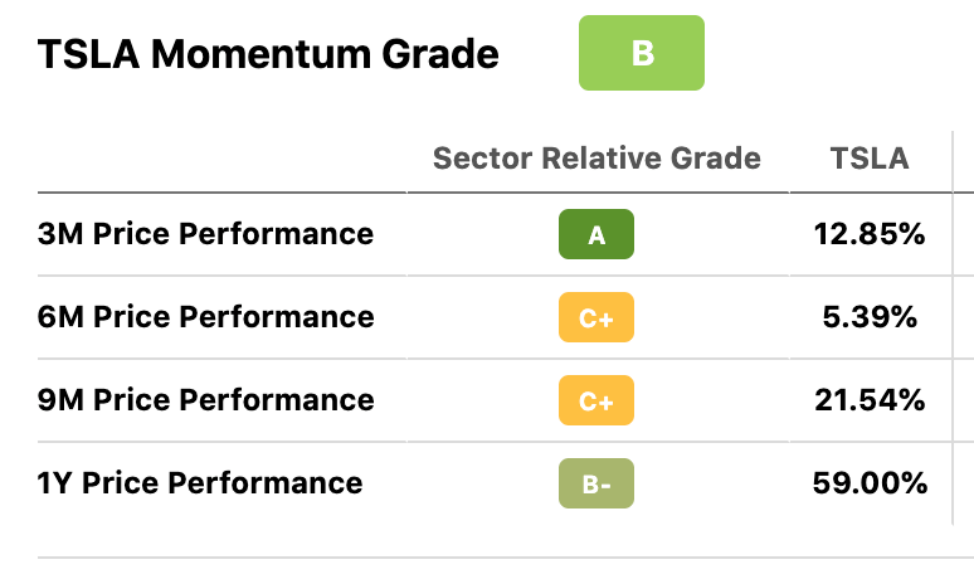

下图为Seekingalpha对特斯拉的股价势头评级:

值得注意的是,特斯拉的3个月股价表现评级为A,表明涨势大增,因为多头期待股价升至今年1月的历史最高位。可惜的是,一些投资者没有考虑到当前势头,在转跌为涨的拐点采取了看跌立场。

虽然分析师认为估值是驱动股价的重要因素(而估值对特斯拉而言非常主观,从华尔街宽松的目标价区间可见),但投资者对增长前景的乐观态度不容忽视,因为这推动了增长势头。就特斯拉而言,多头不仅看到了电动车市场的巨大机会,还考虑了特斯拉在自动驾驶、机器人出租车、保险、能源等方面的前景,这大大催生了看涨乐观情绪,导致股价进一步爬升。

不过,正如看跌投资者所说的,需注意的关键风险是特斯拉离实现预期目标似乎还很遥远。如果目标实现不了,估值溢价将难以持续。

另一方面,如上文所说,特斯拉目前估值似乎与其他纯电动车同行并不脱节,看涨者当然可以认为估值合理。对投资者而言,更具挑战性的是考虑特斯拉如何冲入1000美元大关。分析师认为,目前无论是看涨者还是看跌者,在了解特斯拉的市场机会后,仍然无法提供令人信服的基本面依据。

特斯拉股价动态和趋势分析

下图为特斯拉的周K线图:

前文强调,尽管市场上负面新闻和唱跌声音不断,但自疫情期间市场触底以来,特斯拉股票回报一直不错。这里不是说2020年为投资者提供的巨大回报,而是特斯拉股价表现中清楚反映出的长期强劲势头。

2021年2月(第一个低点)和2021年5月(第二个低点)的双重底给当时的股市造成了很大的负面情绪。

熊市陷阱为强大而精明的市场参与者所用,在适当的时候引诱和套牢看跌的投资者,从负面情绪中获利,并在看跌者认为疲软情绪延续时扭转股价,从而做多。读者可回顾一下2月和5月期间对特斯拉的报道,了解当时市场看跌情绪。5月双重底走势是特斯拉的看涨信号,不幸的是,许多技术分析不善的投资者往往不能及时发现市场重要信号。

那么,特斯拉能否冲入1000美元大关?

从目前股价来看,安全系数很好。由于此前一路获利,分析师表示可以继续持有,毕竟方舟投资将特斯拉2025财年目标价设为3000美元。分析师认为,没有人能预测特斯拉能否冲入1000美元、甚至2000美元大关,也不能预测这何时发生。

尽管如此,在分析了特斯拉目前估值、涨势、价位表现和长期上升趋势后,分析师认为这些要点或将特斯拉引向1000美元大关,而不是回落到500美元。

最后,基于目前估值和股价表现,分析师暂时维持对特斯拉的中性评级。