以段永平投资英伟达为例,卖出看涨期权新手攻略

一、建立对卖出看涨期权的基本理解

没有接触过期权的朋友,可能对卖出期权很难理解,经常会有“我没有期权怎么卖?”、“卖期权到底有什么意义”等疑惑,这里我们可以通过一个现实生活里卖二手车的案例,帮大家理解卖出看涨期权。

假设你有一辆二手车,当前市场价格是20,000元。你认为未来几个月内,这辆车的价格不会大幅上涨。于是,你决定卖出一个看涨期权。

买方:朋友B看中了你的车,但目前还没有足够的资金来购买。他希望在未来3个月内,有机会以20,000元的价格买下你的车。

卖方(你):你卖出一个看涨期权,同意给朋友B在未来3个月内以20,000元的价格买下你的车的权利,并收取1,000元的权利金作为补偿。

有两种可能性:

车价未上涨或下跌: 如果在未来3个月内,二手车市场价格保持在20,000元或以下,朋友B不会行使他的权利,因为他可以以相同价格或更低的价格在市场上买到同样的车。你保留了车,并获得了1,000元的权利金。

车价上涨至25,000元: 如果车价涨到25,000元,朋友B会行使他的权利以20,000元的价格买下你的车。虽然你以相对低的价格卖掉了车,但你仍然得到了20,000元的车款和之前的1,000元权利金,总计21,000元,比原本多出1,000元的权利金,但少赚了可能的5,000元的潜在增值。

回到股票本身,因为资本市场上所有物品的定价都有一个公允价值,所以卖方不需要拥有“二手车”才可以卖出看涨期权,只要有足够的资金最后能在市场上买入二手车交付并满足对方的要求即可。

卖出看涨期权相当于你提前收取了一部分费用(权利金),作为愿意在未来某一时刻以固定价格出售资产的补偿。你可以立即获得这笔权利金,但如果价格大幅上涨,你可能会失去更高的利润。

二、段永平卖出看涨期权案例

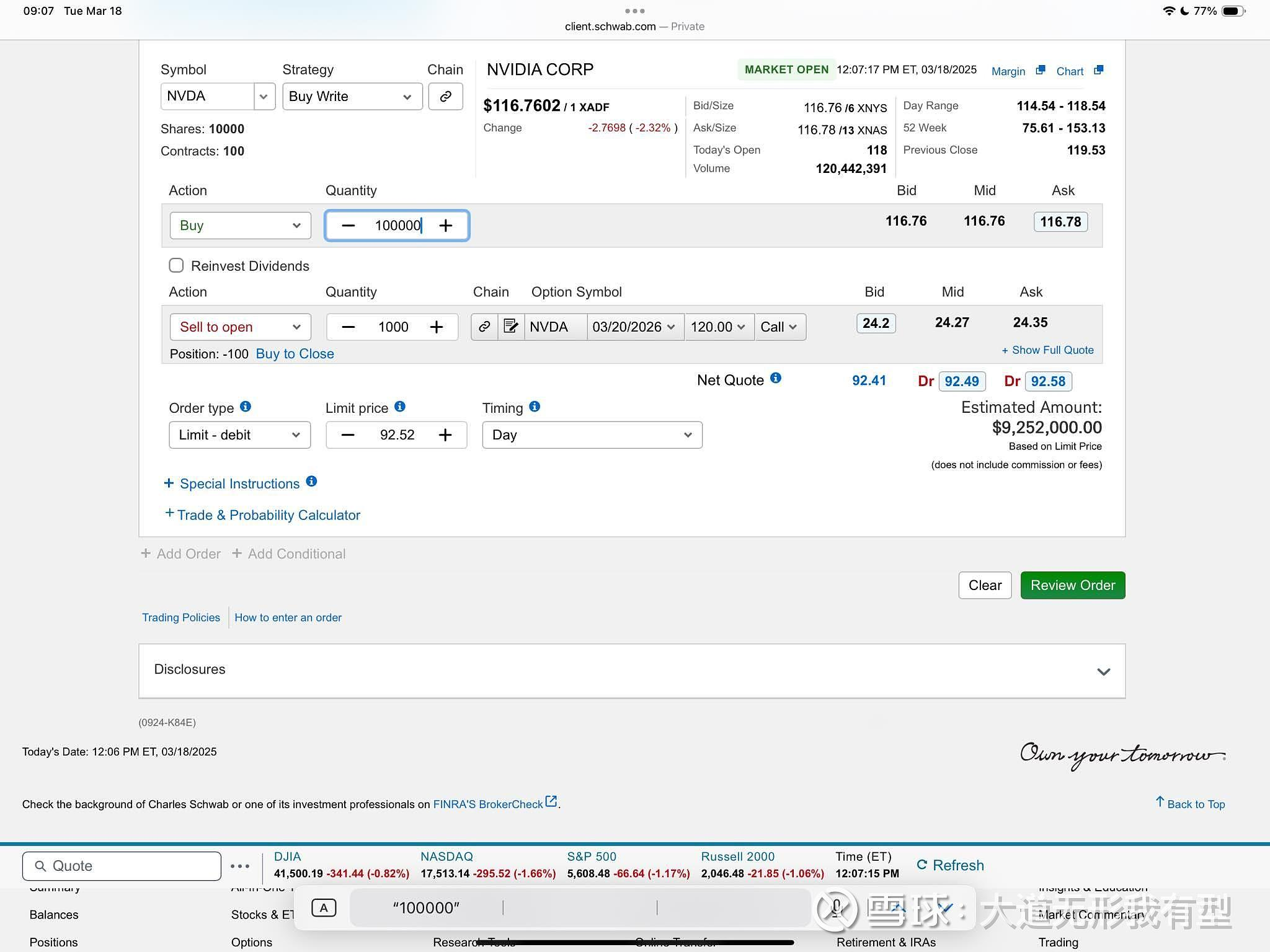

黄仁勋演讲开始前的一个小时,著名投资人段永平在雪球平台上晒出了自己对英伟达限价92.52美元的Buy Write策略买单,总价为9252000美元。

段永平以116.76美元的价格买入10万股 $英伟达(NVDA)$ 股票的同时,又卖出了这批股票的1000份看涨期权,每份获得2427美元权利金,看涨期权的买方有权在2026年3月20日以120美元的价格买他手上的英伟达股票。

他自己是这样描述这笔交易:92.5买入NVDA了,不过要延迟一年交货。

段永平英伟达Buy Write策略解析

1. 交易结构

段永平采用了Buy Write策略,即买入股票 + 卖出对应数量的看涨期权,具体细节如下:

买入英伟达(NVDA)股票:

数量:100,000股

成交价:116.76美元

总成本:11,676,000美元

卖出英伟达2026年3月20日到期的120美元看涨期权:

数量:1000张(对应10万股)

权利金:每张2,427美元

总收入:2,427 × 1,000 = 2,427,000美元

目标:通过卖出期权收取权利金,降低持仓成本,并在未来可能的行权或股价上涨中获利。

2. 盈亏分析

(1) 最终持股成本

由于卖出期权获得了权利金,相当于降低了持股成本:

有效买入价=116.76−2,427100=92.49美元

这就是他在雪球平台所说的“92.5买入NVDA了,不过要延迟一年交货”。

(2) 盈亏情境分析

股价低于92.49美元(亏损)

持股成本92.49美元,股价跌破这个水平,他就会出现账面亏损。

但相比直接持有股票的人,他的亏损会相对较少(因权利金缓冲)。

股价在92.49美元 - 120美元之间(盈利但未被行权)

股价涨至120美元以内,期权不会被行权,他持有的股票涨价,获得浮盈。

但权利金已锁定,最大收益 = (当前股价 - 92.49)× 100,000。

股价高于120美元(收益封顶,被行权)

期权买方会以120美元行权,他的股票将被卖出,每股赚 120 - 92.49 = 27.51美元。

总收益: 27.51×100,000=2,751,000美元

由于权利金已收取,股价即使涨得再高,他的最大收益仍固定在2,751,000美元。

3. 策略优劣

优势

降低持股成本:通过卖出期权,他相当于以92.49美元的价格买入,而非116.76美元。

收益稳定:即便股价不上涨,他依然能靠权利金赚钱。

适合震荡或温和上涨行情:如果NVDA在120美元以内徘徊,他可持有股票并享受权利金收益。

劣势

收益上限:股价大涨(如200美元),他依然只能以120美元卖出,错失更高收益。

仍有下跌风险:如果NVDA暴跌,他仍需承担92.49美元的持股成本损失。

4. 交易逻辑

段永平看好英伟达,但并不愿意在当前价格直接买入,而是希望获得一定的“折扣”。

通过卖出期权降低买入成本,如果NVDA不涨,他依然能用权利金补贴持仓。

如果股价大涨,他愿意以120美元卖出,确保2.75M美元的固定收益。

5. 结论

这笔交易的核心在于降低买入成本并锁定部分收益,如果NVDA上涨,他有稳健回报;如果下跌,他的损失会相对较小。对于长期投资者而言,这是一种稳健的看多策略,但需要接受收益上限的限制。

三、卖出看涨期权适用场景

卖出看涨期权通常适用于以下几种场景:

1. 市场看空或横盘

卖出看涨期权适用于投资者对标的资产价格持看空或中性观点时。也就是说,投资者预期标的资产的价格不会有显著上涨,甚至可能下跌。通过卖出看涨期权,投资者可以在市场下跌或持平时赚取权利金。

2. 稳定的持仓收益

如果投资者已经持有标的资产的股票,并且预计短期内价格不会有较大波动,他们可以卖出相应的看涨期权(称为“备兑看涨期权”)。这样可以通过权利金增加持仓收益。

3. 对冲策略

卖出看涨期权还可以作为一种对冲策略来使用。例如,投资者在某一资产中持有多头头寸,通过卖出看涨期权,可以在一定程度上抵消多头头寸的潜在亏损。

4. 收取权利金的策略

一些投资者以赚取期权费(权利金)为主要目的,选择在对标的资产价格方向不强烈看好或看空的情况下卖出看涨期权,从而赚取较为稳定的收益。

不过,卖出看涨期权也具有较大的风险。如果标的资产价格上涨超过执行价格,投资者将面临无限损失。因此,这种策略适合风险承受能力较高的投资者,并需在适当的风险控制下使用。

四、卖出看涨期权的常见问题

1.卖出期权后如何平仓?

卖出1份合约后,持股数为-1。-1+1=0,所以买入一份合约后即可平仓。

2.持股期间利润会如何变化?

利润受时间和股价影响,随着到期日临近,时间价值部分缓慢减少(卖方赚得收益)。股价低于行权价越多,卖方赚得越多,股价超过行权价+期权费,卖方开始亏损。

3.盈亏平衡点如何计算?

盈亏平衡点=行权价+期权费

4.到期后行权和未到期平仓盈亏有何不同?

因为合约的时间是有价值的,所以到期后合约时间价值为0,未到期的合约有一定时间价值。作为卖方持有到合约当日,不用任何操作,合约会自动作废,获得全部时间价值。提前平仓的话,会失去部分时间价值。

5.卖出看涨期权到期后会怎么样?

如果到期时标的资产价格低于或等于看涨期权的执行价格,买方没有理由以高于市场价的执行价格购买资产,因此期权将不会被执行。

如果到期时标的资产价格高于看涨期权的执行价格,买方有权以低于市场价格的执行价格从卖方那里购买标的资产,如果卖方有股票,则需要按照执行价格将标的资产卖给买方。 如果卖方没有持有标的资产,则必须在市场上以更高的价格买入标的资产,再按执行价格卖给买方,在账户里体现为负的对应股票持仓。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 一路走来cd·2025-03-20虎哥,请教:时间价值怎么计算?或者怎么体现呢?点赞举报