中国经济高频观察(4月第1周):关税冲击待观察

平安首经团队:

钟正生 投资咨询资格编号:S1060520090001

张 璐 投资咨询资格编号:S1060522100001

常艺馨 投资咨询资格编号:S1060522080003

核心观点

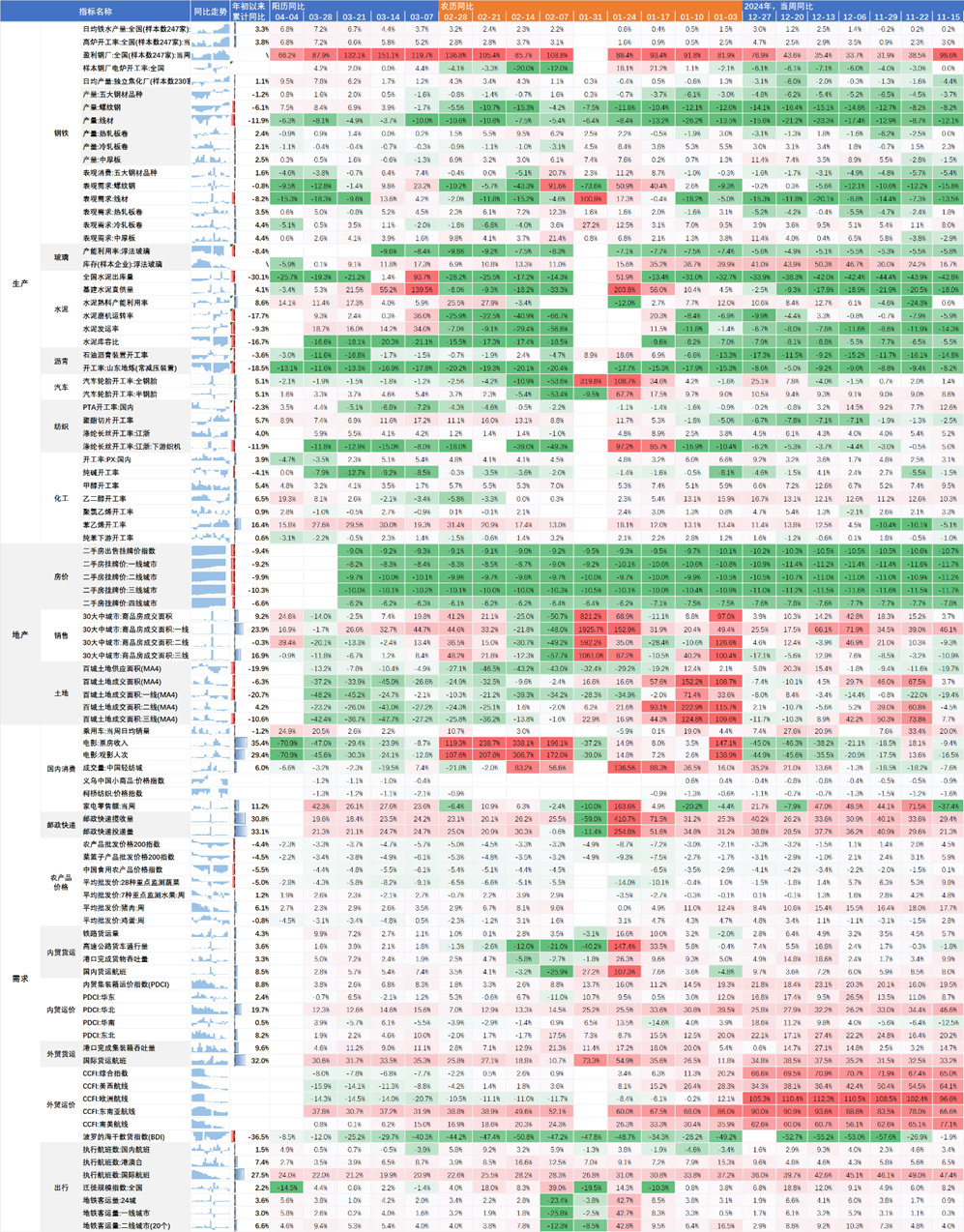

本周值季末月初,叠加清明假期扰动,中国经济高频数据基本延续分化格局。市场重点关注的“对等关税”使清明假期期间外盘资产价格急剧波动,但其冲击尚未体现在高频产需数据中。可以预见的是,本次美国推出的大规模关税措施,将使得全年完成5%左右实际GDP增速目标存在压力(详见《如何看待“对等关税”》)。但中国宏观政策“有预案”、“有共识”,内需有巨大的空间和潜力。可以期待的是,中国政策或将更聚焦“做好自己的事”,以改善民生为切入点促进国内消费回升,以供给侧结构性改革为抓手激发经济内生活力。后续重点通过高频数据监测两条线索:一是外需调整的程度,可观察外需相关的货运量、出口集装箱运价的调整幅度,在什么样的位置能够企稳;二是国内需求的内在韧性、宏观政策的对冲力度,可观察与内需相关的建筑投资、地产销售、居民消费指标变化。

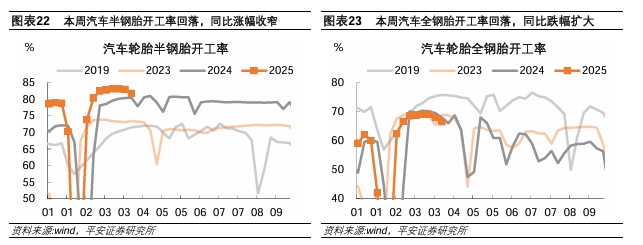

1. 工业:生产有所分化。1)从周度数据看,钢铁、水泥、纺织上游开工率提升,主要化工品开工率涨跌互现,沥青、下游织机、汽车轮胎等开工率边际走弱。2)从排产数据看,4月锂电和光伏组件排产环比继续恢复;三大白电排产同比增速回落,尤其是空调和冰箱排产,而洗衣机排产同比跌幅略收窄。

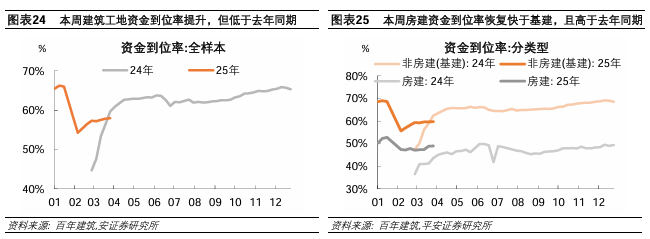

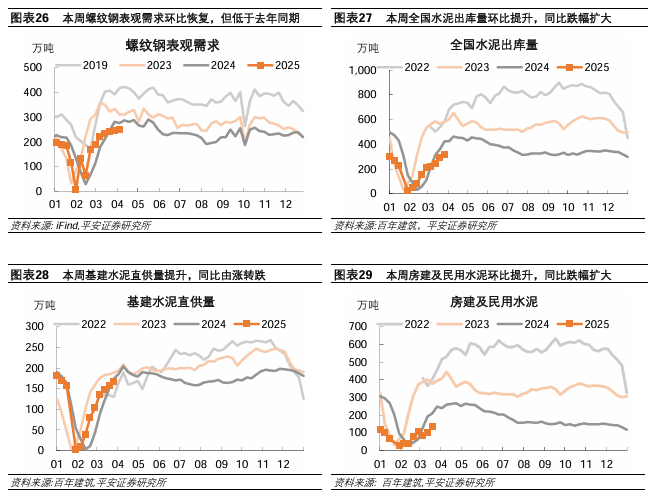

2. 投资:资金到位及实物工作量形成或弱于季节性。1)资金方面,本周建筑工地资金到位率环比升0.08个百分点,其中非房建(基建)升0.04个百分点,低于去年同期;房建项目提升0.19个百分点,仍高于去年同期。2)用量方面,螺纹钢、线材表观需求同比跌幅收窄;水泥出货量同比降幅扩大,其中基建水泥出库量由涨转跌,房建及民用水泥环比同比跌幅扩大。

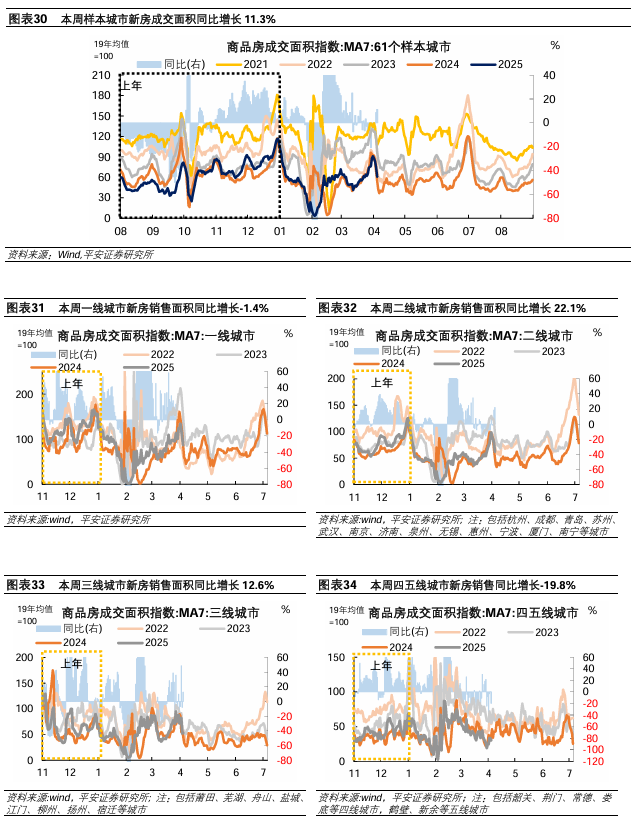

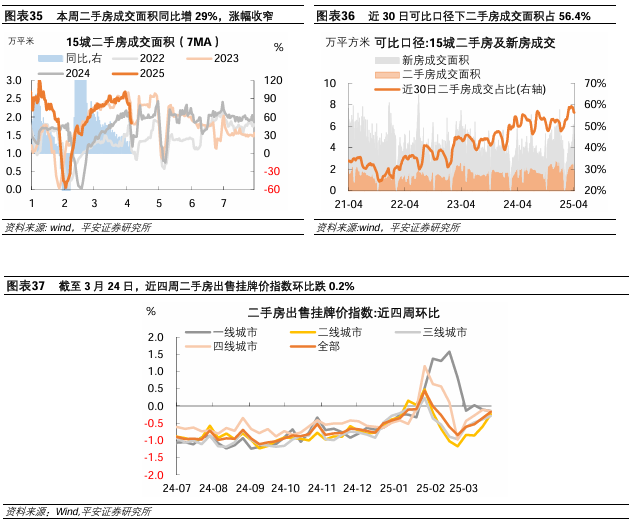

3. 地产:本周新房成交同比回升,二手房成交同比涨幅收窄,但季末月初、以及清明假期对成交数据存在扰动,后续成交走势还有待观察。1)新房方面,61个样本城市新房日均成交面积同比增长11.3%,由跌转涨。2)二手房方面, 15个样本城市二手房日均面积同比增速有所回落。3)二手房挂牌价方面,截至3月24日,近四周二手房挂牌价指数环比下跌0.2%。

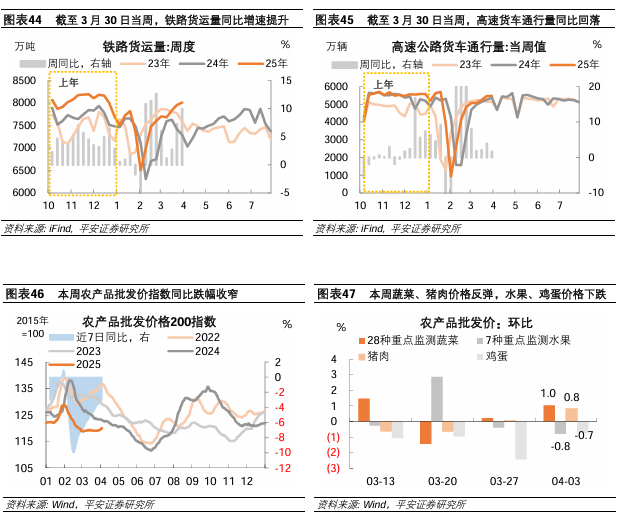

4. 内需:客运边际走弱,本周百度迁徙指数、24城地铁客运量同比增速由涨转跌,而国内执行航班同比增速略有回升。货运此消彼长,上周铁路货运量同比增9.9%,表现较好;高速货车通行量同比增1.6%,边际回落。消费方面,本周电影票房收入较去年同期低65.4%,跌幅扩大;3月份汽车家电零售较好,其中乘用车零售全月同比增12%,主要家电零售额在前四周同比增29.4%。

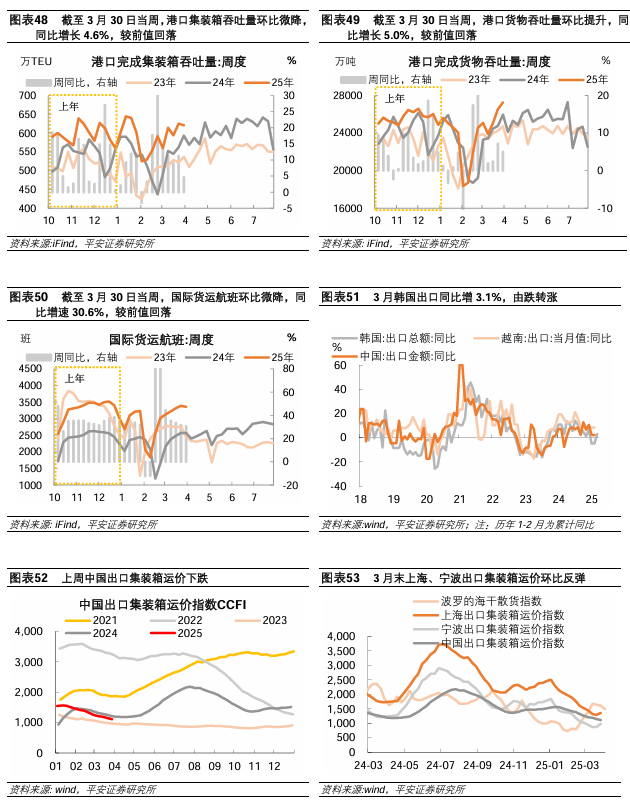

5. 外需:上周中国出口集装箱运价回落,货运增速同比回落。港口集装箱吞吐量(外贸占比约5成)、国际货运航班班次、港口货物吞吐量(外贸占比约3成)同比分别增长4.6%、 30.6%、5.0%,均较前值回落。

风险提示:稳增长政策不及预期,海外经济衰退程度超预期,地缘政治冲突升级等。

图表1 本周国内高频数据一览

资料来源:Wind, iFind等, 平安证券研究所

一

工业

工业生产有所分化,钢铁、水泥、纺织上游及光伏锂电生产提升,而沥青、下游织机、汽车轮胎、空调冰箱等边际走弱。

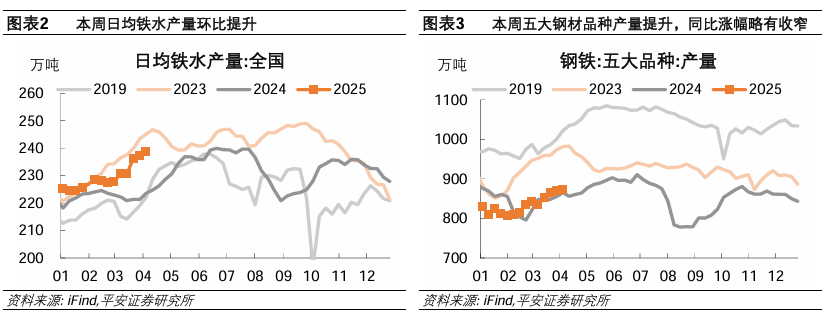

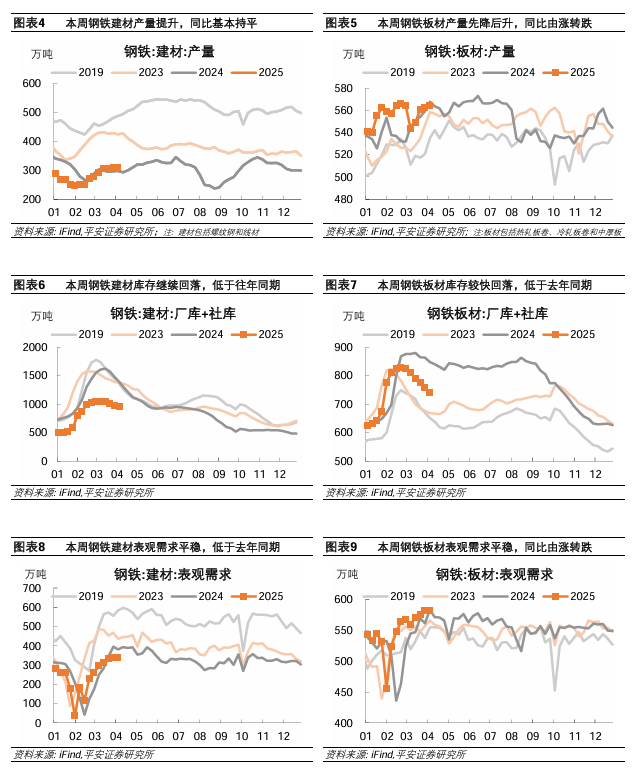

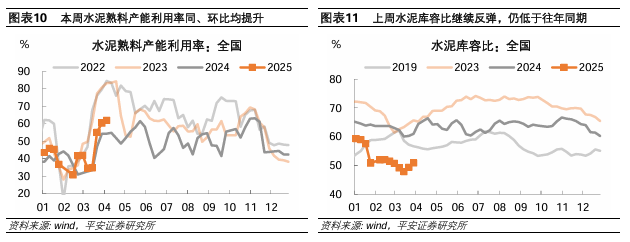

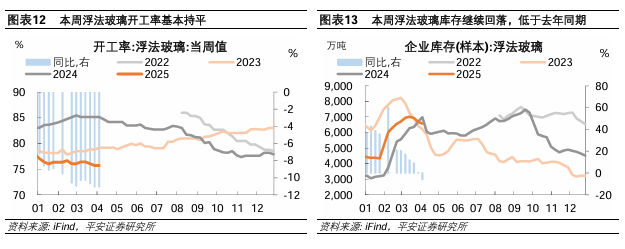

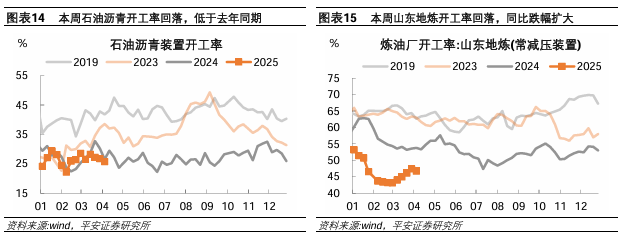

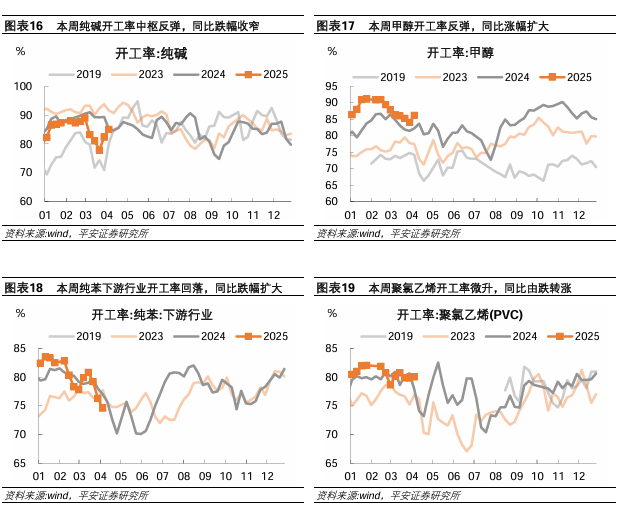

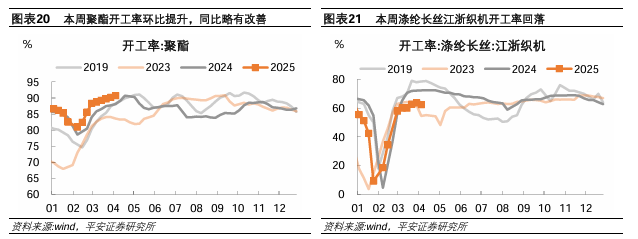

原材料方面, 1)钢铁、水泥生产回升。本周日均铁水产量、五大钢材品种产量、水泥熟料产能利用率环比回升,相关产品库存仍低于去年同期,需求环比稳中有升,对生产形成支撑。2)玻璃生产平稳,本周浮法玻璃开工率持平于上周,同比增速维持在-11%,样本企业库存继续去化。3)沥青开工率环比回落,旺季临近,但上游原料进口减少,下游需求恢复力度有限。4)主要化工品开工率涨跌互现,山东地炼、纯苯、苯乙烯等回落,而纯碱、甲醇、聚氯乙烯等开工率恢复。

中下游方面,本周纺织相关的PTA及聚酯产业链开工率提升,而涤纶长丝下游织机、汽车半钢胎、汽车全钢胎开工率回落。排产方面:

-

1)三大白电排产同比涨幅收窄。据产业在线调研 ,2025年4月空冰洗排产合计总量较去年同期生产实绩增长4.3%(3月为7.6%)。其中,空调排产同比增速回落至9.1%(3月为13.5%),冰箱排产同比增速回落至-6.7%(3月为0.5%);洗衣机排产同比增速微升至-2.1%(3月为-4.1%)。

-

2)锂电排产同比涨幅略有扩大。据大东时代智库调研 , 2025年4月中国市场动力+储能+消费类电池排产量122GWh,环比增10.9%,同比增速小幅提升至28.4%(3月同比增长27.1%);2025年1-2月份受春节假期影响,下游需求较低,电池厂有被迫补库状态;3月份之后因有新车换代,电池厂会为新车做一部分主动补库行为。

-

3)光伏组件排产继续回升。据SMM 及集邦咨询 调研,2025年4月光伏组件排产产量环比增幅在17%附近,延续上行态势;新政影响下国内光伏抢装潮还将延续。

1. 钢铁

2. 水泥

3. 玻璃

4. 化工

5. 纺织

6. 汽车

二

投资

本周建筑工地资金到位率环比恢复,原材料用量有所分化。

资金方面,据百年建筑调研,截至4月1日,样本建筑工地资金到位率为57.95%,较上周升0.08个百分点。其中,非房建项目资金到位率为59.74%,较上周升0.04个百分点;房建项目资金到位率为49.02%,较上周升0.19个百分点。

用量方面, 1)从钢材需求看,本周螺纹钢表观需求环比提升,线材表观需求环比回落,二者同比跌幅均有收窄。2)从水泥数据看,截至4月1日当周,全国水泥出库量环比回升,同比降幅扩大至25.7%。其中,基建水泥出库量同比-3.4%,由涨转跌;房建及民用水泥环比同比降41.4%,跌幅扩大。

百年建筑网表示:3月资金到位节奏略慢于预期,项目施工进度不温不火;当前房建资金改善韧性好于非房建,同比强于去年同期。水泥市场呈现“基建托底、房建疲软、民用波动”的三重特征,以基建重点项目为主,房建需求短期回升力度有限,民用市场需求则可能受节假日及天气因素拖累。

三

地产

本周新房成交同比回升,二手房成交同比涨幅收窄,但季末月初、以及清明假期对成交数据存在扰动,后续成交走势还有待观察。

新房方面,本周(截至4月4日),我们统计的61个样本城市新房日均成交面积同比增长11.3%,较3月(-1.3%)有所改善。

二手房方面,本周(截至4月5日),15个样本城市二手房日均面积同比增长29%,较上周略有回落;可比口径下,近30日二手房日均成交面积约占总成交的56.4%,边际回落。

价格方面,截至3月24日,近四周二手房挂牌价指数环比下跌0.2%,其中一线和四线城市环比微跌0.1%,二、三线城市环比分别下跌0.2%和0.3%。

四

内需

客运边际走弱,本周(截至4月5日),百度迁徙指数、24城地铁客运量同比增速由涨转跌,而国内执行航班同比增速略有回升。货运此消彼长,截至3月30日当周,铁路货运量同比增9.9%,表现较好;高速货车通行量同比增1.6%,边际回落。

消费方面,本周电影票房收入跌幅扩大,3月份汽车、家电销售同比提升。1)汽车:据乘联会统计,3月全国乘用车市场日均零售同比增长12%,今年以来累计同比增长5%。2)家电:据产业在线统计,截至3月28日,近四周主要家电零售额同比增长29.4%,增速提升。3)快递:截至3月30日当周,邮政快递揽收量同比增长19.6%,边际企稳,该指标对于居民网上实物消费具有指示意义。4)电影:本周(截至4月5日)全国电影日均票房收入约6202万元,较去年同期低65.4%,跌幅较上周扩大。

五

外需

上周货运同比增速边际回落。据交通运输部数据,截至3月30日当周,港口集装箱吞吐量(外贸占比约5成,通常用于运输机械设备、纺服、家电及轻工产品)、国际货运航班班次(主要用于以消费电子为代表的高货值产品,以及跨境电商)、港口累计完成货物吞吐量(外贸占比约3成,除集装箱外,主要包括煤炭、金属矿石、矿建原料、石油及制品等)同比分别增长4.6%、 30.6%、5.0%,均较前值回落。

韩国3月出口增速由负转正。韩国3月出口同比增长3.1%,高于1-2月(累计同比-2.6%),但低于前20日4.5%的增速。

上周中国出口集装箱运价回落,本周暂未公布。上周中国出口集装箱运价下跌3.1%,但宁波、上海出口集装箱运价指数分别上涨12.9%和5.0%,二者领先于总体的运价变化。

免责声明

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。