美债暴跌不停!对角价差怎么用?

周一,当所有市场人士的目光都被“关税延期谣言”引发的美股过山车行情吸引时,真正诡异的行情,却其实发生在了美国债券市场上……

过去24个小时里,在上周还被人们视作“避险之王”的美债,却以迅雷不及掩耳的姿态遭遇了暴跌,10年期美债收益率几乎完全回到了特朗普上周宣布对等关税前的水平!

这一历史性抛售,导致几乎所有中长期期限的美债收益率在周一盘中都一度暴涨了20个基点以上,其中30年期债券收益率在尾盘上涨近23个基点,创下2020年3月新冠疫情初期以来的最大单日涨幅。

可以说,美国国债周一的交易方式几乎令人感到不可思议:与美股当天因“关税延期”的“虚假传闻”而暴涨又回落不同的是,美债收益率几乎全天都在不断上涨。市场交易员似乎从一开始就铁了心思,在当天一股脑地抛售债券。

换言之,美国市场在上周五欧美时段其实就遭遇了“股债双杀”,只是美债当时的下跌相对美股而言并不算特别明显,但到了周一,市场暴跌的“主角”,则已彻底变成了许多人眼中的“避险资产”美债。

毫无疑问,这一幕对于许多华尔街人士而言,是非常“绝望”的——在上周两大避险资产美元和黄金表现低迷的背景下,美债如今似乎也正证明其本身并非完全安全的“避风港”,即便包括鲍威尔和贝森特等白宫高层,近来非常渴望看到美债收益率下跌以实现“化债”大计……

从华尔街机构的解读看,业内人士对于美债周一恐慌抛售的原因,并没有一个明确的共识,但大致有以下几点猜测:

基差交易遭遇了大规模平仓、对冲基金开始抛售美债以满足因其他资产亏损而需要追加保证金的需求、关税威胁下美国“海外债主”可能寻求减持美债……

基差交易平仓和现金需求

道明证券策略师Gennadiy Goldberg就表示,“这一抛售走势反映出一种‘无所不包、无处不在’式的交易”。他补充称,跨领域基金正试图去杠杆化,这导致了“抛售一切”的交易。

不少投资者和分析师特别提到了那些利用国债价格与相关期货合约之间的微小差异进行套利的对冲基金,即所谓的“基差交易”者。这些基金是固定收益市场的大型参与者,随着它们削减风险敞口,解除这些头寸,引发了美债抛售。

一位将收益率走势归因于基差交易的对冲基金经理表示,更广泛的对冲基金抛售,正在“摧毁”国债、高评级公司债券和抵押贷款支持证券的流动性,即轻松买卖资产的能力。该基金经理表示,“目前正在发生大规模的去杠杆化,任何流动性来源都在被挖掘。”

Marlborough Investment Management的投资组合经理James Athey也指出,“债券和衍生品现金价格之间可能存在错位,美债收益率今天已从低点大幅上涨,看起来就像2020年3月那样,当时我们看到的这些剧烈波动可能与基差交易有关。上周,我们没有看到对冲基金停止债券期货基差交易的迹象,但突然间你看到收益率出现了飙升。”

Columbia Threadneedle Investments高级利率分析师Ed Al-Hussainy则提到,“我认为投资者正在转向现金及类现金资产以应对这种市场波动。对(收益率走势)最简单的解释是,投资者开始抛售他们能抛售的资产并采取守势。但现在抛售股票将锁定损失,因此最唾手可得的选项便是抛售国债来筹集现金。”

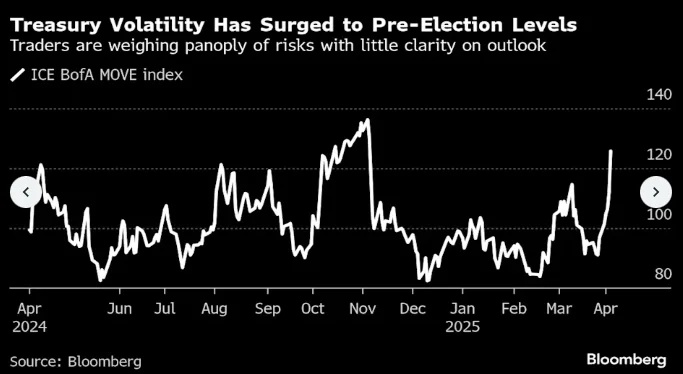

从波动率指标看,衡量美债隐含波动率情况的美银MOVE指数周一已飙升至了125.7上方,创下了年内新高。

更深层次担忧

当然,除了上述短线仓位变动和流动性情况的影响外,目前一些业内人士认为,更需要担心的可能是特朗普向全球贸易“开战”的关税措施,是否会进一步影响或冲击到美债的传统避险地位。

一些交易商正在关注那些大型的海外美债持有者是否存在可能减持美债的任何迹象,并担心在未来几天的美债标售中海外买家会需求寥寥。

美国财政部本周将总计标售1190亿美元的附息国债,对美债的需求可能将面临考验。其中包括周二标售580亿美元的三年期债券,周三标售390亿美元的10年期债券,周四发售220亿美元的30年期债券。

宏观策略师Simon White认为,美国国债正在失去其避风港地位。随着美元储备货币地位的下降,资本正以越来越快的速度流出美国,而经济衰退很可能将财政赤字推高至远超GDP 10%的水平,使美债面临买家罢买的严重风险。

White表示,美国国债最终也将难逃资本流动的这一关键转变。俄乌冲突发生后,俄罗斯资产被扣押,外国人对持有美国国债已经变得更加谨慎。海湖庄园协议的讨论进一步削弱了人们动摇的信心,让人怀疑美元是一种不受政治干预的工具这一原则。

对于想趁美债低位抄底美债的投资者,可以考虑使用对角价差策略。

对角价差是什么?

对角价差(diagonal spread) 是指使用不同行权价和不同到期日的期权来建立的价差。一般价差中多头腿的存续期要比空头腿更长。对角价差包括对角牛市价差与对角熊市价差。

对角牛市价差(diagonal bull spread) 同牛市认购价差策略基本相似,只不过再次进行了升级及改善,区别在于对角价差的两个期权到期日不同,交易者买的是1手较长期的行权价较低的看涨期权,卖出的是1手较短期的行权价较高的看涨期权,买入和卖出的看涨期权的数量仍然相同。

TLT对角价差案例

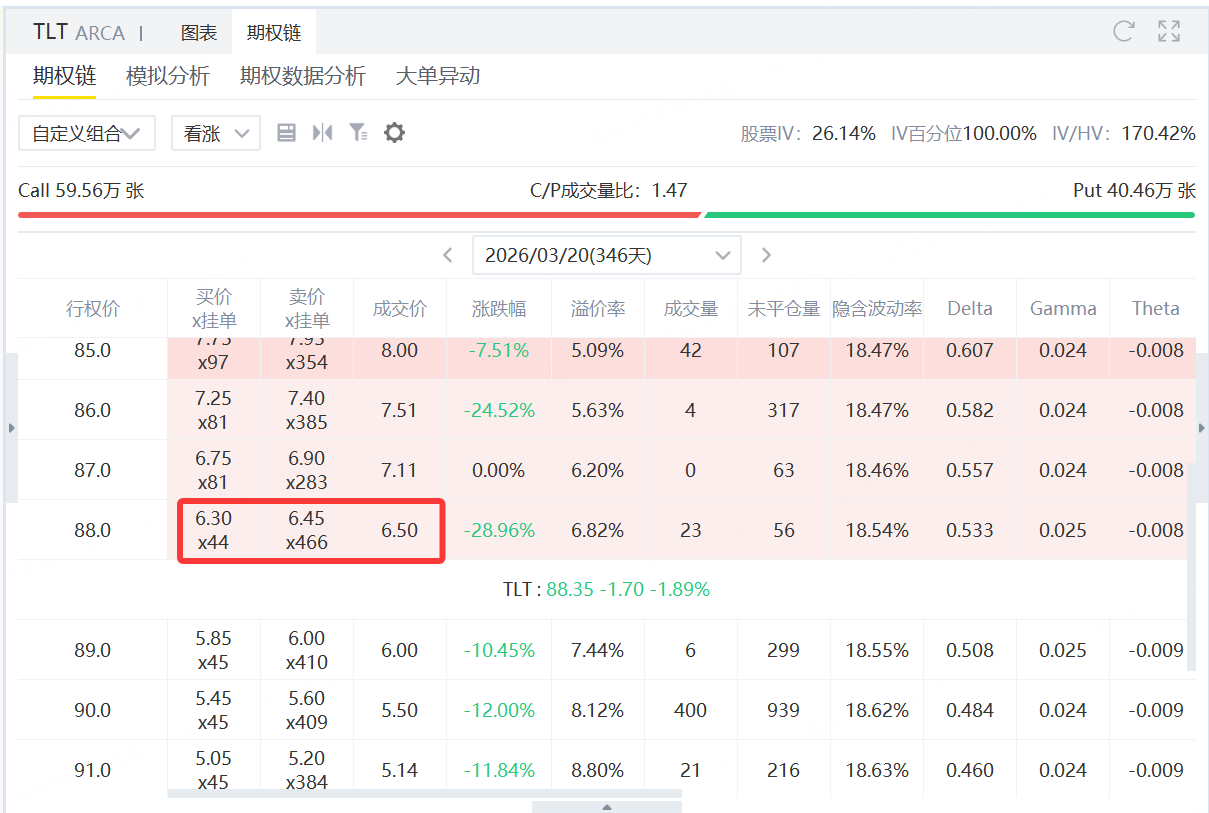

假设投资者在未来一年内都看好TLT,可以直接买入行权价88,到期日为2026年3月20日的看涨期权。这个期权即成为我们的多头腿,以最新成交价计算需要花费650美元。

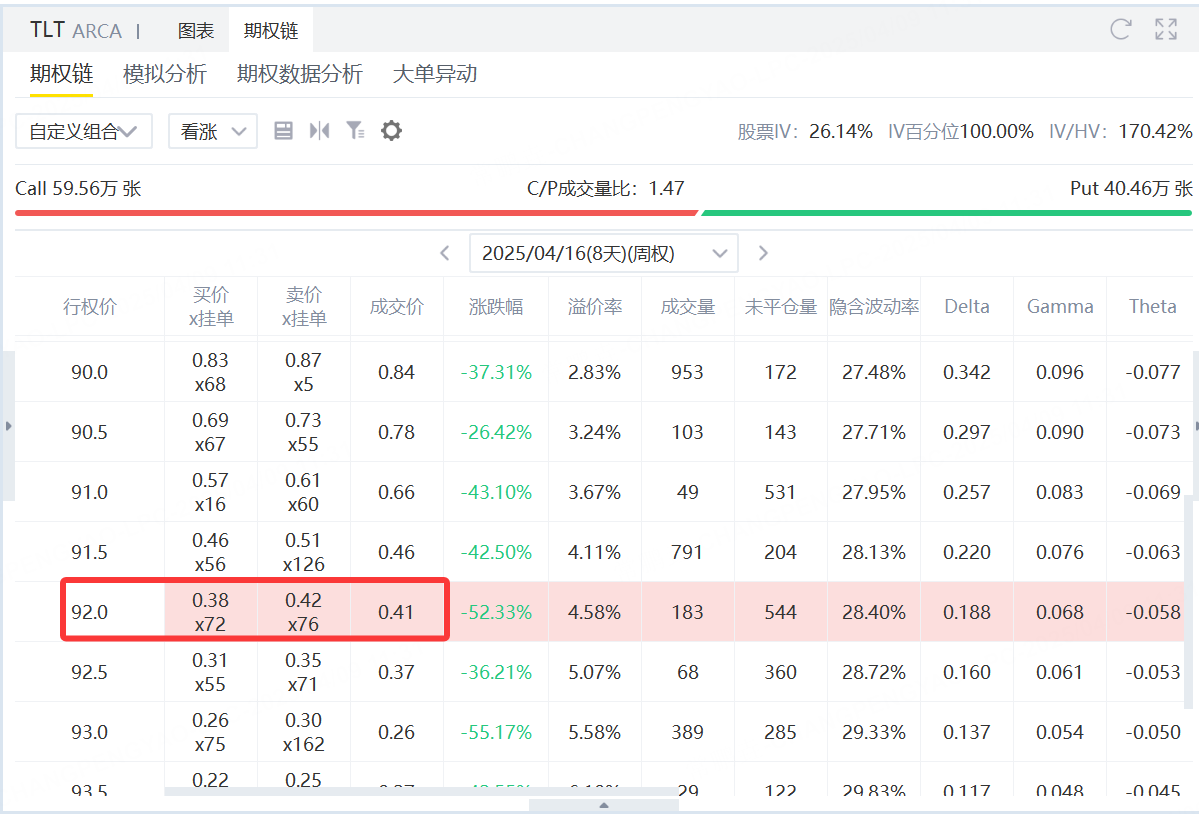

多头腿建立后,我们可以按照比多头腿短的周期来建立空头腿,这里可以选择以每周为单位建立。选择卖出行权价92美元,到期日为4月16日的看涨期权,获得权利金41美元。

在这里如果卖出的看涨期权没有被行权,那么会产生41美元的利润,相对于多头侧650美元的花费,约为6.3%。但空头腿可以每周执行一次,在多头腿剩余日期长达346天的情况下,投资者可以卖出几十次看涨期权,如果些卖出的看涨期权能够成功获得权利金,将大幅度降低买入看涨期权本身的花费,甚至免费获得看涨期权。

对角价差相较于单独买看涨来说,获得了额外的一笔权利金收入,使得策略整体的权利金净支出减少,策略的盈亏平衡点也因此左移降低,胜率也相应提高了。另外对角价差的卖出点位可以由投资者自己控制,所以可以在不同的周期选择不同做空力度,方便投资者控制风险。对角价差本质是一个低成本的买入看涨期权策略,值得投资者研究。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。