亚马逊Q1财报解读:云业务与卫星互联网能否开启新增长?

聊聊亚马逊(NASDAQ: AMZN)最新发布的Q1财报。这份报告亮点不少,尤其是AWS云服务和广告业务的强劲表现,但背后也有值得关注的挑战。我们用大白话拆解关键信息,帮你快速抓住重点!

一、核心数据:营收利润双超预期,但赚钱主力竟是它?

-

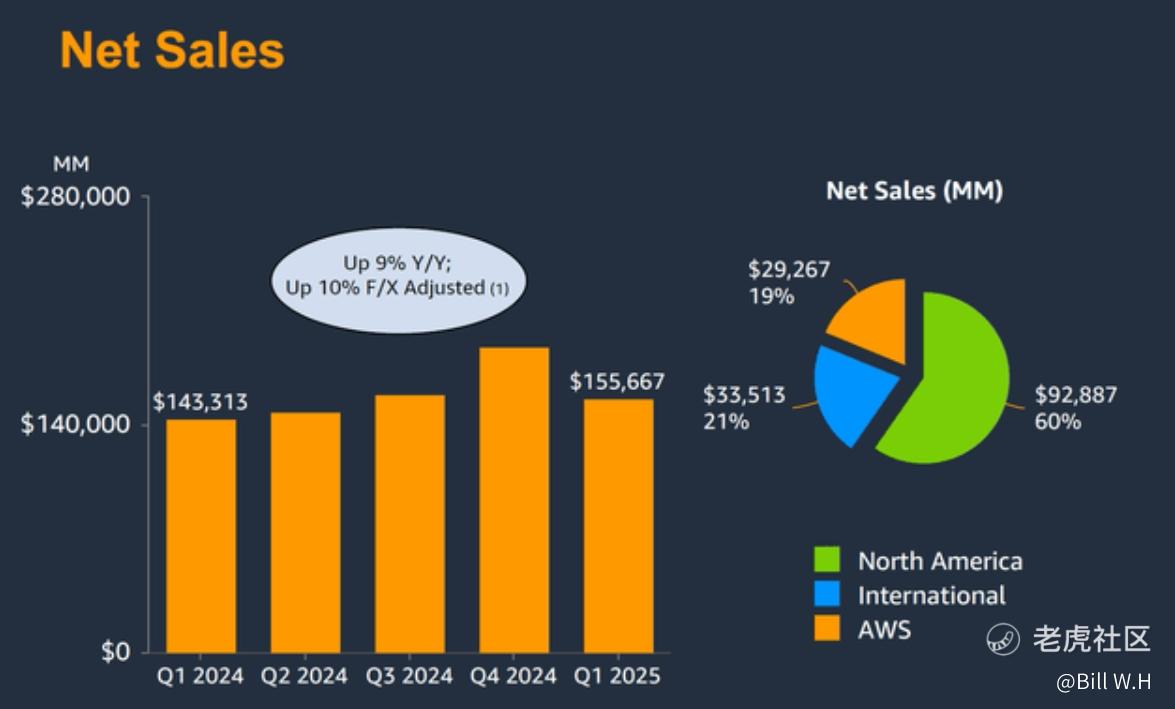

总营收:1557亿美元(同比增长9%),略超市场预期。

北美市场占60%,国际业务占21%,AWS云服务贡献了20%。

-

利润增长更猛:运营利润增长20%至184亿美元,AWS独占115亿,利润率接近40%!

对比之下,零售业务利润率仅6.3%(北美)和3%(国际),赚的是“辛苦钱”。

关键点:

-

广告业务(+19%)和AWS(+17%)是增长引擎,尤其是AWS年化收入已达1170亿美元,稳坐云服务头把交椅。

-

零售业务受关税和退货成本拖累,但亚马逊通过提前备货暂时稳住了商品价格。

二、未来增长的两大“王牌”

-

AWS云与AI:百亿美元后的下一站

AWS年收入破千亿美元后,仍在高速增长,主要靠企业“上云”和AI需求(比如低成本自研芯片降低运算成本)。

但竞争压力:微软Azure凭借产品整合和价格优势,正在抢地盘。

-

卫星互联网(Kuiper计划):对标马斯克的星链

已获批发射3000多颗低轨卫星,今年计划用SpaceX、蓝色起源等火箭送80多颗上天,2026年将大规模部署。

变现想象:可能捆绑Prime会员卖终端和订阅服务,但前期投入巨大(后文会提风险)。

三、估值:保守测算仍有上涨空间?

-

当前估值采用保守的EV/EBITDA倍数(比行业中位数低一半),给出两个目标价:

2025年:227.77美元(+10%);

2026年:275.76美元(+34%)。

-

支撑逻辑:EBITDA年增15.5%,自由现金流年增33.6%。

四、风险提示:高增长的代价

-

烧钱大战:AWS和Kuiper虽前景好,但扩张需要巨额资本开支(过去一年资本支出飙升至880亿美元,吞噬了现金流)。

-

零售压力:关税和物流成本可能长期挤压利润率。

-

云业务竞争:Azure和谷歌云虎视眈眈,价格战风险不容忽视。

注:本文不构成投资建议,市场有风险,决策需谨慎。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。