如何使用财报波动统计功能?

财报波动统计功能是基于预测波动率、历史均值及分位值等指标,量化分析财报日前市场波动预期的工具。快速识别波动率高估/低估状态,以及通过预测波动率简化指标与历史数据对比,帮助投资者在财报事件中捕捉波动率定价偏差机会,规避过度波动风险,实现无需复杂模型的高效事件驱动交易。

一、核心指标定义

-

预测波动(平值期权价格比率)

定义:平值期权价格与标的股票价格的比值,反映市场对短期波动率的预期。

计算:预测波动率=现价附近的跨式期权价格/股价*100%

示例:

股票价格100,跨式期权价格=6 → 预测波动率=6%;

意义:比率越高,市场预期波动越大。

-

历史均值(预测波动率均值)

定义:过去N次财报日前预测波动率的平均值。

示例:过去5次财报前预测波动比率均值为5%,当前比率8% → 显著高于历史水平。

-

超过历史(预测波动率分位)

定义:当前预测波动率在历史数据集中的相对位置(如过去20次财报数据)。

示例:历史80%分位值=7%,当前比率=8% → 当前值超过历史80%(处于极端高位)。

二、交易策略参考

方向1:判断波动率是否高估

条件:

当前比率 > 历史90%分位值(如历史90%分位=7%,当前=8%);

当前比率 > 2倍历史均值(如历史均值=4%,当前=8%)。

策略选择:

做空波动率:卖出跨式组合(Short Straddle);

逻辑:市场过度定价波动,财报后比率回落概率高。

方向2:预测股价方向

条件:

历史涨跌幅偏向:若过去5次财报后上涨4次,平均涨幅+5%;

策略选择:

方向交易:倾向买入看涨/卖出看跌期权,或股票做多。

三、Q&A

为什么财报日附近平值期权价格计算的预测波动比率与隐含波动率IV相比可能更实用?

-

简单直观,无需复杂模型: 直接使用 平值期权价格/股票价格 的比率,无需计算IV,适合手动操作或缺乏专业工具的个人投资者。

-

反映市场真实交易情绪: 比率直接体现市场愿意为平值期权支付的“溢价”,尤其在财报前,流动性集中于平值期权,价格更能代表市场对短期波动的定价。

-

规避模型假设风险: 不依赖期权定价模型的假设,避免因模型误差(如错误的风险中性概率)导致的误判。

-

适合短期事件交易

财报日交易的核心是捕捉 事件后波动率坍塌(IV Crush),而平值期权(尤其是近月期权)的价格对事件敏感度最高。例如:财报前平值期权价格比率飙升至8%(历史均值4%),直接提示波动率被高估,无需复杂计算即可决策做空波动率。

-

规避模型误差

财报日前后市场可能出现极端波动,导致IV模型失效(如流动性枯竭、买卖价差扩大)。此时平值期权价格比率反而更稳定,因为它仅反映实际成交价格。

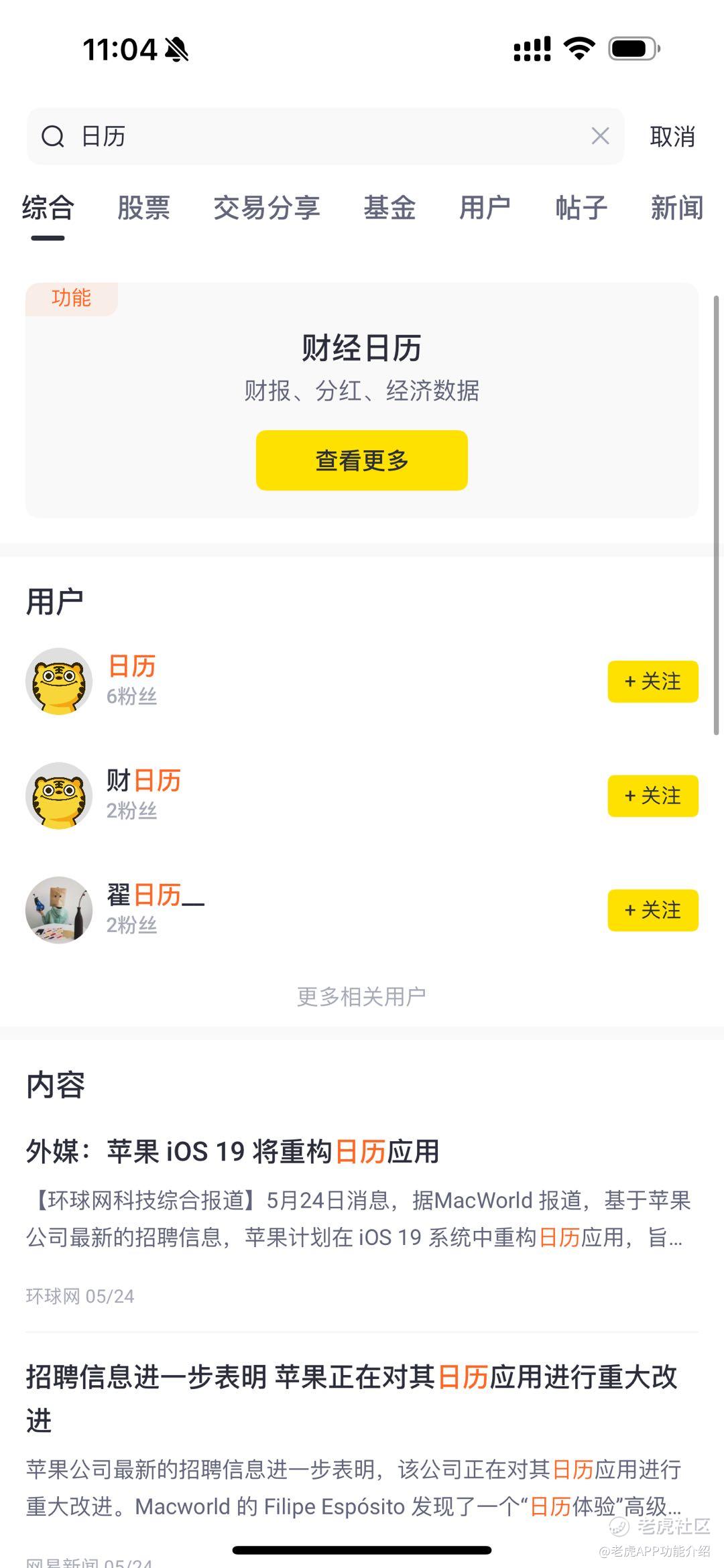

附:如何快速查看哪些公司要发财报?

搜索框-输入“日历”快速定位查看

修改于 2025-08-06 20:27

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。