迈威尔Q1财报一览:数据中心营收占比76%,管理层仍未更新全年AI营收指引

迈威尔FY26Q1财季对应实际时间2025年2/3/4月。

迈威尔FY26Q1财报:

-

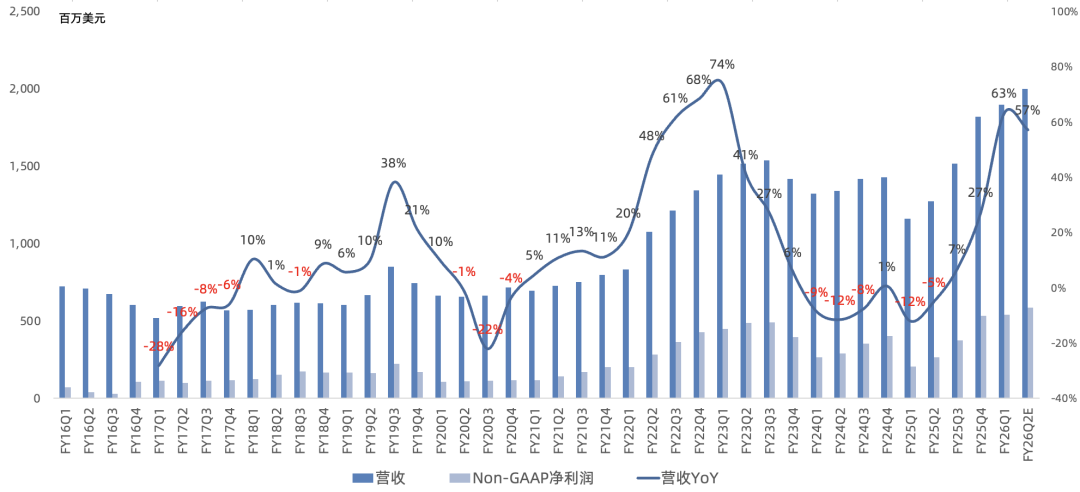

营收18.95亿美元,同比增长63%,环比增长4%,连续4个季度环比增长;预计Q2营收20亿美元,同比增长57%;

-

GAAP毛利率50.3%,同比增长4.8个百分点;NonGAAP毛利率59.8%,同比下滑2.6个百分点,环比下滑0.3个百分点,连续6个季度环比下滑;预计Q2 NonGAAP毛利率60%,同比下滑1.9个百分点;

-

NonGAAP经营利润6.47亿美元,同比增长140%;NonGAAP经营利润率34.2%,同比增长10.9个百分点,环比增长0.5个百分点;预计Q2 NonGAAP经营利润7.05亿美元,同比增长113%,经营利润率35.3%;

-

NonGAAP净利润5.4亿美元,同比增长161%;NonGAAP净利润率28.5%;预计Q2 NonGAAP净利润5.86亿美元,同比增长120%,净利润率29.3%;

-

GAAP days in inventory 104天,环比持平;

-

本季度回购3.4亿美元,分红5180万美元;

-

本季度大陆营收占比37%,台湾17%,美国16%,新加坡9%,荷兰5%,日本2%,泰国2%,芬兰2%,马来西亚2%;

具体业务,Q1:

-

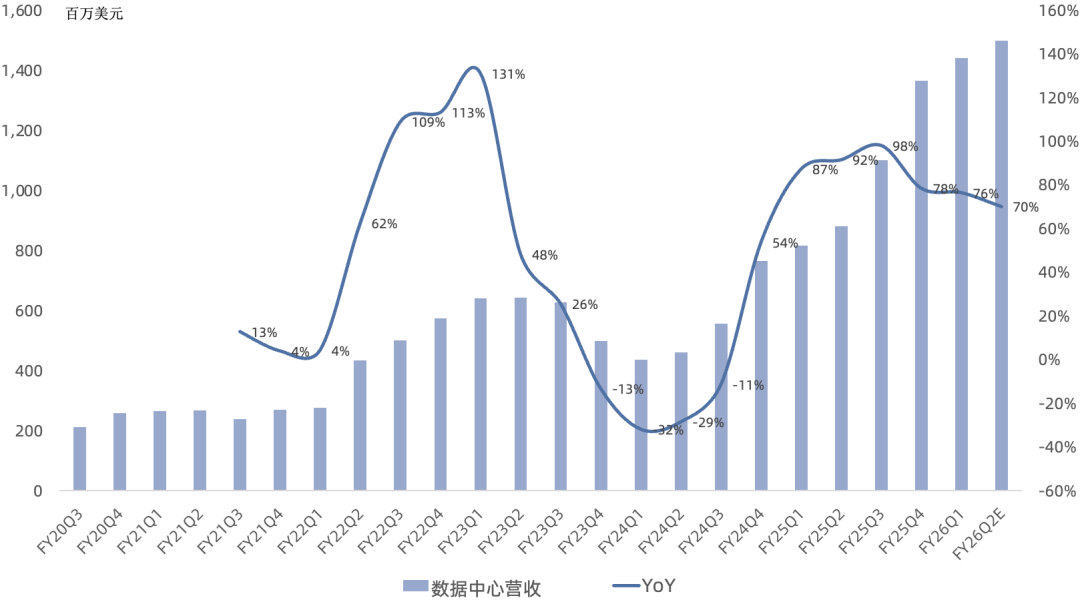

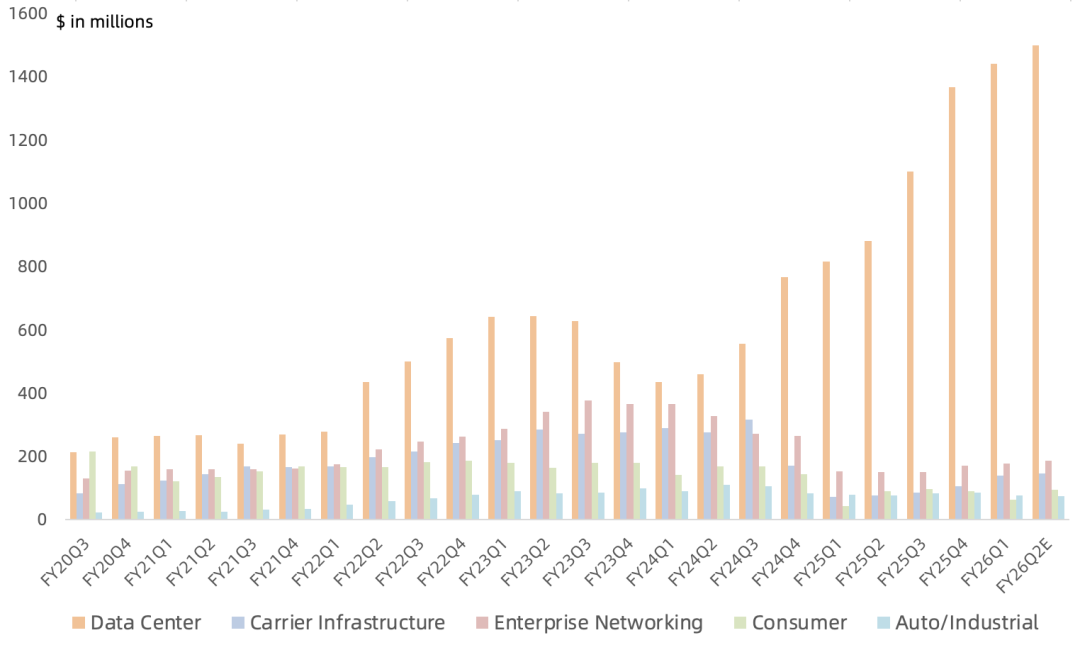

数据中心营收14.41亿美元,同比增长77%,营收占比76%,再创新高;

主要靠两个custom silicon项目(亚马逊Tranium2 XPU+谷歌Axion CPU)放量带动,光学业务800G PAM4/400ZR DCI产品需求旺盛,AEC开始放量,交换芯片营收持续增长;已开始出货5nm 1.6T PAM4 DSP产品,同时3nm 1.6T产品需求非常强劲,但2025年主要还是800G主导,2026年会是1.6T主导;为北美CSP(亚马逊Tranium2)独家供应AI XPU进展顺利,同时开发下一代XPU产品(亚马逊Tranium3,可能非独家供应)已锁定3nm晶圆和先进封装产能,预计2026年投产,预计来自亚马逊XPU营收将在明年及以后持续增长;

宣布与英伟达建立合作伙伴关系,将其NVLink Fusion技术添加到定制平台中,采用NVLink Fusion的迈威尔定制芯片为客户提供了加速定制scale-up解决方案的路径;目前数据中心AI营收已占主要部分,custom AI XPU大规模出货,未来AI营收甚至会占整个公司超50%;

数据中心内部本地部署业务目前规模相当小,Q1有所下降,但趋势偏稳定;预计全年数据中心定制芯片业务与光学业务皆增长;

-

企业网络营收1.78亿美元,同比增长16%,营收占比9%;通讯营收1.38亿美元,同比增长93%,营收占比7%;企业网络市场和通讯市场继续复苏;

-

消费者营收0.63亿美元,同比增长50%,营收占比3%;

-

汽车/工业营收0.76亿美元,同比下滑2%,营收占比4%;汽车市场环比增长,工业市场环比下滑;迈威尔4月7日宣布向英飞凌出售汽车以太网技术业务,价值25亿美元,预计将于2025年内完成交易; 迈威尔的汽车以太网产品客户覆盖包括前十大汽车OEM中的8家,到2030年累计design wins订单规模约40亿美元,该业务在2025年可为迈威尔带来2.25-2.5亿美元收入,毛利率约60%;

后续展望:

-

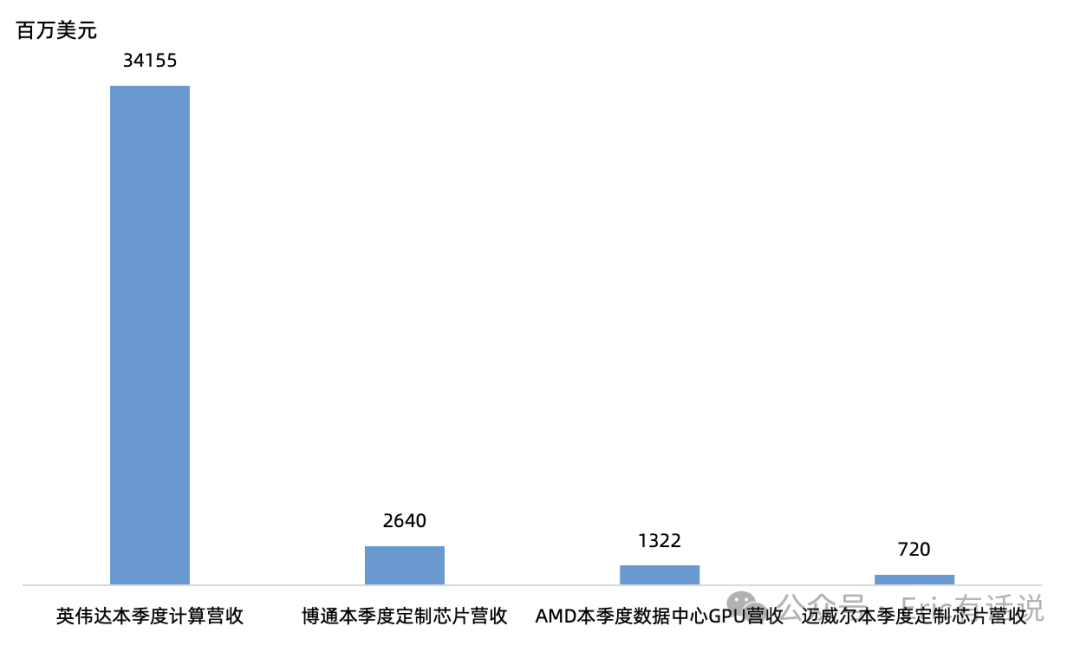

预计Q2数据中心营收环比增长中个位数(15亿美元左右,约为Intel数据中心营收的42%、AMD数据中心营收的47%、博通AI营收的25%);

-

预计Q2通讯业务和企业网络市场合计营收环比增长中个位数;

-

预计Q2汽车/工业营收环比持平;

-

预计Q2消费者营收环比增长50%;

-

预计全年业务将全面增长,AI强劲的同时,传统核心业务企业网络、运营商业务也会持续复苏;

-

这次没提2025全年AI营收超25亿美元的目标(之前也吐槽了管理层的意思感觉超目标很多,但为什么不上调数字?这次管理层直接建议华尔街不要纠结数据中心内部比例);

AI Investor Day 2025:

-

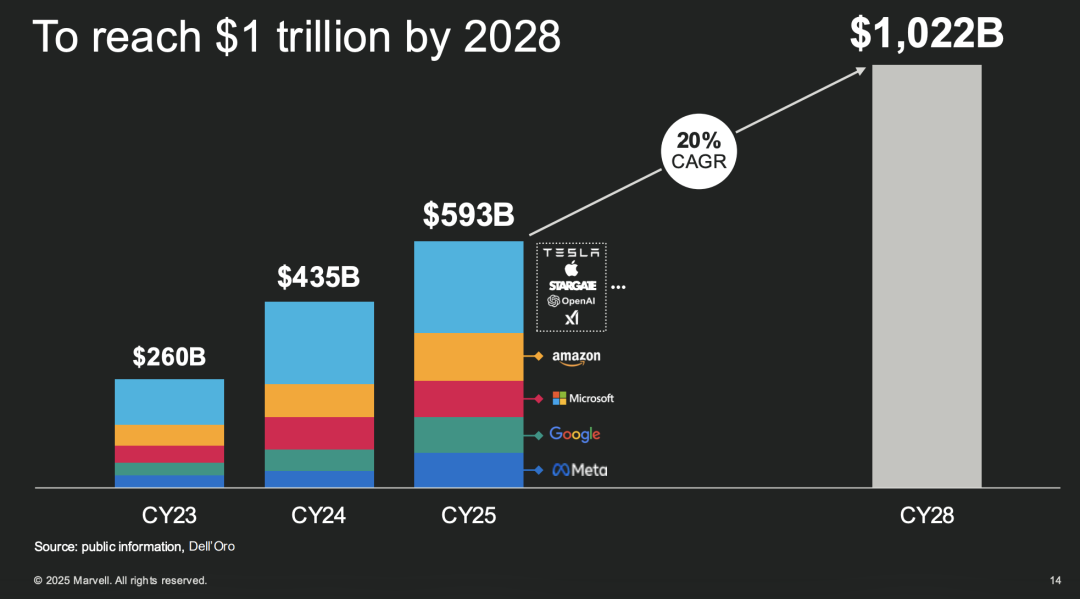

2028年数据中心capex上调至1.022万亿美元,数据中心半导体TAM 4940亿美元,加速计算芯片TAM从1720亿美元上调至3490亿美元,其中HBM TAM 1280亿美元,AI芯片TAM 1630亿美元,AI配套芯片TAM 580亿美元,ASIC占AI芯片与AI配套芯片的25%;

-

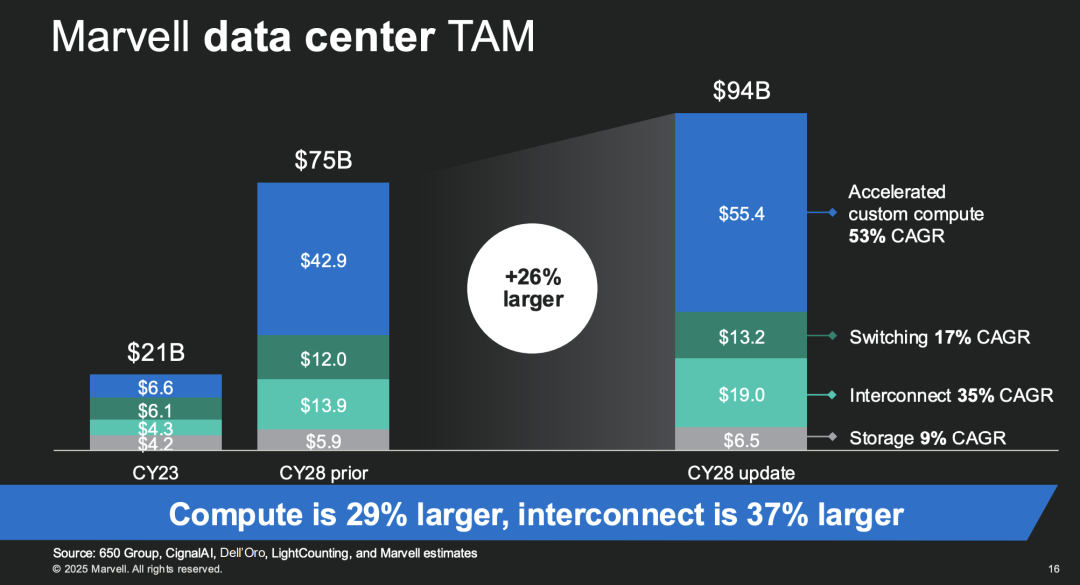

对迈威尔自己而言,2028年数据中心TAM从750亿美元上调至940亿美元:

数据中心AI芯片TAM从429亿美元上调至554亿美元(5年CAGR 53%),公司未来目标市场份额20%,其中AI配套芯片TAM 146亿美元(5年CAGR 90%),AI ASIC芯片TAM 408亿美元(5年CAGR 47%);

数据中心交换芯片TAM从120亿美元上调至132亿美元(5年CAGR 17%);

数据中心连接芯片TAM从139亿美元上调至190亿美元(5年CAGR 35%);

数据中心存储主控芯片TAM从59亿美元上调至65亿美元(5年CAGR 9%);

-

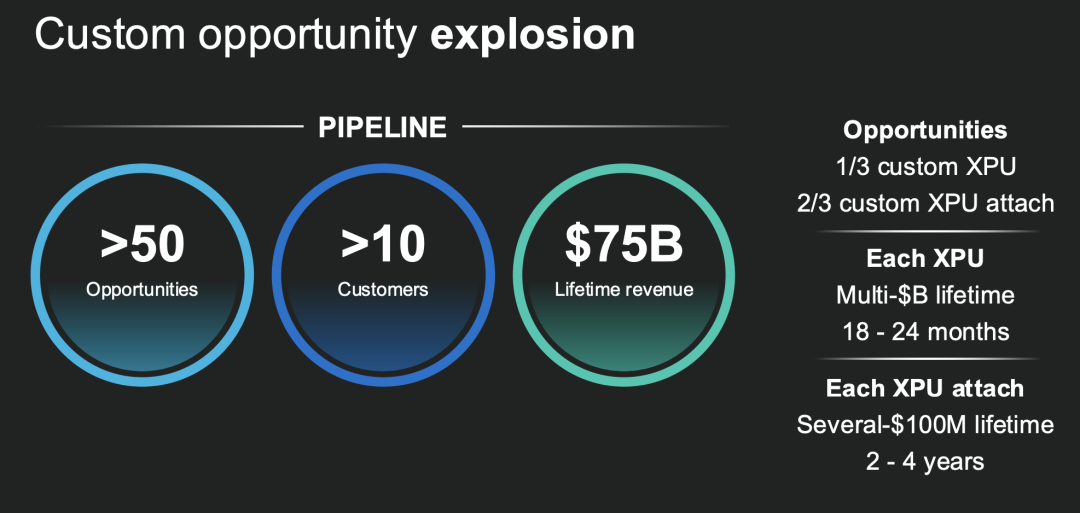

预计定制业务pipeline订单life time收入750亿美元;

-

本次备受期待的AI Investor Day整体未超预期,大幅上调未来数据中心capex,又大幅上调AI芯片市场规模,但ASIC渗透率25%的指引却未上调,几乎就是在替英伟达、AMD的GPU阵营站台,而且搬出custom AI配套芯片的概念,弱化了市场对纯正custom AI ASIC芯片的期待。同时对连接芯片的大幅上调也利好同行业的ALAB、CRDO。

总的来说,迈威尔custom silicon故事继续兑现,连续3个季度放量,管理层对该业务未来增长保持乐观的同时,但又不敢给出具体业绩指引,对ASIC画饼也不像最大竞争对手博通那样激进。

在上次《财报》中,曾提到:

在经过custom silicon 2个季度放量后,NonGAAP净利润率有上探至30%的势头,结合此前预测,2025年NonGAAP净利润26亿美元左右,目前暴跌后市值对应24倍PE。

崔彤,公众号:Eric有话说迈威尔Q4财报一览:数据中心占比再创新高,光电产品、custom silicon各占一半

在经过custom silicon 3个季度放量后,NonGAAP净利润率确实上探到30%,结合公司对其他业务的指引,预计今年营收88亿美元左右,NonGAAP净利润26亿美元左右,目前市值对应大约23倍PE。

此前财报一览(时间由近及远):

《迈威尔FY25Q4财报一览:数据中心占比再创新高,光电产品、custom silicon各占一半》

《迈威尔FY25Q3财报一览:传统业务环比增长,AI业务开始放量》

《迈威尔FY25Q2财报一览:传统业务终迎复苏,AI业务加速增长》

《迈威尔FY25Q1财报一览:AI业务高歌猛进,传统业务已经触底》

《迈威尔FY24Q4财报一览:又一次AI增长,其余暴跌》

《迈威尔FY24Q3财报一览:AI业务增长,传统业务暴雷》

《迈威尔FY24Q2财报一览:AI今年受益有限,存储明年上半年复苏》

《迈威尔FY24Q1财报会议纪要》

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- plaispool·06-20已阅点赞举报