基石药业,拟配股融资4.7亿

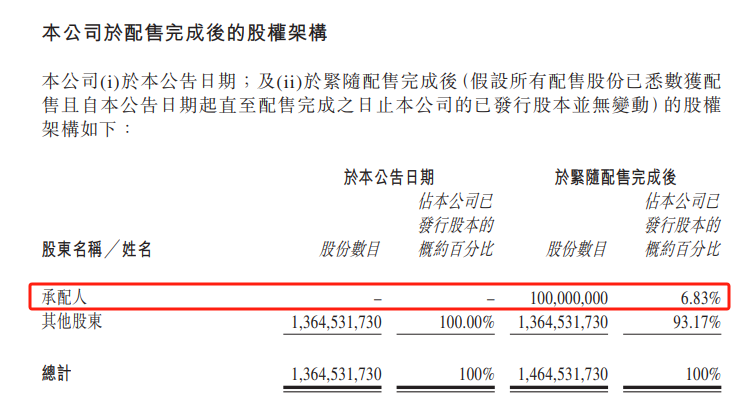

基石药业-B(02616.HK)配股,配股价4.72港元,较上日折让约8.88%,配售1亿股,新股占经扩大后股本约6.83%。

是次配股募资总额4.72亿港元,募资净额4.67亿港元,其中90%用于与集团“管线2.0”中的资产,尤其是CS2009(一款靶向PD-1、VEGFA及CTLA-4的三特异性分子,潜在同类首创╱同类最优的下一代肿瘤免疫骨架)、CS5001(一款处于临床阶段的ROR1 ADC(潜在同类最佳ROR1 ADC)、以 及 CS2015(一款靶向OX40L及TSLP的双抗)等临床前资产有关的进一步研发;及余下所得款项净额于适当时用于其他一般公司用途。

*疏漏难免,敬请指正

版权声明:“瑞恩IPO上市”主要跟踪关注香港上市、澳门上市、美国上市等,所有原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则我们将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO、美国IPO等境外上市资讯,敬请浏览:www.hkmipo.com

相关阅读

33家港股“摩根士丹利中国人工智能60强”市值排行及股市表现 (20250630)

10家“高盛中国民营十巨头”市值排行及股市表现 (20250630)

17家香港上市“影视娱乐公司”市值排行及股市表现 (20250630)

23家香港上市“餐饮企业”市值排行及股市表现 (20250630)

32家香港上市“医疗服务企业”市值排行及股市表现 (20250630)

20家香港上市“互联网医疗/AI医疗/数字医疗企业”市值排行及股市表现 (20250630)

73家香港上市“未盈利生物科技公司”市值排行及股市表现 (20250630)

30个已上市的“餐饮百强品牌”中,19个选择在香港上市 | 餐饮企业IPO上市

33家香港上市“教育企业”市值排行及股市表现 (20250630)

IPO保荐人:中金、中信、华泰、招银,继续包揽前四 - 香港上市中介机构排行榜(过去两年:截至2025年6月)

IPO中国律师:竞天公诚、通商、金杜、中伦、君合,排名前五 - 香港上市中介机构排行榜(过去两年:截至2025年6月)

44家香港上市、募资1071亿,其中募资逾1亿美元的占 19家 | 香港IPO市场2025上半年

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。