ASML Q2财报一览:短期成长性问题凸显,2026年可能不增长

此前曾一直强调ASML现阶段最大问题是成长性问题,本季度管理层表示2026年业绩可能无法增长。

光刻机一哥ASML Q2财报:

-

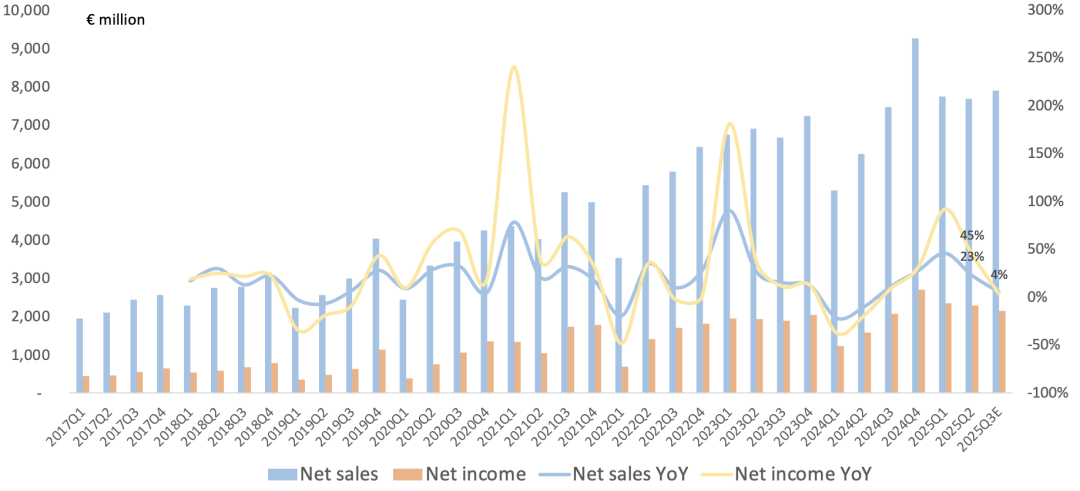

营收76.92亿欧,同比增长23%,环比下滑1%,处于此前指引上端;

-

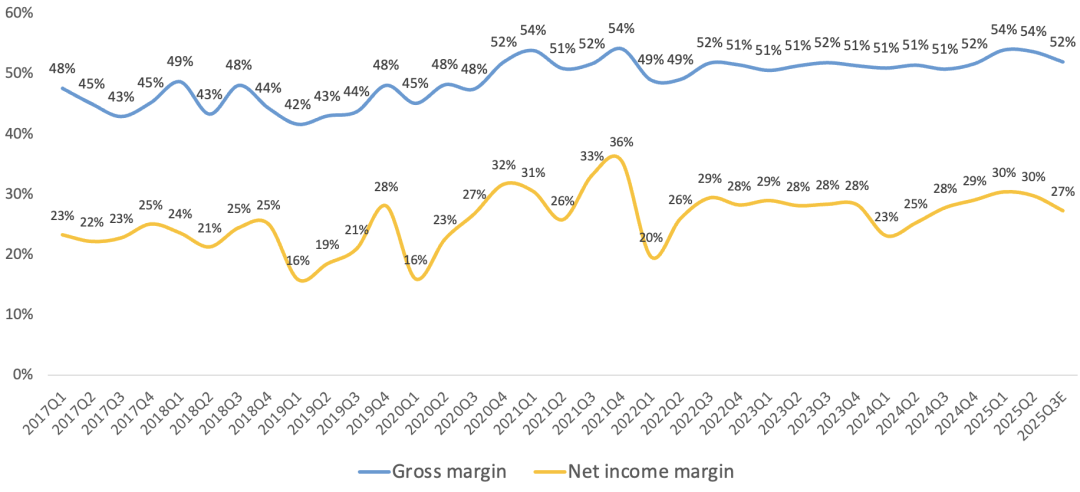

毛利率53.7%,同比增长2.2个百分点,环比下滑0.3个百分点,高于此前指引上限,主要因Installed base与NXE:3800表现超预期,以及关税影响低于预期;下半年毛利率因high NA放缓;

-

经营利润26.6亿欧,同比增长45%,环比下滑3%,经营利润率34.6%;

-

净利润22.9亿欧,同比增长45%,环比下滑3%,净利润率29.8%;

-

Q2回购14亿欧元,连续2个季度回购。

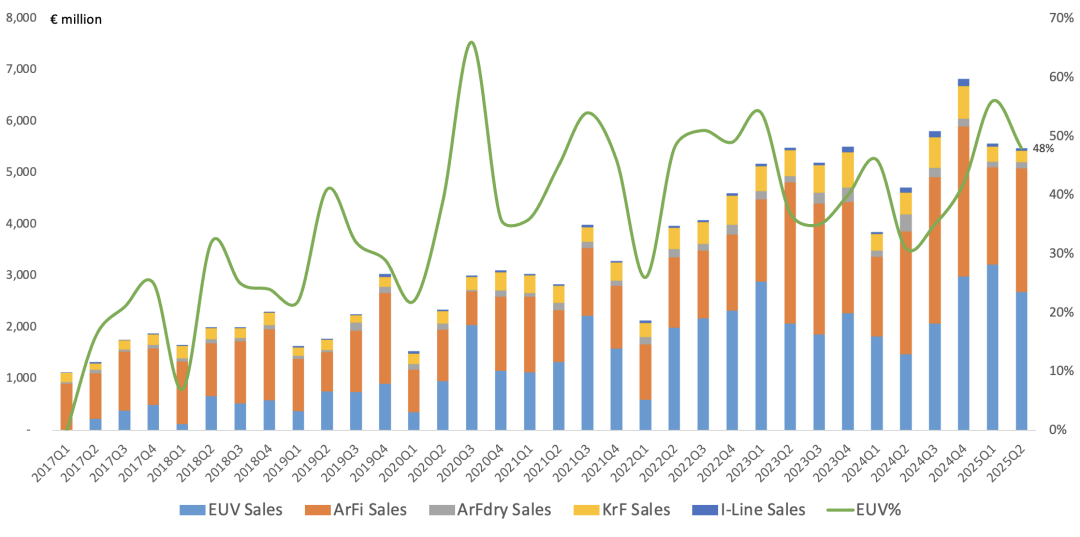

具体看光刻机方面,Q2共出货76台光刻机,总数同比下滑24%:

-

EUV:11台,营收26.86亿欧,占光刻机营收48%,ASP 2.4亿欧。

-

ArFi:31台,营收24.06亿欧,占光刻机营收43%,ASP 7762万欧。

-

ArFdry:4台,营收1.12亿欧,占光刻机营收2%,ASP 2798万欧。

-

KrF:16台,营收2.24亿欧,占光刻机营收4%,ASP 1399万欧。

-

I-Line:14台,营收0.56亿欧,占光刻机营收1%,ASP 400万欧。

本财季EUV营收占比下滑,EUV ASP再创新高,主要因3800机型出货占比高,NXE:3800产能提升至220wph后(+30%),将成为low NA客户主流选择;本季度出货第一台High NA EXE:5200B,对毛利率有所拖累;下半年high NA出货高于上半年。

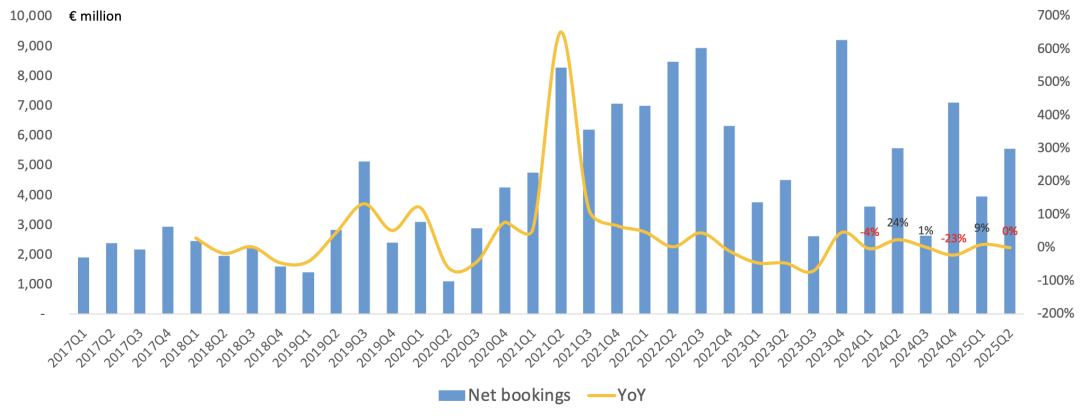

本季度Net bookings 55.41亿欧,同比下滑1%,其中EUV 23亿欧,同比下滑8%,环比增长92%。Net bookings中逻辑、存储分别占84%/16%,逻辑环比提升24个点,存储环比下滑24个点。

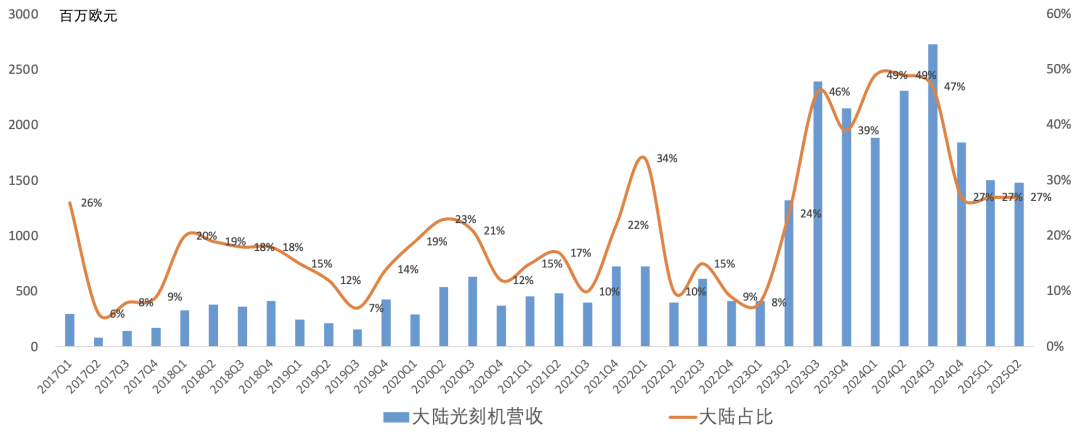

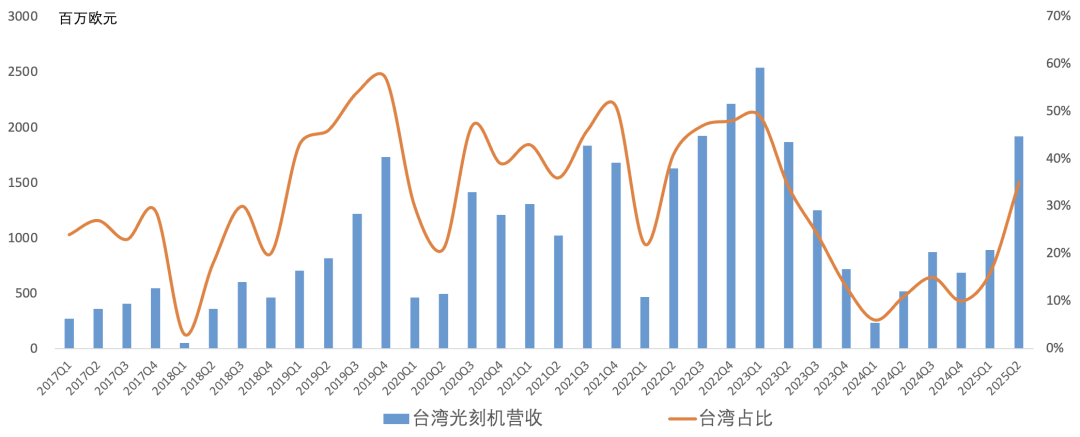

本财季大陆单季度光刻营收15亿欧,同比下滑36%,光刻营收占比27%,被台湾取代成为ASML最大客户地区,符合此前管理层对大陆营收全年占比25%的指引。

后续展望:

-

预计Q3营收74-79亿欧,同比下滑1%-增长6%,Installed base营收20亿欧,Q3毛利率50%-52%;

-

2025年营收维持325亿欧,同比增长15%;全年EUV营收增长30%,DUV持平,Installed base营收增长20%;2025年毛利率维持52%,high NA拖累毛利率,下半年营收高于上半年;

-

预计2025年逻辑市场仍然因AI需求爆发而增长,存储市场继续由HBM/DDR5带动强劲增长;2026年关税等不确定性太大,业绩可能无法增长;

-

管理层维持2030年440-600亿欧的营收目标不变,毛利率56%-60%;

维持此前24Q3观点不变:

ASML现阶段最大问题是成长性问题。ASML 2024年业绩不增长,如果按2025年营收300-350亿欧,结合毛利率、OpEx指引,净利润乐观也才90亿欧,对应现在市值仍被高估。

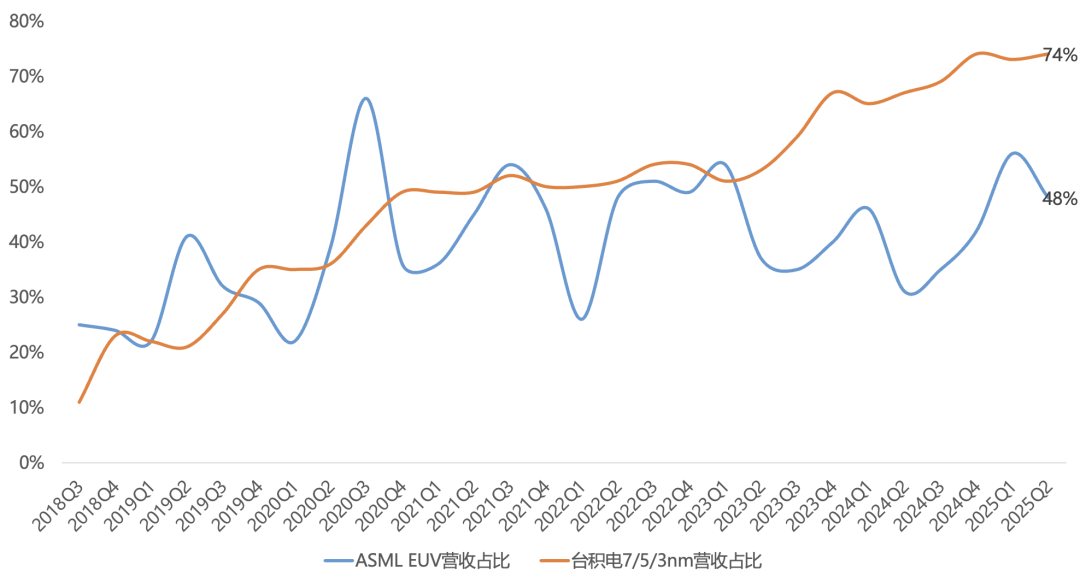

ASML的垄断地位虽无人撼动,但不代表光刻机需求增长曲线是线性,而且未能直接吃到AI需求爆发的红利。处于中游制造的台积电则可以直接对接下游AI客户需求,吃尽AI红利。

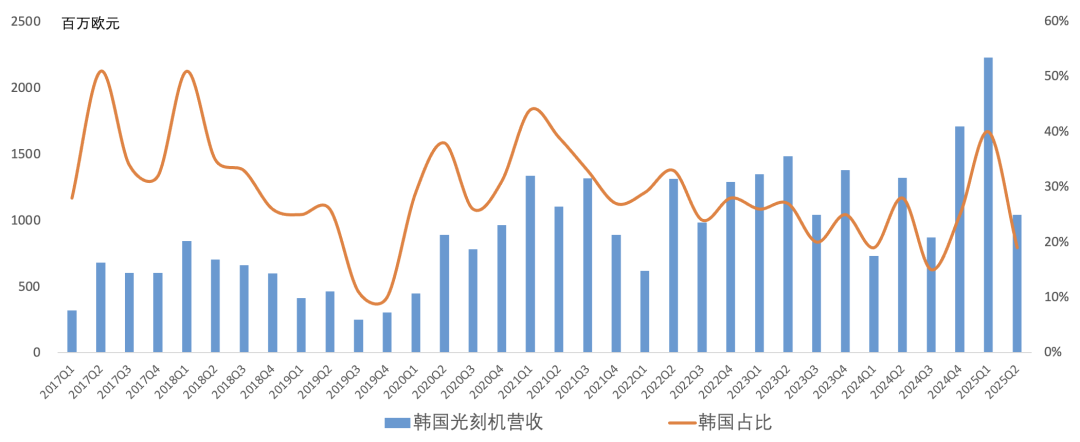

ASML短期需求不振主要因存储厂客户不敢扩产(HBM大多是DRAM产线改造),Fab厂客户如Intel、三星自身需求不行,而需求最好的客户台积电对high NA也比较谨慎,综合这些因素,就导致了ASML短期成长性堪忧。

崔彤,公众号:Eric有话说ASML Q3财报一览:短期需求不振,成长性问题显露无遗

此前财报一览(时间由近及远):

《ASML 25Q1财报一览:维持2025全年业绩指引不变,重启回购》

《ASML 24Q4财报一览:2024全年业绩不增长,大陆营收开始下滑》

《ASML 24Q3财报一览:短期需求不振,成长性问题显露无遗》

《ASML 24Q2财报一览:EUV营收占比骤降,DUV占比接近六成》

《ASML 24Q1财报一览:业绩增长仍需等到2025年》

《ASML 23Q4财报一览:DRAM订单回暖;2024年不增长,要等2025年爆发?》

《ASML 23Q3财报一览:EUV低迷,浸没式DUV亮眼;大陆DUV持续交付》

《ASML 23Q2财报一览:EUV放缓、DUV爆发,大陆营收创新高》

《EUV占比超50%,ASML 23Q1财报一览》

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。