惊!这期权的时间价值居然为负?如何操作获利?

最近结识了一位主做A股期货和期权的大佬,和他聊了下有关商品、股指期货和期货期权相关的内容,颇有启发。

正好今天看到一篇文章,也提到了我们聊到的点: 负时间价值迷局:中证 500ETF 期权的 “反常” 价差藏着什么?

今天就写一篇文章给大家分享下一些信息和个人的思考。先甩几张图:

有没有发现,这几个股指期货的远月合约,都比近月合约的价格要低——这就是期货贴水的现象。产生这种现象的原因有几个(AI梳理的):

我个人更同意第二点:因为A股市场上做空手段不足,许多机构在持有正股的同时,使用小盘股的股指期货空单进行对冲操作,导致了贴水现象严重。

为啥不是因为悲观预期呢?因为如果是不看好CN资产的未来,大概率所有的股指期货都会是贴水状态,而最大市值的上证50却是正常升水的。参考纳指的期货,也都是升水状态。

那这样奇葩的股指贴水现象,我们能怎么从操作中获利?

有一种方式是大牛猫(猫笔刀)经常在帖子里提到的中证IC滚贴水。

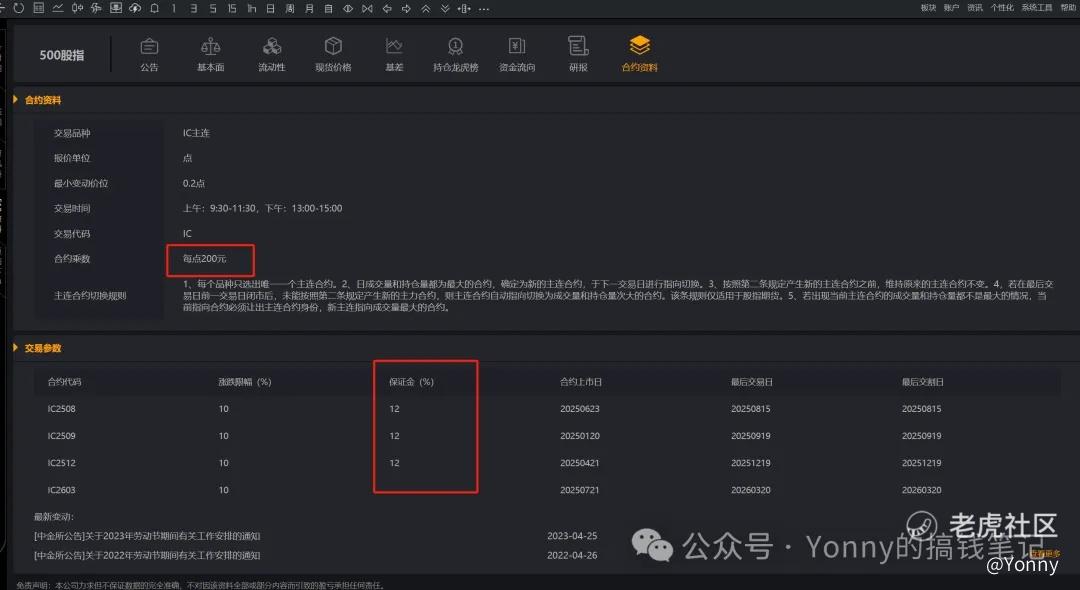

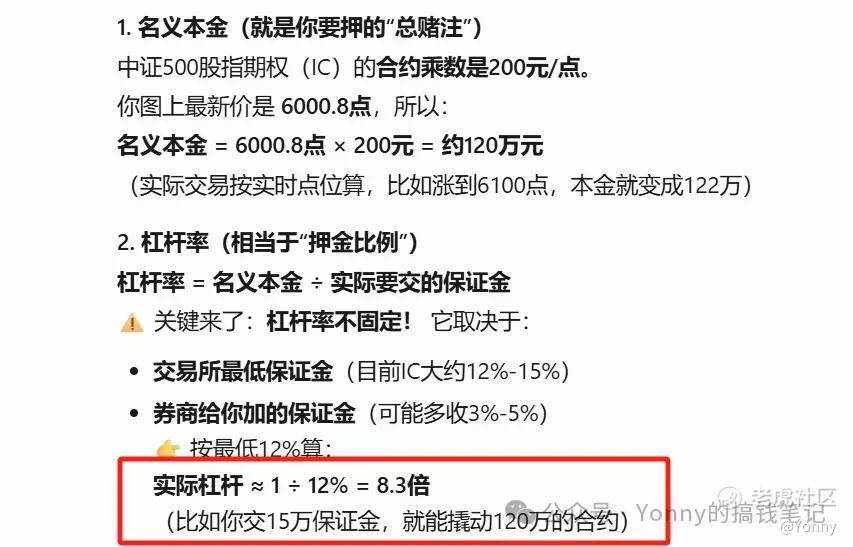

就拿中证500为例,这种做1手IC可以撬动120W左右的名义本金(6000点X200),而你只需要12%的保证金,也就是14W左右。

但这意味着,你至少要为这一手仓位准备几十万的资金,不然股指下跌10%你就爆仓了。

这种方式是不太适合小散户的,动辄就全仓all in了。那作为资金没那么多的小散(比如总共就只有几十万在A股投入),你还可以通过期权操作,在股指期货的贴水中获利。

还是拿中证500为例,我们惊奇的发现,这里的远期价内实值期权(LEAP CALL)里的时间价值,居然全部是负数!

这意味着什么?假设我看好中证500(510500) ,我可以买入这个12月到期的行权价为5.5元的看涨期权(现在中证500ETF的价格是6.16),这一份期权的delta接近0.9,1份期权就约等于持仓 6.16 X 10000 X 0.9 = 5.5W 市值的中证500了,而你只需要花费 5700元左右的权利金。

更爽的事情来了!因为中证500的股指期货是严重贴水状态,时间价值为负数,这意味着,你花5700元买入1张看涨期权后,假设510500的股价到12月份完全不变,还维持在6.16元, 你这张期权会变成现有的“内在价值”,即6650元! 白薅了近1K/张!

而那些单纯持有股票的朋友,如果股价没涨,他们一点都赚不到呢!

如果你不看好中证500,其他指数有没有机会?我查了下,沪深300,中证100,创业板ETF都存在这个情况 (不过有部分ETF期权的买卖价差比较大,流动性一般)

我个人的A股仓位目前是全仓创业板ETF的,这波肯定是要切换过去了。或者至少未来会通过leap call来增加对于创业板的仓位,顺便吃一点“滚贴水”的福利。

因为A股的券商对于期权组合貌似没有保证金优惠(或者优惠力度不足,这一点需要进一步确认),如果用leap call没办法通过对角价差的形式来做covered call 的话,持有一点大盘ETF的正股作为底仓也是可以的。

-

今天差不多先写到这儿。

后面可能除了港美股,我也会开始关注一些A股期货、期货期权相关的机会,欢迎大家交流!

还是得多元化投资,不能all in 美港…… 现在十分羡慕能在大A赚钱的大佬了,毕竟少交20%…… 否则六位数的税,想想就心痛啊!

(本文完。仅为一些个人的思考记录,不保证对,欢迎大家交流拍砖)

如果本文对您有所帮助,请您帮忙点个赞,给予我继续创作的动力。

$老虎证券(TIGR)$ $三倍做多富时中国ETF-Direxion(YINN)$ $三倍做空富时中国ETF-Direxion(YANG)$ $A50指数主连 2507(CNmain)$ $中国海外互联网ETF-KraneShares(KWEB)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Aaaaaaaaron·07-20这套操作的风险是啥点赞举报